Das Goldene Zeitalter der Boni mag zwar vorüber sein. Doch die krassen Lohnunterschiede zwischen den verschiedenen Abteilungen in den Banken sind trotzdem noch verblüffend.

Anfang nächstes Jahr ist es wieder so weit: Dann werden die Boni für 2015 verteilt. Den dicksten «Paycheck» werden dabei die so genannten Managing Directors von Investmentbanken entgegennehmen können, wie eine Umfrage der auf Gehaltsberechnungen spezialisierten Firma Emolument in London ergab (Artikel bezahlpflichtig).

Arme Fondsmanager

Am meisten kassieren die «Strukturierer» von Finanzprodukten. Sie erhalten im Schnitt einen Bonus von 391'000 Pfund (siehe Tabelle). Zusammen mit dem Fixum beträgt der Lohn 653'000 Pfund. Am zwei- und drittmeisten verdienen Investmentbanker im Bereich Trading und M&A (Beratung bei Fusionen und Übernahmen) mit einer Gesamtvergütung von gut 600'000 beziehungsweise 570'000 Pfund.

Im Vergleich zu den Topverdienenden kommen die Manager von Fonds, die mindestens 5 Milliarden Pfund an Fondsgeldern verwalten, schlecht weg. Sie beziehen gut 300'000 Pfund und damit rund die Hälfte ihrer Investmentbank-Kollegen.

«Das Goldene Zeitalter der Boni mag zwar vorbei sein», erklärt Alice Leguay (Bild), «doch europäische Banken gehören nach wie vor zu den bestzahlenden Arbeitgebern», stellt die Mitgründerin von Emolument fest.

Analysten müssen unten durch

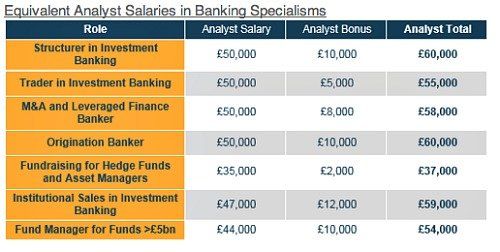

Gerade die deutlichen Lohnunterschiede innerhalb der verschiedenen Institute führt dazu, dass sich Jungbanker möglichst bald für eine Spezialisierung (siehe Tabelle unten) entscheiden. Denn zu Beginn ihrer Karriere, etwa als Analysten, nagen sie sprichwörtlich am Hungertuch. Und ab und an müssen sie dafür sogar 24 Stunden durchschuften, wie finews.ch berichtete.

Laut der Umfrage verdienen sie über alle Bankbereiche betrachtet zwischen 37'000 bis 60'000 Pfund (inklusive Boni) – damit kommt man in der teurer Finanzmetropole London kaum über die Runden.

Laut Emolument nahmen an der Umfrage 5'400 Mitarbeiter aus der Londoner Finanzbranche teil.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.53%

-

Nein, man hätte die Credit Suisse abwickeln sollen.19.16%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.27.66%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.38%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.27%