Wieder rätselt alles, ob an den Märkten irrationaler Überschwang herrscht. Bill Gross widerspricht. Sein Tipp: Erwartungen senken – doch nicht das Schiff verlassen.

Bill Gross ist Managing Director und Co-Chief Investment Officer von Pimco. Er gründete den Finanzkonzern 1971 mit.

Bill Gross ist Managing Director und Co-Chief Investment Officer von Pimco. Er gründete den Finanzkonzern 1971 mit.

«Woher wissen wir, wann irrationaler Überschwang die Vermögenswerte unangemessen in die Höhe getrieben hat?» — Alan Greenspan, 1996

Irrationaler Überschwang, irrational exuberance: Alan Greenspan prägte diese inzwischen berühmte Phrase Ende 1996, in einer Zeitphase, die sich als recht rational bewerteter Aktienmarkt herausstellte. Denn obwohl der Markt drei bis vier Jahre später tatsächlich vom «Dotcom»-Fieber ergriffen wurde, stand der Dow Jones Industrial Average zu jenem Zeitpunkt noch bei relativ mageren 6000 Zählern, während das Kurs-Gewinn-Verhältnis im Jahresdurchschnitt bei lediglich 12 lag.

Und weil sich die US-Notenbank damals eher mit dem Wirtschaftswachstum und der Inflation befasste als mit den Aktienkursen, den Risikoaufschlägen und den künstlich niedrig gehaltenen Zinssätzen, sorgte diese Frage ihres Vorsitzenden für globale Schlagzeilen; sie wurde darüber hinaus zum Titel für Robert Shillers Buch, das fortan als strategischer Leitfaden für Portfoliomanager diente.

Seit Greenspans Rede haben die Anleger zwei oder vielleicht auch drei Wellen der beträchtlichen Irrationalität an den Märkten erfahren – die Asien-Krise 1998, die Dotcom-Blase 2000, die Subprime-Euphorie 2007 – und halten heute ihre Augen und Ohren offen, um frühzeitig mögliche Anzeichen einer erneuten Irrationalität zu erkennen. Es ist von Vorteil, sich stets in der Nähe eines freien Stuhls aufzuhalten.

Diese akademische und dennoch bedeutende Bühne hat kürzlich ein weiteres Mitglied der Federal Reserve betreten: Jeremy Stein. Auch wenn seine Rede im Februar 2013 nicht dieselbe Aufmerksamkeit erhielt, war sie in ihrer Ausrichtung und in der grundlegenden Fragestellung erstaunlich ähnlich wie jene von Alan Greenspan. So fragte der Gouverneur Stein: «Welche Faktoren rufen an den Kreditmärkten Phasen der Überhitzung hervor? ... Wieso geraten die Dinge manchmal aus dem Gleichgewicht?»

Und er brachte die gleichen Bedenken zum Ausdruck und will ebenfalls wissen: «Woher wissen wir, wann irrationaler Überschwang die Vermögenswerte unangemessen in die Höhe getrieben hat?»

Ich denke, dass es nur fair ist, beide in zwei Punkten zu kritisieren:

1.) Fed-Chef Greenspan beantwortete die Frage, die er in den Raum gestellt hatte, niemals richtig, zumindest nicht in seiner Rede von 1996.

2.) Wenn die amerikanische Notenbank so clever ist, wieso sind einige von uns dann nach wie vor arm? Wieso dann die Achterbahnfahrt, der Rückgang der Immobilienpreise um 30 Prozent seit 2006 sowie unsere derzeitige Arbeitslosenquote von 7,9 Prozent?

Nun, um diese Frage stellvertretend zu beantworten: Die Fed ging davon aus, dass der Überschwang der Vermögenswerte nur einen indirekten und – was sich als falsch erwies – unbedeutenden Einfluss auf das Wirtschaftswachstum ausübte, solange die Inflation niedrig war und die Produktivitätsaussichten nahezu historische Grössenordnungen beibehielten.

Dies gab ihr Vorsitzender in einem öffentlichen Schuldbekenntnis später auch zu, als er betonte: «So clever sind wir gar nicht. Von Zeit zu Zeit machen auch wir Fehler.»

Betrachten wir diese Angelegenheit also mit offenen Augen und bleiben mit unserem Hosenboden in der Nähe jener mythischen Stühle aus der Reise nach Jerusalem. Trotz allem geht die Rede von Gouverneur Stein massgeblich auf die grosse Frage ein: «Verwandelt sich das Bullenrennen in einen Marathonlauf?», titelte dazu kürzlich das «Wall Street Journal». Oder gibt es tatsächlich eine «Boom-Zeit», wie die «Financial Times» jüngst hinterfragte?

Neue Käufer kaufen neue Papiere überschwänglich

Gouverneur Stein mahnt zu Vorsicht, genauso wie ich. Er stellt eine These bezüglich der Spreads von Hochzinspapieren auf und deutet an, dass andere Kreditmärkte mit ähnlichen Konsequenzen einhergehen. Dabei setzt Jeremy Stein voraus, dass die Bewertung der Anleihen primär ein Entscheidungsprozess der Institutionen und nicht der Haushalte ist. Denn die Privatanleger können beim Kauf von ETFs oder Investmentfonds zwar übermässig irrational vorgehen, dennoch sind es letztlich die Banken, Versicherungshäuser oder Pensionsfonds, die den Preis der Kreditvergabe bestimmen – den Preis der Hochzinsanleihen und per Osmose auch den Preis der Investment-Grade-Unternehmensanleihen, Gemeindeobligationen und anderer risikoreicher Anlageformen ausser US-Staatsanleihen.

Von dieser anfänglichen Prämisse geht Gouverneur Stein auf die jüngsten Forschungsergebnisse von Robin Greenwood und Sam Hanson über, denen zufolge sich Kredit-Spreads zwar als hilfreiche Anhaltspunkte für die künftige Entwicklung heranziehen lassen, ein nicht auf den Preisen basierendes Mass – das Emissionsvolumen neuer Hochzinsanleihen – jedoch einen deutlich zuverlässigeren Input darstellt. Ich zitiere: «Ist der hochrentierliche Anteil (an den Emissionen) erhöht, sind die künftigen Renditen der Unternehmensanleihen im Allgemeinen gering.»

Denn in Anbetracht der Finanzinnovationen und vereinfachten Regelungen neigen institutionelle Käufer dazu, der Masse an neu emittierten Papieren mit einem Überschwang zu begegnen, der sich ab einem bestimmten Punkt als irrational bezeichnen lässt.

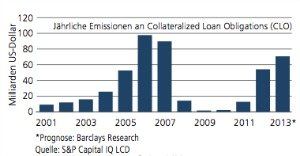

Steins abschliessende Prognose besagt, dass seine Aufstellung der jüngsten Geschehnisse auf ein «recht bedeutsames Verhaltensmuster des Strebens nach Renditen anhand von Unternehmensanleihen» hindeutet. In der Tat erwarben die Anleger im vergangenen Jahr Hochzinsanleihen und Leveraged Loans im Gesamtwert von über 100 Milliarden US-Dollar; ein Rekordniveau, das selbst die bedenklichen Werte von 2006 und 2007 übersteigt.

Steins abschliessende Prognose besagt, dass seine Aufstellung der jüngsten Geschehnisse auf ein «recht bedeutsames Verhaltensmuster des Strebens nach Renditen anhand von Unternehmensanleihen» hindeutet. In der Tat erwarben die Anleger im vergangenen Jahr Hochzinsanleihen und Leveraged Loans im Gesamtwert von über 100 Milliarden US-Dollar; ein Rekordniveau, das selbst die bedenklichen Werte von 2006 und 2007 übersteigt.

Ich gehe davon aus, dass Sie von meiner Wenigkeit nun erwarten, die Überlegungen des Gouverneurs auseinanderzunehmen und eine eigene, überlegene These aufzustellen. Das habe ich jedoch nicht vor. In Anbetracht meiner Reserviertheit gegenüber der Voraussicht der Fed – und auch jener aller anderen Akteure – applaudiere ich Gouverneur Stein für sein Bemühen, die ursprüngliche Frage von 1996 zu beantworten. Zwar halte ich seine Rede für ein wenig eindimensional und zu modellhaft anstatt verhaltensbasiert. Trotz allem gefällt sie mir, und selbstverständlich stimme ich seinem Fazit zu.

Unternehmensanleihen und Hochzinspapiere sind in gewisser Weise tatsächlich übermässig und irrational bewertet. Was nicht heissen soll, dass sie aus den Portfolios zu verbannen sind. Es bedeutet vielmehr, dass sich die zuletzt zweistelligen Renditen voraussichtlich nicht replizieren lassen und das derzeitige Zinsniveau von 5 bis 6 Prozent für hochrentierliche Papiere im Zuge der Anpassung an künftige Zahlungsausfälle undVerwertungsquoten auf realisierte Renditen von 3 bis 4 Prozent zurückgehen dürfte.

Sagen Sie nicht, man habe Sie nicht gewarnt!

Erst in der vergangenen Woche berichtete die Financial Times, dass die globalen Ausfallraten für Unternehmensanleihen einem Aufwärtstrend folgen, da bilanzschwache Unternehmen in grossem Umfang Schuldtitel verkaufen. Sagen Sie nicht, Gouverneur Stein hätte Sie nicht gewarnt.

An dieser Stelle möchte ich mich in das verbotene Territorium der Aktienkurse vorwagen, indem ich historische Korrelationen aufzeige, die durch Bianco Research zusammengestellt wurden. In einer Veröffentlichung wies Jim Bianco unlängst darauf hin, dass Hochzinstitel und Unternehmensanleihen in Wirklichkeit nichts anderes seien als Aktienäquivalente mit geringem Beta. Und das scheint auch der Realität zu entsprechen.

- Seite 1 von 2

- Weiter >>