Seit der Finanzkrise haben Grossbanken weltweit Hunderte Milliarden Dollar an Bussen gezahlt. Trotzdem ist die Zeche noch nicht beglichen – den Löwenanteil zahlen dabei wohl nur ganz bestimmte Institute.

Es sind Wasserstandsmeldungen, die Huw van Steenis offensichtlich einige Genugtuung bereiten: Regelmässig errechnet der Star-Analyst der amerikanischen Grossbank Morgan Stanley, wieviel Geld die Grossbanken bereits für Bussen ausgeben mussten. Und was noch auf sie zukommt.

Wie van Steenis' neuester Analyse zu entnehmen ist, die finews.ch vorliegt, haben die 25 grössten europäischen und amerikanischen Banken seit der Fianzkrise von 2008 bereits 260 Milliarden Dollar hingeblättert. Der Sünden-Katalog ist lang: Explosive Geschäfte mit Subprime-Papieren, Manipulation von Leitzinsen, Devisen- und Edelmetallkursen, die Umgehung von Embargos – und nicht zuletzt Beihilfe zu Steuervergehen.

Doch das ist noch nicht alles. So rechnet der Morgan-Stanley-Analyst damit, dass bis 2017 mehr als 50 Milliarden Dollar an Bussen und Strafzahlungen anfallen werden. Allerdings, und das lässt aufhorchen, zahlen nicht alle Banken gleich viel.

UBS und CS zur Kasse gebeten

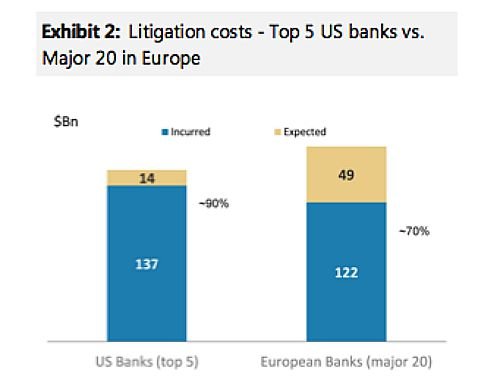

Laut van Steenis haben nämlich die fünf grössten US-Banken schon 90 Prozent der absehbaren Bussen «abgearbeitet». Ganz anders die europäischen Häuser, darunter die Schweizer UBS und Credit Suisse. Sie müssen im schlimmsten Fall nochmals einen Drittel der Busssumme hinblättern, die seit 2008 bereits bezahlt hatten (siehe Grafik unten).

Rechtskosten US-Banken vs. europäische Banken (in Milliarden Dollar)

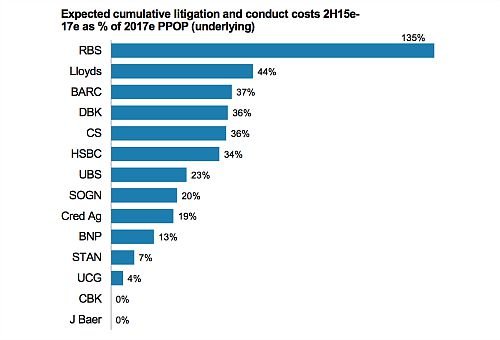

Nach den Berechnungen der Bankenanalysten von Morgan Stanley werden sich dabei weder die UBS noch die CS schadlos halten können. Seit der Finanzkrise haben die Schweizer Grossbanken zwar bereits 9,9 Milliarden (UBS) und 5,9 Milliarden Dollar (CS) an Strafen für diverse Verfehlungen geleistet; bis 2017 könnten aber nochmals 2,9 bzw. 2,3 Milliarden Franken auf die beiden Institute zukommen. Prozentual gesehen hat dabei die CS den grösseren Berg zu bewältigen (siehe Grafik unten).

Ausstehende Rechtskosten europäischer Banken bis 2017 (in Prozent)

«Ursünde» kommt Banken teuer zu stehen

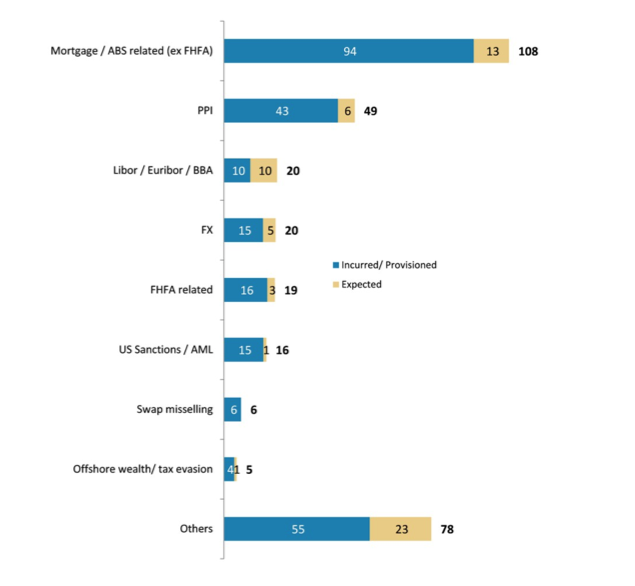

Interessanterweise birgt laut van Steenis die sozusagen die «Ursünde» der Finanzkrise das grösste Buss-Potenzial auch für die Schweizer Häuser: Nämlich die Klagen rund ium um die in der Finanzkrise toxisch gewordene Subprime-Papiere (siehe Grafik unten).

Die immer neuen Finanzskandale und Bussen erwiesen sich zudem auch bei UBS und CS noch auf einer anderen Ebene als Kostentreiber. Wie ihre Konkurrenten sahen sich die Schweizer Institute gezwungen, ihren Etat an Risiko- und Compliance-Spezialisten massiv aufzustocken. So hat etwa die UBS bereits angemeldet, bis 2016 rund 400 Millionen Franken für Compliance auszugeben als noch im Jahr 2014. Derweil hat die CS ihre Sparpläne dieses Jahr um 500 Millionen Franken gekürzt, und dabei ebenfalls steigenden Compliance-Kosten angemeldet.

Bussen-Themen nach Kosten (in Milliarden Dollar)

Krisenherd erholt sich rascher

Das alles behindert laut van Steenis die Fähigkeit der europäischen Banken, rasch ihre Gewinne und Dividenden zu steigern – nur die UBS nimmt der Analyst von diesem Szenario aus.

Die Schätzungen des Star-Analysten legen einmal mehr nahe, dass die US-Institute sich wesentlich besser von der Finanzkrise erholt haben, die bekanntlich in den USA ihren Anfang nahm. Die amerikanischen Grossbanken haben inzwischen nicht nur bezüglich Marktmacht und Bilanzstärke die Nase vorn, wie finews.ch kürzlich berichtete. Sondern eben auch bei der Bewältigung der Altlasten.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.63%

-

Nein, man hätte die Credit Suisse abwickeln sollen.19.24%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.27.5%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.43%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.2%