Im Schweizer Private Banking schlägt die Konsolidierungswelle besonders hoch – das zeigt eine neue Studie. Doch es ist fraglich, ob der Trend anhält.

Für die Experten der britischen Analysefirma Scorpio Partnership ist 2015 das Jahr des «neuen Schweizer Selbstbewusstseins» – jedenfalls, was die Konsolidierung im Private Banking betrifft.

Die Schweizer Deals, stellen sie in einer kürzlich publizierten Studie zu Fusionen und Übernahmen (M&A) im weltweiten Private Banking fest, hätten in den letzten Monaten in Sachen Grösse herausgestochen. So sei der durchschnittliche Umfang hiesiger Transaktionen bei 9,4 Milliarden Dollar verwalteten Vermögen gelegen – mehr als überall sonst auf der Welt.

Gipfel schon gesehen?

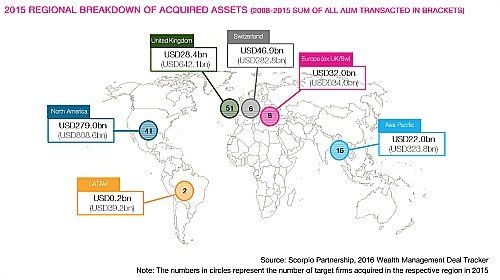

Auch nach Gesamtvolumen belegt die Konsolidierung im Swiss Private Banking einen Spitzenplatz. Wie eine weltweite Übersicht zeigt, wechselten nur in den USA mehr verwaltete Vermögen den Besitzer (siehe Grafik unten).

Angesichts der prominenten Deals von 2015 – etwa die Übernahme von Coutts International durch die Genfer UBP, die Fusion der Notenstein Privatbank mit der Basler Bank La Roche 1787, sowie die nun kurzlebige BSI-Übernahme durch die brasilianische BTG Pactual – darf der Befund von Scorpio Partnership eigentlich nicht verwundern.

Zudem rangiert die Schweiz weiter als der grösste Offshore-Vermögensverwaltungsplatz der Welt und ist infolge des Steuerstreits mit dem Ausland ganz besonderer Dynamik ausgesetzt.

Allerdings stellt sich die Frage, ob die Dynamik nicht bald abflaut. Laut der Studie wurde nämlich der Gipfel der weltweit übernommenen Vermögen bereits 2015 durchschritten: Das Deal-Volumen sank gegenüber 2014 von 461,4 Milliarden auf 408,5 Milliarden Dollar. Hingegen hat die Anzahl Transaktionen noch zugenommen, wie es weiter hiess.

Was besonders teuer ist

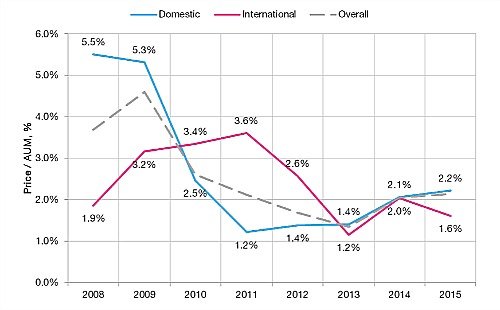

Ebenfalls leicht gestiegen sind die Preise. Sie kletterten weltweit von durchschnittlich 2,06 auf 2,14 Prozent der übernommenen Assets (siehe Grafik unten).

Für einheimische Institute («domestic») mit 5 bis 10 Milliarden Dollar an Kundengeldern wurde dabei offenbar am meisten bezahlt. Tatsächlich geben auch in der Schweiz diverse «Konsolidierer» an, dass sie künftig vorab an kleineren inländischen Playern interessiert sind.

Insgesamt hinterlässt die Studie jedoch den Eindruck, dass die aufregendsten Zeiten der Konsolidierung im Private Banking bereits der Vergangenheit angehören.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.62%

-

Nein, man hätte die Credit Suisse abwickeln sollen.19.17%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.27.58%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.39%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.25%