Waren die letzten Jahre für die Schweizer Privatbanken schwierig, so werden die kommenden keinesfalls einfacher sein. So lautet die Prognose der Boston Consulting Group. Immerhin: Der Kunde profitiert.

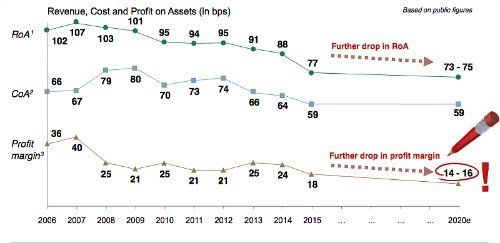

Das Jahr 2015 war ein «annus horribilis» für die Schweizer Privatbanken: Im Branchendurchschnitt sind die Margen auf den verwalteten Vermögen von 88 im Vorjahr auf 77 Basispunkte gesunken, wie die Boston Consulting Group (BCG) anlässlich ihres «Global Wealth 2016» Reports errechnet hat.

Die Gewinnmargen der Banken sanken von 24 Basispunkten im Jahr 2014 auf 18 Basispunkte. Die Schwierigkeiten der Banken spiegelten sich in den vergangenen Jahren in der zunehmenden Konsolidierung.

Transformation beim Onshore-Geschäft angelangt

10 Prozent aller in der Schweiz gebuchten Kundenvermögen hätten in den letzten zwei Jahren ihren Besitzer gewechselt, hielt Matthias Naumann, Senior Partner von BCG, am Dienstag vor den Medien fest.

Seine Prognosen sind recht düster: Die Margen werden in den kommenden Jahren nochmals sinken, und als Folge werde die Bankenlandschaft weiter ausgedünnt. «Nach der Transformation des Offshore-Geschäftes folgt nun die Transformation des Onshore-Geschäftes», so Naumann.

Dass das Jahr 2015 eine Art Zäsur darstellt, hat sicherlich auch externe Gründe: Die Aufhebung der Euro-Untergrenze im Januar 2015 hat im Auslandgeschäft tätige Institute empfindlich getroffen.

Anstieg der Legal- und Compliancekosten

Doch sind es vor allem die unaufhaltsam steigenden Legal- und Compliance-Kosten, welche den Banken zusetzen. Allein 2015 stiegen diese nochmals um knapp 10 Prozent. «Banken werden auch weiterhin deutliche Investitionen in diesen Bereichen tätigen müssen, wenn sie in den Schwellenländern weiter Fuss fassen wollen», so Naumann.

Doch will dies gut überlegt sein: Denn nur mittels Skaleneffekten werden es Banken schaffen, Auslandsmärkte profitabel zu bewirtschaften. Das heisst: Legal- und Compliance-Strukturen müssen so funktionieren, dass sie für mehrere Auslandsmärkte anwendbar sind.

Minimum 3 Milliarden Franken

Naumann macht darum die Prognose, dass der Fokussierungsprozess der Banken auf weniger Auslandsmärkte, weniger Buchungszentren und weniger Kundengruppen sich fortsetzen wird. Rund 3 Milliarden Franken Kundenvermögen seien das Minimum für einen Offshore-Markt.

Im Schweizer Onshore-Markt setzt Naumann diese Marke bei 7 Milliarden Franken. Im Inland wetzen die Banken ihre Klingen für einen Kampf um höhere Marktanteile.

Mehr Marktanteile in stagnierendem Markt

Von Notenstein über Julius Bär, Lombard Odier, Credit Suisse und UBS – die Institute sehen im Heimmarkt noch unausgeschöpftes Potenzial. Obwohl die Zahlen etwas anderes sagen: Der Schweizer Private-Banking-Markt stagniert laut BCG bei rund 1,4 Billionen Franken verwalteten Vermögen und wird bis 2020 auf höchstens 1,6 Billionen wachsen.

Die Folgen eines laut Naumann einsetzenden Schweizer Verdrängungskampfes sind in erster Linie nur für die Bankkunden positiv: Sie werden tiefere Preise sehen und möglicherweise bessere Beratungs- und Serviceangebote. Banken hingegen würden massive Investitionen tätigen müssen – auch in qualifiziertes Personal, um welches erst noch härter gerungen werde.

Massive Zunahme der Robo-Advisor

Ein guter Teil der Investitionen muss in den Digitalisierungsprozess fliessen. Denn Naumann beobachtet zunehmende Veränderungen im Schweizer Wealth-Management-Geschäft. Robo-Advisor und auch regelbasiertes Anlegen würden die Branche nachhaltig verändern, so Naumann.

Er erwartet in den kommenden Jahren eine massive Zunahme von Robo-Advise-Services, was massgeblich auf die Erlöse der Banken drücken werde. Naumann geht von einem Einnahme-Rückgang von 10 Prozent aus.

«Die Rolle des Kundenberaters wird sich fundamental ändern, und Banken müssen ihr Geschäftsmodell anpassen», so der Berater. Auch hier ist absehbar: Der Gewinner der Transformation ist in erster Linie der Kunde, der zu tieferen Preisen aus abgestuften Beratungsmodellen wird auswählen können.

Weniger Banken

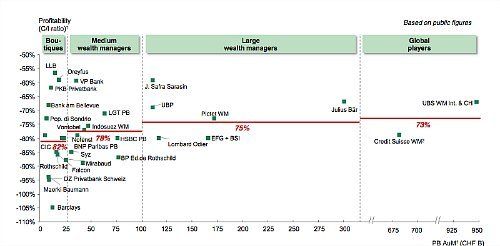

Auch hier werden zu erzielende Skaleneffekte der entscheidende Wettbewerbsfaktor sein. Naumann macht dies an einem Chart deutlich. Dieser zeigt, dass die Cost-Income-Ratios (Kosten-/Ertragsverhältnis) der Banken tendenziell sinken, je mehr Kundengelder sie verwalten.

Der Schluss daraus ist klar: Gelingt es kleineren Instituten nicht, ebenfalls Skaleneffekte zu erzielen, werden sie in existenzielle Nöte geraten. Die Prognose Naumanns: «Die Anzahl Privatbanken in der Schweiz wird nochmals deutlich abnehmen.»

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.65%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.49%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.27%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.16%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.43%