Im Wirtschaftzyklus lassen sich verschiedene Phasen ausmachen. Der Hoffnungsphase folge die Wachstumsphase, behauptet Matthew Siddle von Fidelity.

Matthew Siddle ist Manager des Fidelity European Growth Fund.

Matthew Siddle ist Manager des Fidelity European Growth Fund.

Die letzten Monate waren durch die anhaltende Geldflut der Notenbanken geprägt, von der insbesondere risikoreiche Titel profitierten. Inzwischen stehen jedoch Qualitätstitel bei den Anlegern wieder im Vordergrund.

Mit der Verkündung Mario Draghis, alles zu tun, um den Euro zu retten, begann im Juli 2012 eine Phase der Hoffnung an den Finanzmärkten. Die Kurse von Aktien minderer Qualität schnellten nach oben, allen voran die Titel der riskantesten Kredithäuser Europas.

Aufgrund der unkonventionellen Rettungsaktion für Zypern sowie der schwierigen Wahlsituation in Italien sind die Anleger jedoch nüchterner geworden und fordern Ergebnisse, statt sich mit der Hoffnung auf Verbesserungen zu begnügen. Das hört sich zunächst nach einem eher düsteren Marktausblick an.

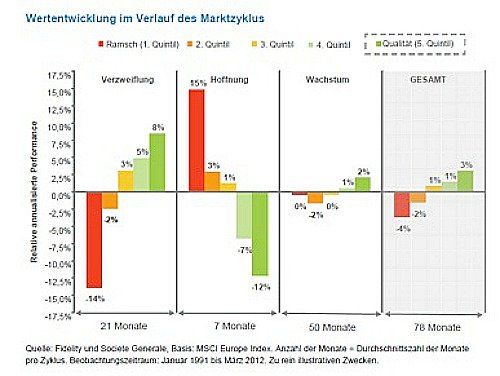

Aber in einem Wirtschaftzyklus lassen sich grundsätzlich verschiedene Phasen voneinander abgrenzen, und der Hoffnungsphase folgt die Wachstumsphase (vgl. nachstehende Grafik).

In einer Wachstumsphase setzen sich Qualitätsaktien von der breiten Masse ab, nachdem sie während der liquiditätsgetriebenen Hoffnungsphase hinter der Wertentwicklung spekulativerer Titel zurückgeblieben sind.

Derartig steile Aufschwünge dauern in der Regel jedoch nicht sehr lange an, während Qualitätsunternehmen sowohl in Wachstums- wie auch in Verzweiflungsphasen überlegen abschneiden. Es lohnt sich also, auf die langfristig bessere Entwicklung von Qualitätstiteln zu setzen.

Politische Störfeuer noch nicht vollständig gebannt

Die Länge der Hoffnungsphase im aktuellen Zyklus (Juli 2012 bis Januar 2013), die weitgehend der Erfahrung aus früheren Jahren entspricht, sowie die insgesamt steigenden Leitindikatoren weisen darauf hin, dass die Schwelle zur nächsten Marktphase, der Wachstumsphase, erreicht ist, auch wenn die Risiken durch politische Störfeuer noch immer nicht vollständig gebannt sind.

Dies ist ein besonders guter Zeitpunkt, um in Qualitätsaktien zu investieren, da sie zudem im Vergleich zum Markt und auch zu anderen Anlageklassen wie Unternehmensanleihen so günstig bewertet sind wie selten zuvor.

Vorsicht bei Finanztiteln

Vor allem in der Konsumgüter- und in der Medienbranche bieten sich aktuell Chancen. Firmen wie Nestlé, WPP und Publicis beispielsweise dürften von den steigenden Konsumausgaben in den Schwellenländern profitieren.

Was europäische Finanztitel anbelangt, sollten Anleger hingegen in nächster Zeit vorsichtig sein: Gegen sie sprechen erhebliche Risiken in den Büchern, ihre hohe Verschuldung sowie das niedrige Zinsniveau.

Überdurchschnittlicher Wertzuwachs

Auch die Branchen Telekommunikation und Versorger sind zur Zeit eher unattraktiv. Dies hat vor allem mit einem absehbar härteren regulatorischen Umfeld sowie sinkenden Markteintritts- und Preisbarrieren zu tun.

Insgesamt werden Anleger durch die gezielte Auswahl von Qualitätsunternehmen, also Firmen mit stabilem Gewinnwachstum, geringer Verschuldung, nachhaltigen Kapitalrenditen und soliden Geschäftsmodellen, profitieren, da diese auch über den gesamten Marktzyklus einen überdurchschnittlichen Wertzuwachs generieren können.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.5%

-

Nein, man hätte die Credit Suisse abwickeln sollen.19.16%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.27.86%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.27%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.21%