Die EZB will die Geldschleusen weiter öffnen. Wie eine Analyse zeigt, erleidet die Schweizer Wirtschaft ausgerechnet gegenüber ihrem wichtigsten Handelspartner Deutschland den grössten Währungsnachteil, wie Albert Steck auf finews.first schreibt.

Dieser Beitrag erscheint in der Rubrik finews.first. Darin nehmen renommierte Autorinnen und Autoren wöchentlich Stellung zu Wirtschafts- und Finanzthemen. Dabei äussern sie ihre eigene Meinung. Die Texte erscheinen auf Deutsch und Englisch. finews.first läuft in Zusammenarbeit mit der Genfer Bank Pictet & Cie. Die Auswahl und Verantwortung der Beiträge liegt jedoch ausschliesslich bei den Herausgebern von finews.ch Bisherige Texte von: Rudi Bogni, Adriano B. Lucatelli, Peter Kurer, Oliver Berger, Rolf Banz, Dieter Ruloff, Samuel Gerber, Werner Vogt, Claude Baumann und Walter Wittmann.

«La Suisse n’existe pas.» So lautete das provokative Motto der Schweiz an der Weltausstellung 1992 in Sevilla. Doch wie fällt der Befund aus, wenn wir die Existenz der europäischen Währung hinterfragen?

Meine Antwort lautet: «L’euro n’existe pas» – der Euro ist bis heute kein homogener Währungsraum. Stattdessen driften die Euroländer wirtschaftlich immer weiter auseinander.

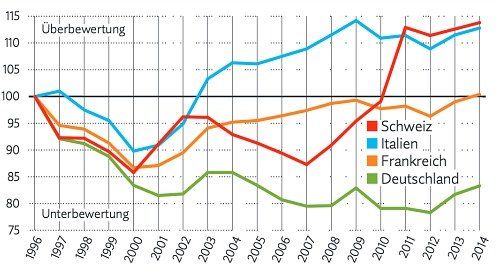

Diese wachsende Ungleichheit ist in der unten stehenden Grafik dargestellt. Die Kurven zeigen, wie günstig oder teuer ein bestimmtes Land produziert.

«Das funktioniert innerhalb der Eurozone nicht mehr»

Nehmen wir zunächst den so genannten realen effektiven Wechselkurs Italiens, also den Kurs des «italienische Euro». Wie wir sehen, hat sich dieser seit dem Jahr 2000 kontinuierlich verteuert, weil die italienischen Lohnstückkosten überproportional gestiegen sind.

Früher, zu den Zeiten der Lira, hätte Italien seine eigene Währung abwerten können, um diese Entwicklung umzukehren und den Exporteuren zu neuer Konkurrenzfähigkeit zu verhelfen. Das funktioniert innerhalb der Eurozone nicht mehr.

Teure Schweiz, billiges Deutschland

Reale effektive Wechselkurse einzelner Länder basierend auf den Lohnstückkosten. Diese messen die Arbeitskosten in Relation zur erbrachten Wirtschaftsleistung (Daten: Eurostat).

In Deutschland ist die Situation genau umgekehrt: Wie die Grafik illustriert, ist der «deutsche Euro» viel zu günstig. Seit der Abschaffung der «harten» D-Mark besteht auch hier kein Ventil mehr, um dieses Ungleichgewicht zu korrigieren.

«Der Währungsvorteil Deutschlands liegt bei rund 25 Prozent»

Für die deutsche Exportwirtschaft allerdings ist die Unterbewertung ein enormer Vorteil, weil sie ihre Güter zu tieferen Preisen verkaufen kann. Der «französische Euro» wiederum weist zurzeit eine faire Bewertung auf.

Wie steht es nun mit dem realen effektiven Wechselkurs der Schweiz? Aus der Grafik geht hervor, dass die Finanzkrise zu einer starken Aufwertung des Frankens führte, weil unser Land als «sicherer Hafen» gesucht war.

Für die Schweizer Exporteure bedeutet das zwar keine Benachteiligung im Vergleich zu Italien – denn die dortige Industrie leidet unter dem ebenfalls zu teuren «italienischen Euro». Umso grösser jedoch ist das Handicap gegenüber der Konkurrenz aus Deutschland, welche vom schwachen «deutschen Euro» profitiert. Der Währungsvorteil Deutschlands liegt bei rund 25 Prozent.

«Die grösste Nutzniesserin des schwachen Euro bleibt die deutsche Exportwirtschaft»

Für die Schweizer Wirtschaft wiegt dies umso schwerer, als Deutschland auch der wichtigste Handelspartner ist. Von den Ausfuhren in die EU gehen über 40 Prozent ins nördliche Nachbarland, während Frankreich als zweitwichtigstes Exportland auf einen Anteil von lediglich 15 Prozent kommt.

Zudem beträgt der Währungsnachteil gegenüber den französischen Unternehmen «nur» etwa 10 Prozent. Mit einer stetigen Steigerung der Produktivität, was die Lohnstückkosten senkt, können die Schweizer Exporteure zwar versuchen, den realen effektiven Frankenkurs wieder auf das Niveau des «französischen Euros» zu drücken. Doch die riesige Lücke zu Deutschland können sie allein mit mehr Effizienz unmöglich wettmachen.

Zumal der Abwertungstrend in der Eurozone andauert: Voraussichtlich am 10. März 2016 wird die Europäische Zentralbank (EZB) ihre Geldschleusen noch stärker öffnen. Damit dämpft sie vorübergehend den Euro-Frust in Ländern wie Italien, Spanien oder Frankreich.

Aber die gravierende Ungleichheit in der Eurozone kann die EZB nicht beheben: Denn die grösste Nutzniesserin des schwachen Euro bleibt die deutsche Exportwirtschaft. Das zeigt sich auch am rekordhohen Exportüberschuss von 250 Milliarden Euro im letzten Jahr. Zum Vergleich: Im Jahr 2000 lag dieser Überschuss noch bei 60 Milliarden Euro.

«Selbst in den USA werden die Klagen über den zu billigen ‹deutschen Euro› lauter»

Somit entwickelt sich die Währungsunion mehr und mehr zu einem Spaltpilz. Das hat zur Folge, dass die Länder mit immer ungleicheren Spiessen konkurrieren – nicht nur innerhalb Europas. Selbst in den USA werden die Klagen über den zu billigen «deutschen Euro» spürbar lauter, trotz der relativ geringen Handelsverflechtungen.

Auch die US-Bank J.P. Morgan hat analysiert, inwiefern der Euro als homogener Währungsraum definiert werden kann. Dazu hat sie anhand von hundert sozioökonomischen Kriterien die Ungleichheiten innerhalb der Eurozone gemessen.

Dieses Ergebnis wurde dann einer fiktiven Währungsunion gegenübergestellt, welche aus allen Ländern weltweit mit dem Anfangsbuchstaben M besteht. Das ernüchternde Resultat: Innerhalb der zufällig zusammengestellten Union mit den M-Ländern sind die Differenzen geringer ausgefallen als in der Eurozone. «L’euro n’existe pas – vive la différence!»

Albert Steck arbeitet seit 2007 bei der Migros Bank und ist verantwortlich für die Markt- und Produktanalyse. Er ist Autor der Finanzkolumne im Migros-Magazin sowie Blogger. Nach dem Studium der Wirtschaftswissenschaften, Politologie und Publizistik war er Journalist, unter anderem bei der «Bilanz». Im Jahr 2007 gewann er den Medienpreis für Finanzjournalisten.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.47%

-

Nein, man hätte die Credit Suisse abwickeln sollen.19.14%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.27.9%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.26%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.23%