Die Banken sind zuversichtlich, Industrialisierung und Digitalisierung auf einen Streich zu bewältigen. Der Unfall eines Tesla-Fahrers auf der A1 sollte sie allerdings nachdenklich stimmen, findet finews.ch-Redaktor Samuel Gerber auf finews.first.

Dieser Beitrag erscheint in der Rubrik finews.first. Darin nehmen renommierte Autorinnen und Autoren wöchentlich Stellung zu Wirtschafts- und Finanzthemen. Dabei äussern sie ihre eigene Meinung. Die Texte erscheinen auf Deutsch und Englisch. finews.first läuft in Zusammenarbeit mit der Genfer Bank Pictet & Cie. Die Auswahl und Verantwortung der Beiträge liegt jedoch bei finews.ch.

Tausende Pendler sahen dieser Tage die Schlagzeile des Gratisblatts «20 Minuten»: «Tesla-Fahrer baut Unfall auf A1 – wegen Autopilot.» Auf der wichtigsten Autobahn-Strecke des Landes prallte ein Tesla-Lenker in einen stehenden Lieferwagen. Dies, weil offenbar die digitalen Assistenzsysteme des Elektroautos versagt hatten. Abstand-Tempomat, automatische Notbremse, Kollisionswarnung: sie alle liessen den Fahrer im Stich.

Der Crash wurde von der «Dashcam» des Tesla gleich mitgefilmt und fand im Netz seither Hundertausende von Zuschauern (siehe auch nachstehendes Video). Unbekannt ist, ob sich darunter auch viele Banker fanden. Zu hoffen wäre es, mehr noch: Das Video müsste für die ganze Branche zum Pflichtstoff erklärt werden.

Denn was sich da ereignete, war ein «Real Life»-Test für das völlige Vertrauen des Menschen in seine digitalisierte Umgebung. Dass sich dieser Test in einem Auto ereignete, muss für die Banken noch fast bedeutsamer sein als der Umstand, dass er gründlich missglückte.

«Private Banker wollen wie Autoverkäufer sein»

Doch der Reihe nach. Noch bevor der Trend der Digitalisierung auch im Swiss Banking in aller Munde war, sprach man bereits von der Industrialisierung. Angesichts wegbrechender Gewinne und explodierender Kosten führte kein Weg mehr daran vorbei. Die Grossbanken UBS und Credit Suisse beauftragten damit gar spezialisierte Teams mit weitreichenden Befugnissen. «Toyota wird zum Vorbild», titelte finews.ch.

Denn Vorbilder mussten her und wurden gefunden – in der Autobranche. Ein Automatisierungsgrad von teils über 90 Prozent, die Auslagerung ganzer Produktionsketten sowie die Standardisierung des Angebots – das beeindruckte. Sogar die noblen Schweizer Privatbankiers konnten sich vorstellen, künftig wie Autoverkäufer nur noch eine begrenzte Palette an Performance, Service und Gadgets anzubieten.

Die Bewunderung für die Autobauer hält bis heute an. So schrieb die «NZZ» kürzlich in einer Betrachtung zum Kostenproblem im Banking, die Institute könnten sich «anders als Autokonzerne kaum auf klare, eingespielte Abläufe stützen».

«Nicht die Hardware entscheidet heute, sondern die Software»

Das mag zutreffen. Nur: Bei den Autobauern selber sind die eingespielten Abläufe kein Thema mehr. Jene Branche sorgt sich nicht um die Industrialisierung. Sondern darüber, was von der Industrie noch übrig bleibt.

Die Aussichten dafür sind nicht gerade rosig. Blech und Pferdestärken – damit ist künftig kaum noch Staat zu machen. Mit dem Blick auf den intelligenten, selbstfahrenden «Google Car» wird das Rennen um den Kunden nicht mehr in der Werkstatt gewonnen, sondern am Computer. Oder anders gesagt: Nicht die Hardware entscheidet, sondern die Software. Doch die neigt, wie der Tesla-Crash auf der A1 zeigte, zu folgenschweren Fehlern. Ein Hinweis, dass selbst die bewunderten Autobauer punkto Digitalisierung an Grenzen gelangen.

Das sollte Bankern schwer zu denken geben. Denn anders als Tesla & Co haben sie noch nicht einmal die Industrialisierung geschafft – und müssen jetzt gleich noch die Digitalisierung bewältigen. Entsprechend höher sind die Risiken. Doch angesichts dessen, was da auf dem Spiel steht, herrscht in der Branche eine schon fast blinde Zuversicht.

«Ein Spaziergang, warnen die Rückversicherer, werde das definitiv nicht»

Das zeigt sich etwa bezüglich der Blockchain-Technologie, die laut Experten durchaus das Zeug dazu hat, das Finanzwesen auf den Kopf zu stellen.

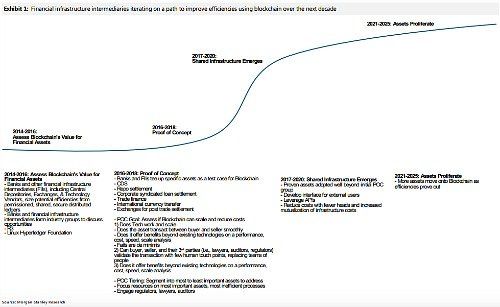

Kürzlich hat dazu die amerikanische Grossbank Morgan Stanley eine Studie veröffentlicht. Diese erwartet die Einführung der potenziell disruptiven Technologie schön nach Fahrplan (siehe Grafik unten). Der Studie zufolge werden bis 2018 die Möglichkeiten der Blockchain getestet; bis 2020 wird dann eine gemeinsame Infrastruktur aufgebaut – und bis 2025 immer mehr Marktvolumen auf die neuen Systeme verschoben.

Von den zehn «Herausforderungen», welche Morgan Stanley in diesem Zeitraum sieht, sind nur zwei explizit als «Risiken» gekennzeichnet. Der technologische Quantensprung wird als Spaziergang dargestellt. Man muss im Finanzwesen indes nur ein wenig weiter stöbern, um auf andere Sichtweisen zu stossen. In ihrer kürzlich veröffentlichten «Sonar»-Studie erwartet der führende Schweizer Rückversicherer Swiss Re schon in drei Jahren «erhebliche» Risiken aus der Richtung von Fintech, Blockchain und im Bereich der Datensicherheit.

Ein Spaziergang, warnen die Rückversicherer, wird das nicht.

«Sogar die amerikanische Zentralbank muss inzwischen Cyber-Attacken abwehren»

Derweil zeigt die Gegenwart, wie verwundbar bereits die «althergebrachten» digitalen Systeme sind. Das legen etwa die Hacker-Angriffe auf das Finanzdaten-System Swift nahe, ohne dass die weltweiten Zahlungsströme weitgehend zum Erliegen kämen. Sogar die mächtige amerikanische Notenbank Federal Reserve musste dieser Tage multiple Cyber-Attacken abwehren.

Das ist nicht nur kein Spaziergang mehr – das ist Krieg.

Grund genug also für Banker, sich ganz genau zu überlegen, wie sie sich gegenüber jenen Zukunftstrends positionieren wollen. Denn gerade die Sicherheit von Kundendaten ist für die Institute ebenso entscheidend wie die Sicherheit der Fahrer für die Autobranche. Einfach einsteigen, den Autopiloten einschalten und zuschauen, wohin die Reise geht – diese Einstellung dürfte sich in einem Bereich, wo Nulltoleranz für Fehler herrscht, bitter rächen. Denn dann stehen die Unternehmen in der Verantwortung.

Bereits zu dieser Erkenntnis gefunden hat der Tesla-Fahrer von der A1, der glücklicherweise mit einem Blechschaden davonkam. «Natürlich liegt die Verantwortung bei mir. Ich hätte früher reagieren können. Doch wenn das Auto 1000-mal korrekt funktioniert hat, vertraut man auch beim nächsten Mal darauf.»

Samuel Gerber ist Mitglied der Redaktion von finews.ch.

Bisherige Texte von: Rudi Bogni, Adriano B. Lucatelli, Peter Kurer (zweimal), Oliver Berger, Rolf Banz, Dieter Ruloff, Samuel Gerber, Werner Vogt, Claude Baumann, Walter Wittmann, Alfred Mettler, Peter Hody, Robert Holzach, Thorsten Polleit, Craig Murray, David Zollinger, Arthur Bolliger, Beat Kappeler, Chris Rowe, Stefan Gerlach und Marc Lussy.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.64%

-

Nein, man hätte die Credit Suisse abwickeln sollen.19.22%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.27.47%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.41%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.26%