Zu diesem Schluss kommen die Berater der Firma Oliver Wyman. Sie sehen die Zukunftschancen der Banken an einem anderen Ort. Wobei: Von Banken ist in dieser Vision kaum noch die Rede.

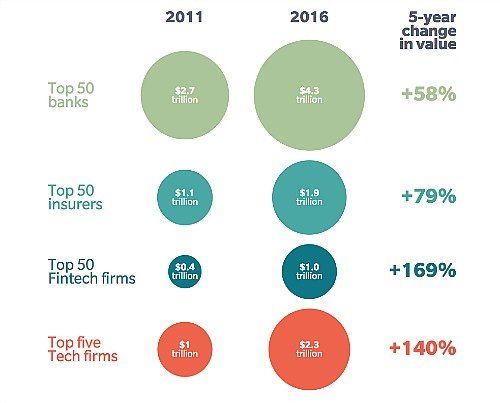

Berater mögen Zahlenbeispiele. Die Finanzexperten der internationalen Firma Oliver Wyman haben ein gutes auf Lager: In einer neuen Studie haben sie gemessen, wie viel Wert die 50 grössten Banken der Welt in den letzten fünf Jahren für ihre Aktionäre geschaffen haben. Und diesen Wert dann mit Versicherern, Fintech-Firmen und Technologie-Playern verglichen. Das Resultat spricht Bände (siehe Grafik unten).

Mit Blick auf die Zukunft stellen die Wyman-Berater fest, dass es so nicht weitergehen kann. Mit einer Steigerung des «Shareholder Value» von durchschnittlich 10 Prozent pro Jahr sei es höchste Zeit, das die Banken einen «Digital Equity Plan» ausheckten. Also einen Weg, wie mittels Digitalsierung mehr Substanz für die Eigner geschaffen werden kann.

Effizienzgewinne gehen an den Kunden

Das Problem: Mit der Digitalisierung des bestehenden Geschäftsmodells allein lässt sich das laut Oliver Wyman nicht bewerkstelligen. Zwar gelinge es mit neuen Technologien, Prozessen und Produkten, die Kosten massiv zu verringern. Doch der stete Preiskampf führe letztlich dazu, dass die Effizienzgewinne an die Kunden weitergegeben würden.

Stattdessen müssen sich Finanzfirmen – Banken, Versicherer und Fintechs – überlegen, wie sie sich Wettbewerbsvorteile verschaffen und langfristig sicher können, so die Berater. Sie stellen jedoch fest: «Bisherige digitale Initiativen haben noch zu wenig dazu beigetragen, den Unternehmenswert zu steigern.»

Archetypen der Zukunft

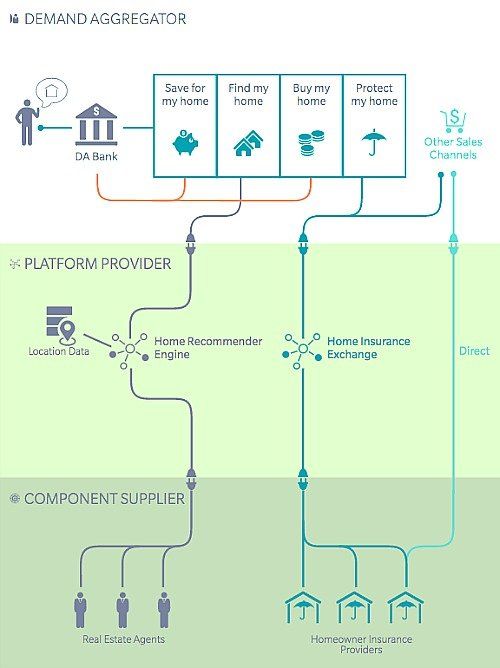

Dabei geht Oliver Wyman in seiner Vision für die Finanzdienstleister der Zukunft gar nicht mehr von Banken, Versicherer und Fintechs aus. Stattdessen ist von drei «Archetypen» (siehe Grafik unten) die Rede, in der sich die heutigen Player einzureihen haben.

- Der auf den Endkunden ausgerichteten Nachfrage-Aggregator, der Lösungen für verwandte Kundenbedürfnisse bietet. Ziel ist, dem Kunden ein ganzes Universum an Angeboten aus einer Hand zugänglich zu machen und ihm damit Mehrwert zu bieten.

- Der auf die Bereitstellung von Finanzprodukten spezialisierte Produkt- und Servicelieferant. Dieser spart sich den eigenen Vertrieb, in dem er sich Nachfrage-Aggretoren anschliesst und diese mit massgeschneiderten Anfertigungen beliefert.

- Der Plattformanbieter, der nach dem Vorbild von Uber oder EBay eine Vielzahl von Marktteilnehmern aus unterschiedlichen digitalen Welten verbindet.

«Etablierte Finanzdienstleister sollten für jeden Geschäftsbereich ihres Portfolios einen Archetypen anwenden», so der Rat der Studienautoren.

Der Markt gibt den Ausschlag

Als Exempel dafür führen die Berater den Online-Händler Amazon ins Feld. Das Unternehmen trete einerseits mit der Einheit Amazon.com als Produkt- und Servicelieferant an den Endkunden heran. Anderseits sei es mit Amazon Web Services als Plattformanbieter im Firmen-Geschäft tätig.

Das zeigt: Die Geschäftsmodelle existieren schon. Allerdings vor allem bei den Technologie-Konzernen. Dort entscheiden die Anbieter, in welchen sie Markt einsteigen wollen. Danach bringen sie die Geschäftseinheiten konsequent mit dem gewählten Leitbild in Einklang.

Bei traditionellen Anbietern, so gewinnt man oftmals den Eindruck, steht der Markt eher am Ende der Strategie.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.62%

-

Nein, man hätte die Credit Suisse abwickeln sollen.19.23%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.27.49%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.44%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.21%