Die Banken haben sich gegen eine erste Welle von Fintech-Disruptoren behauptet. Doch die etablierten Kräfte sind nicht aus dem Schneider, wie ein Bericht zeigt.

Das hat sich die Fintech-Gründerszene anders vorgestellt. Ab 2014 sind ihre Startups im Massen losgezogen, um den etablierten Finanzriesen das Geschäft abzujagen. Disruption hiess das Schlagwort. Doch diese lässt seither auf sich warten.

Wie auch das Weltwirtschaftsforum Wef in einem neuen Report zur Situation im Finanzdienstleistungs-Sektor feststellt, haben sich die alteingesessenen Unternehmen bestens behauptet. Weder ist es Fintechs in grossem Ausmass gelungen, Banken und Versicherern Kunden abzujagen. Noch haben sie die neuen Ökosysteme geschaffen, von denen Innovatoren einst träumten.

Finanzkonzerne im Supermarkt

Die Finanzmultis hätten sich nicht nur behauptet, sondern innovative Startups eingekauft wie im «Supermarkt», so die Erkenntnis des Reports.

Das alles ist bekannt. «Die Disruption ist abgesagt», titelte finews.ch schon vor Jahresfrist. Interessanter ist der Ausblick in die Zukunft «beyond fintech», den die Wef-Autoren wagen. Und was sie dort erkennen: die Disruption, sozusagen «reloaded».

Der Report, an dem auch gestandene Banker wie der operationelle Leiter (COO) der UBS Axel Lehmann mitwirkten, sieht dabei gleich mehrere Disruptoren auf die Branche zukommen.

- Die Kosten werden so stark ausgelagert, dass sie kein Wettbewerbsfaktor mehr darstellen. Das macht Raum frei für neue Differenzierung, etwa über den Service. Wer diesen Schritt nicht mitmacht, fällt aus dem Rennen.

- Tradierte Wertschöpfungs-Ketten können mittels neuer Technologien einfach übersprungen werden. Wer über die Technologie verfügt, erntet die Erträge.

- Wer dem Kunden am nächsten ist, hat die Macht. Zulieferer sind dazu verdammt, entweder Skaleneffekte zu mobilisieren oder extrem zu fokussieren.

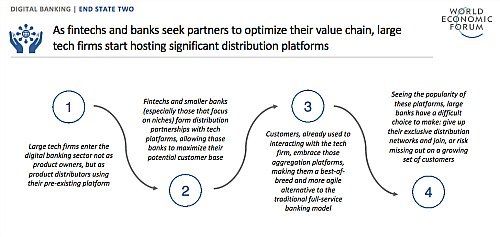

- Plattformen, über die Kunden in einem einzigen Kanal mit diversen Finanzdienstleistern in Kontakt treten, werden zum dominierenden Geschäftsmodell.

- Daten sind das neue Geld: Wer genügend davon schöpfen und verwerten kann, hebt sich von der Konkurrenz ab.

- Intelligente Maschinen setzen ihren Siegeszug fort. Jene Unternehmen gewinnen, die Arbeitskraft und Kapital in einem Guss zu handhaben wissen.

- Die Regulierung führt dazu, dass sich Finanzfirmen ganz genau überlegen müssen, wie (und ob) sie Kunden in bestimmten Regionen ansprechen.

- Finanzinstitute müssen sich immer mehr an die Techkonzerne schmiegen. Nur so kommen sie an die alles entscheidenden Technologien und Infrastruktur. Das schafft neuen Abhängigkeiten, welche Banken und Versicherer heute mehr fürchten als alles andere.

Die Krux mit der Tech-Aversion

Dort liegt auch die grösste Gefahr für die etablierten Kräfte: Wenn sie zu lange auf ihren eigenen Vertrieb bauen und sich von den aufstrebenden Sammelplattformen der Technologiekonzerne fernhalten, könnten sie den Anschluss zu einer neuen Kundenbasis verpassen (siehe Grafik unten). Dann wären sie tatsächlich der Disruption zum Opfer gefallen.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.04%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.66%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.43%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.48%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.38%