Was haben die Aktien der Schweizerischen Nationalbank und Bitcoin gemeinsam? In beiden ist eine riesige Spekulationsblase am Wachsen. Auf finews.first warnt Adriano B. Lucatelli vor einer tränenreichen Erfahrung.

Dieser Beitrag erscheint in der Rubrik finews.first. Darin nehmen Autorinnen und Autoren wöchentlich Stellung zu Wirtschafts- und Finanzthemen. Die Texte erscheinen auf Deutsch und Englisch. Die Auswahl der Texte liegt bei finews.ch.

Die Digitalwährung Bitcoin ist gegenwärtig der grosse Renner: Fast täglich erreicht sie neue Kurshöchststände, während immer mehr Anleger auf ihrer Jagd nach schnellem Geld gierig auf den immer schneller fahrenden Zug aufspringen. Gleichzeitig geht die Aktie der Schweizerischen Nationalbank (SNB) durch die Decke und erzielt ständig neue Spitzenwerte. Was spielt sich hier ab?

Was haben die beiden Werte gemeinsam? Sind hier zwei Spekulationsblasen am Wachsen? Die Antwort lautet ja.

Gemäss Eugene Fama, Begründer der Markteffizienzhypothese und Wirtschaftsnobelpreisträger des Jahres 2013, gibt es keine Finanzmarktblasen. Die Märkte seien grundsätzlich effizient, und die Marktpreise reflektierten sämtliche verfügbaren Informationen. Der Markt mache also keine Fehler, und die Höchststände seien somit das Resultat einer effizienten Preisfindung. So weit, so gut.

«Als Beispiel möge hier die ‹Dienstmädchenhausse› dienen»

Man könnte in der Tat ohne Schwierigkeiten gute Gründe für den rasanten Preisanstieg finden: Chinesen und Venezolaner möchten Geld im Ausland in Sicherheit bringen und flüchten in den Bitcoin.

Der Idee der effizienten Märkte widerspricht aber Robert J. Shiller, der im selben Jahr wie Fama ebenfalls den Nobelpreis erhielt, vehement. Schliesslich entstünden Finanzblasen regelmässig, wie die Dotcom-Blase oder die Subprime-Krise zeigen würden. Für den Yale-Ökonomen sind Blasen subtile sozialpsychologische Phänomene, die seiner Meinung nach entstehen, wenn Kleinanleger in Vermögenswerte mit viel Wachstumsfantasie investieren – in der Hoffnung, auf diese Weise rasch Gewinne zu erzielen.

Diese Gruppe steigt jedoch in der Regel spät ein und heizt den Ballon kurz vor der Trendwende noch zusätzlich auf – wenn es also praktisch schon zu spät ist. Als Beispiel möge hier die «Dienstmädchenhausse» dienen, eine Situation, die entsteht, wenn wenig informierte Privatanleger in der letzten Phase der Blase zu überhöhten Preisen einsteigen.

«Die gegenwärtige Sachlage erinnert an einen Hollywood-Streifen»

Beide Nobelpreisträger haben recht. Denn Blasen entstehen immer dann, wenn es unmöglich wird, kostengünstig und effektiv abzusichern respektive mittels Leerverkäufen gegen die weitere Aufwertung zu setzen. Ohne Leerverkäufe ist die freie Preisfindung am Markt nicht mehr gegeben, denn niemand kann dem Aufwärtstrend mit Verkäufen entgegentreten. Und das ist hier der Fall: Sowohl beim Bitcoin wie bei der SNB-Aktie sind Hedging-Strategien und Leerverkäufe sehr teuer, wenn nicht gar unmöglich.

Die gegenwärtige Sachlage erinnert an den Hollywood-Streifen «Big Short». Im Film war es vielen Investoren klar, dass eine Mehrzahl von Immobilienkredit-Paketen (Collateralized Debt Obligations, CDOs) faul war. Und doch war es nicht möglich, auf fallende Kurse zu setzen. Deshalb konnte der exzentrische Hedgefonds-Manager Michael Burry nur mit einem eigens für ihn kreierten Finanzinstrument auf den abzusehenden Kurseinbruch wetten – eine Möglichkeit, die den Kleinanlegern verschlossen war.

«Bei der SNB-Aktie ist es schon beinahe fahrlässig, dabei zu sein»

Was heisst das nun für Privatanleger, die in Bitcoins oder die SNB-Aktie oder gar in beide Vermögenswerte investiert haben? Ganz einfach, verkaufen! Beim Bitcoin ist nicht auszuschliessen, dass der Preis noch viel höher steigt. Dafür spricht schon die Limitierung der Produktion auf 21 Millionen Einheiten. Und trotzdem ist ein Bitcoin-Investment für Anleger, die nicht langfristig denken und einen grösseren (zwischenzeitlichen) Verlust nicht tragen können, ein absolutes No-Go.

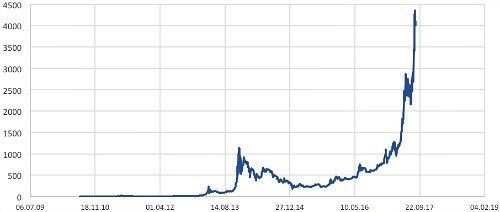

Der Bitcoin-Preis im Vergleich zum Dollar

(Quelle: Bloomberg)

Bei der SNB-Aktie ist es schon beinahe fahrlässig, dabei zu sein. Die Aktie ist eigentlich nichts anderes als eine langfristige Bundesanleihe, denn ihre Dividende ist auf höchstens 6 Prozent des Aktienkapitals respektive 15 Franken pro Aktie festgesetzt – unabhängig vom erwirtschafteten Gewinn der SNB.

Aktienkurs der Schweizerischen Nationalbank

(Quelle: Bloomberg)

Auch wenn gegenwärtig noch immer eitel Sonnenschein herrscht, kann die Trendwende jeden Augenblick eintreten. Es ist so, wie es der verstorbene MIT-Professor Rudi Dornbusch auf den Punkt gebracht hat: «Bis die Krise kommt, dauert es viel länger, als Du denkst, und dann geschieht es viel schneller, als Du gedacht hast.» Wer jetzt nicht reagiert, könnte zu spät kommen und eine tränenreiche Erfahrung machen.

Adriano B. Lucatelli ist ein Schweizer Unternehmer, Dozent an der Universität Zürich und Mitgründer von Descartes Finance, einem unabhängigen Robo-Advisor. Er studierte Wirtschaftswissenschaften und Internationale Beziehungen an der Universität Nevada (BA) sowie an der London School of Economics (MSc). Er promovierte an der Universität Zürich über die Thematik der globalen Finanzmarktaufsicht.

Bisherige Texte von: Rudi Bogni, Oliver Berger, Rolf Banz, Samuel Gerber, Werner Vogt, Walter Wittmann, Alfred Mettler, Robert Holzach, Craig Murray, David Zollinger, Arthur Bolliger, Beat Kappeler, Chris Rowe, Stefan Gerlach, Marc Lussy, Samuel Gerber, Nuno Fernandes, Beat Wittmann, Richard Egger, Dieter Ruloff, Marco Bargel, Steve Hanke, Urs Schoettli, Maurice Pedergnana, Stefan Kreuzkamp, Oliver Bussmann, Michael Benz, Albert Steck, Andreas Britt, Martin Dahinden, Thomas Fedier, Alfred Mettler, Brigitte Strebel, Peter Hody, Mirjam Staub-Bisang, Adriano B. Lucatelli, Nicolas Roth, Thorsten Polleit, Kim Iskyan, Stephen Dover, Denise Kenyon-Rouvinez, Christian Dreyer, Peter Kurer, Kinan Khadam-Al-Jame, Werner E. Rutsch, Robert Hemmi, Claude Baumann, Anton Affentranger, Yves Mirabaud, Katharina Bart, Frédéric Papp, Hans-Martin Kraus, Gérard Guerdat, Didier Saint-Georges, Mario Bassi und Stephen Thariyan, Dan Steinbock, Rino Borini, Bert Flossbach, Michael Hasenstab, Guido Schilling, Werner E. Rutsch und Dorte Bech Vizard.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.13%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.75%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.48%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.51%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.14%