Die komplexen Probleme unserer Welt liessen sich nicht mit Zahlen lösen. Und auch fundierte quantitative Analysen würden niemals in der Lage sein, dringend nötige gesellschaftlichen Veränderungen voranzutreiben, schreibt Stuart Dunbar in seinem Beitrag auf finews.first.

In dieser Rubrik nehmen Autorinnen und Autoren Stellung zu Wirtschafts- und Finanzthemen

Der Wunsch der Anleger, nachhaltiger zu investieren, hat unbeabsichtigte Folgen: ESG-Werte abzubilden, ist zu einer dumpfen Übung des Messens, des Ankreuzens von Kästchen und der Umrechnung in Scores verkommen. Das hat nur wenig mit dem zu tun, was nachhaltiges Investieren erreichen sollte.

Denn die komplexen Probleme unserer Welt lassen sich nicht mit Zahlen lösen. Und auch fundierte quantitative Analysen werden niemals in der Lage sein, die positiven gesellschaftlichen Veränderungen voranzutreiben, die wir brauchen. Weder helfen sie uns, die Produktivität unserer Wirtschaft zu steigern, noch unseren Lebensstandards zu verbessern oder sicherzustellen, dass unsere Welt lebenswert bleibt. Dazu müssen wir einen ganzheitlichen Ansatz verfolgen, insbesondere wenn es um Nachhaltigkeit, also ESG-Themen, geht.

«Und doch ist dieser Ansatz fehlgeleitet»

Für viele Investoren heisst nachhaltiges Investieren nichts anderes, als einen Fonds zu kaufen, der passiv einen ESG-Index nachahmt. Besonders bei klimafreundlichen Anlagen ist dieser Ansatz sehr verbreitet. Grundsätzlich ist nichts daran auszusetzen, dass Investoren so erreichen wollen, dass ihr Portfolio nachhaltiger wird respektive einen geringeren CO2-Fussabdruck aufweist. Übertriebene Kritik ist deshalb nicht angebracht.

Und doch ist dieser Ansatz fehlgeleitet: Denn stützen wir unsere Investitionsentscheide nur auf einzelne Momentaufnahmen von Messgrössen, so sind wir weit weg von einer nachhaltigen Vermögensbildung, die sich an einem ganzheitlichen ESG-Konzept ausrichtet. Denn die verwendeten ESG-Messgrössen konzentrieren sich stärker auf die systemischen Risiken eines Portfolios als auf die Renditechancen, die mit positiven Verhaltensänderungen einzelner Unternehmen möglich werden.

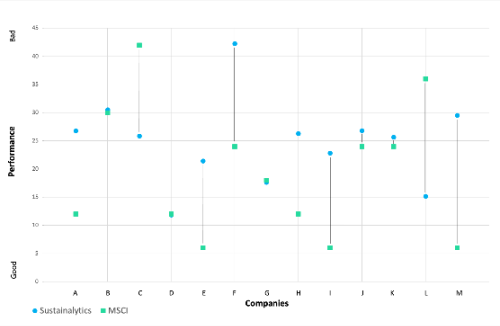

Die Schwäche quantitativer ESG-Ansätze lässt sich deutlich anhand der gegensätzlichen ESG-Bewertungen verschiedener Datenanbietern zu ein und demselben Unternehmen illustrieren (vgl. Grafik). Aber warum sind die Bewertungen so unterschiedlich?

(Zum Vergrössen Grafik einfach anklicken)

Weil sie sehr subjektiv sind. Dessen müssen sich Vermögensverwalter ebenso wie Investoren bewusst sein. Die ESG-Bewertungen, auf die sie sich verlassen, stimmen möglicherweise zum relevanten Zeitpunkt oder in einem bestimmten Bereich gar nicht mit ihrer eigenen Interpretation von verantwortungsvollem Investieren überein.

Nachhaltiges Investieren erfordert deshalb unserer Meinung nach einen ganzheitlichen Ansatz: Insbesondere sollten sich die Investoren selbst und ganz gezielt mit den einzelnen Unternehmen auseinandersetzen, um herauszufinden, ob und inwiefern die Unternehmen sich den Herausforderungen der realen Welt stellen. Dazu gehört auch, aktiv den Dialog zu pflegen und die Unternehmen zu ermutigen, sich zu verändern und den Fortschritt voranzutreiben.

«An diesem Punkt versagt die rein quantitative Momentaufnahme der ESG-Bewertung»

Unsere globale Gesellschaft ist so aufgebaut, dass sie viele Dinge braucht, die von mutmasslich umweltschädlichen Industrien produziert werden. Internationale Lieferketten sind auf Fluggesellschaften angewiesen. Wissen muss geteilt werden und trotz Digitalisierung ist vieles davon noch immer nur in Papierform vorhanden. Lebensmittel müssen verpackt werden. Strassen, Brücken und Gebäude müssen gebaut werden – insbesondere in Entwicklungsländern.

Die Quintessenz kann unseres Erachtens nur sein, dass wir uns darauf fokussieren sollten, die Auswirkungen dieser wirtschaftlichen Aktivitäten zu reduzieren, anstatt so zu tun, als könnten wir auf sie verzichten. Genau an diesem Punkt versagt die rein quantitative Momentaufnahme der ESG-Bewertung von Unternehmen. Ein durchdachter Ansatz für nachhaltiges Wachstum mildert dagegen nicht nur die ESG-Probleme unserer Zeit, sondern er eröffnet gleichzeitig auch Anlagechancen.

«Ein solcher Ansatz des nachhaltigen Investierens mag weniger präzis daherkommen»

Wir sind überzeugt, dass Unternehmen, die den Anforderungen der Gesellschaft gerecht werden, auf lange Sicht auch finanziell erfolgreich sein werden. Denn das kapitalistische Motiv von Unternehmen ist nicht der Feind, sondern der Mechanismus, der die menschliche Kreativität zugleich anspornt und nutzt. Natürlich dürfen wir nicht vergessen, dass wir für nachhaltigen Fortschritt langfristig denken müssen. Auch müssen wir voraussetzen können, dass Unternehmen, die schädliche externe Effekte erzeugen, innerhalb eines relevanten Investitionshorizonts dafür zur Verantwortung gezogen werden.

Ein solcher Ansatz des nachhaltigen Investierens mag weniger präzis daherkommen und sich nur schwer quantifizieren lassen. Wenn Investoren aber die ESG-Faktoren und -Prinzipien ganzheitlich in ihre Analyse integrieren, ihren Fokus auf Nachhaltigkeit als Chance richten und jeweils klar erläutern, welche Beweggründe hinter ihren Investitionsentscheiden stehen, dann können sie den ganzheitlichen Anforderungen, welche die drei ESG-Bereiche der Nachhaltigkeit an sie stellen, gerecht werden.

Stuart Dunbar arbeitet seit 2003 bei Baillie Gifford und ist Direktor im Bereich der Kundenbetreuung. Er wurde 2014 Partner der Firma und ist verantwortlich für die Beziehungen zu Finanzinstituten. Daneben pflegt er auch die Kontakte zu Consultants und verantwortet das Marketing sowie die Kundenbetreuung in Europa und Asien. Bevor er zu Baillie Gifford kam, arbeitete er bei Dresdner RCM in Hongkong und Aberdeen Asset Management in Grossbritannien. Er schloss 1993 sein Studium an der Universität von Strathclyde mit einem BA in Finanzwesen und Wirtschaftsrecht ab.

Bisherige Texte von: Rudi Bogni, Rolf Banz, Werner Vogt, Walter Wittmann, Alfred Mettler, Robert Holzach, Craig Murray, David Zollinger, Arthur Bolliger, Beat Kappeler, Chris Rowe, Stefan Gerlach, Marc Lussy, Nuno Fernandes, Richard Egger, Dieter Ruloff, Marco Bargel, Steve Hanke, Urs Schoettli, Maurice Pedergnana, Stefan Kreuzkamp, Oliver Bussmann, Michael Benz, Albert Steck, Martin Dahinden, Thomas Fedier, Alfred Mettler, Brigitte Strebel, Mirjam Staub-Bisang, Kim Iskyan, Stephen Dover, Denise Kenyon-Rouvinez, Christian Dreyer, Kinan Khadam-Al-Jame, Robert Hemmi, Anton Affentranger, Yves Mirabaud, Hans-Martin Kraus, Gérard Guerdat, Mario Bassi, Stephen Thariyan, Dan Steinbock, Rino Borini, Bert Flossbach, Michael Hasenstab, Guido Schilling, Werner E. Rutsch, Dorte Bech Vizard, Adriano B. Lucatelli, Maya Bhandari, Jean Tirole, Hans Jakob Roth, Marco Martinelli, Thomas Sutter, Tom King, Werner Peyer, Thomas Kupfer, Peter Kurer, Arturo Bris, Frédéric Papp, James Syme, Dennis Larsen, Bernd Kramer, Marionna Wegenstein, Armin Jans, Nicolas Roth, Hans Ulrich Jost, Patrick Hunger, Fabrizio Quirighetti, Claire Shaw, Peter Fanconi, Alex Wolf, Dan Steinbock, Patrick Scheurle, Sandro Occhilupo, Will Ballard, Nicholas Yeo, Claude-Alain Margelisch, Jean-François Hirschel, Jens Pongratz, Samuel Gerber, Philipp Weckherlin, Anne Richards, Antoni Trenchev, Benoit Barbereau, Pascal R. Bersier, Shaul Lifshitz, Ana Botín, Martin Gilbert, Jesper Koll, Ingo Rauser, Carlo Capaul, Markus Winkler, Konrad Hummler, Thomas Steinemann, Christina Böck, Guillaume Compeyron, Miro Zivkovic, Alexander F. Wagner, Eric Heymann, Christoph Sax, Felix Brem, Jochen Möbert, Jacques-Aurélien Marcireau, Ursula Finsterwald, Claudia Kraaz, Michel Longhini, Stefan Blum, Nicolas Ramelet, Søren Bjønness, Lamara von Albertini, Andreas Britt, Gilles Prince, Darren Williams, Shanu Hinduja, Salman Ahmed, Stéphane Monier, Peter van der Welle, Ken Orchard, Christian Gast, Jürgen Braunstein, Jeffrey Vögeli, Fiona Frick, Stefan Schneider, Matthias Hunn, Andreas Vetsch, Mark Hawtin, Fabiana Fedeli, Marionna Wegenstein, Kim Fournais, Carole Millet, Swetha Ramachandran, Brigitte Kaps, Thomas Stucki, Neil Shearing, Claude Baumann, Tom Naratil, Oliver Berger, Robert Sharps, Tobias Müller, Florian Wicki, Jean Keller, Niels Lan Doky, Karin M. Klossek, Ralph Ebert, Johnny El Hachem, Judith Basad, Katharina Bart, Thorsten Polleit, Bernardo Brunschwiler, Peter Schmid, Karam Hinduja, Zsolt Kohalmi, Raphaël Surber, Santosh Brivio, Gérard Piasko, Mark Urquhart, Olivier Kessler, Bruno Capone, Peter Hody, Andrew Isbester, Florin Baeriswyl, Agniszka Walorska, Thomas Müller, Ebrahim Attarzadeh, Marcel Hostettler, Hui Zhang, Michael Bornhäusser, Reto Jauch, Angela Agostini, Guy de Blonay, Lars Jaeger, Tatjana Greil Castro, Jean-Baptiste Berthon, Dietrich Grönemeyer, Mobeen Tahir, Didier Saint-Georges, Serge Tabachnik, Rolando Grandi, Vega Ibanez, Beat Wittmann, Carina Schaurte, David Folkerts-Landau, Andreas Ita, Teodoro Cocca, Michael Welti, Mihkel Vitsur, Fabrizio Pagani, Roman Balzan, Todd Saligman und Christian Kälin.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.63%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.51%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.23%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.36%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.27%