Sollten Kapitalmärkte wirklich fallen, wenn Menschen in einem Kulturraum mit 350 Millionen Menschen nach Freiheit streben?

Sollten Kapitalmärkte wirklich fallen, wenn Menschen in einem Kulturraum mit 350 Millionen Menschen nach Freiheit streben?

Tobias Bettkober ist seit Dezember 2009 als Senior Portfolio Manager bei dem seit 1993 auf Wandelanleihen spezialisierten Unternehmen Holinger Asset Management in Zürich tätig. Er ist Dipl.-Kfm. (Universität Tübingen) und Dipl.-Ing. Elektrotechnik der TU Berlin sowie Chartered Financial Analyst (CFA). Er schreibt regelmässig für finews.ch.

Die Desinformationsgesellschaft blüht – zweifelhafte Unternehmensberichte, unlesbare Anleihenprospekte, Bankmanager, die mit gekauften Ratings und dubiosen Risikomassen Generationen von Steuerzahlern ruinieren, Manipulation formell freier Medien, Minister die – gestern noch junge Hoffnungsträger, heute schon dreiste Betrüger – trotz Adelstitel unehrenhaft lange an ihrem Ministeramt kleben!

Geht die Wahrheit zusammen mit der Sprache verloren in dieser Informationsgesellschaft? Vor allem scheint ja, die Lüge propagiert zu werden und bedroht dadurch das Wort an sich aufgrund der aus universellem Misstrauen folgenden Bedeutungslehre. Dazu aktuell politisches Chaos im Nahen Osten mit Rezessionsgefahr aus steigenden Ölpreisen und politischer Instabilität. Ist die Welt wirklich so schlecht?

Kulturraum mit 350 Millionen Menschen

Der ökonomische Schaden des epidemischen Vertrauensverlustes könnte seinen Business Case für bessere Tugenden selbst erschaffen. Sollten Kapitalmärkte wirklich fallen, wenn Menschen in einem Kulturraum mit 350 Millionen Menschen – also vergleichbar mit den USA und Europa – plötzlich nach Freiheit streben; auf eine Weise, die bisher dem Beispiel Ostdeutschlands 1989 wunderbar folgt und entgegen aller Befürchtungen sehr demokratisch und völlig unislamisch geprägt ist?

Worauf will ich investmenttechnisch hinaus?

Auf ein Potential, das der frühere US-Notenbankpräsident Alan Greenspan in seinen Memoiren als die Hauptursache für den Wachstums- und Aktienboom der achtziger und neunziger Jahre sieht – das Ende des Kalten Krieges und die Ausbreitung demokratischer Strukturen.

Welt könnte besser werden

Dieses Potential könnte genauso in der wirtschaftlichen Entwicklung der arabischen Welt liegen, insofern könnte die Welt im Augenblick ein grosses Stück besser werden. Natürlich gibt es das Risiko eines Bürgerkrieges und die Wirtschaftsroutine (Stichwort Öl-Produktion) stockt. Aber wie soll es anders gehen bei solchen Umbrüchen? Hier sollte ökonomisch deutlich zwischen kurzfristigem Aufwand und langfristigem Entwicklungspotential unterschieden werden.

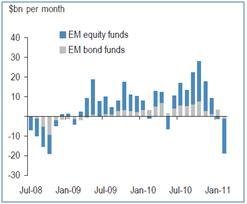

Der kurzfristigere Blick auf den Markt notiert jedenfalls ein positives Ergebnis für Wandelanleihen und Aktien im letzten Monat. Emerging Markets verzeichneten wiederum Abflüsse auf Obligationen- wie auf Aktienseite, die den Rekord aus der Finanzkrise einstellten.

Achtung Kaufgelegenheit – Rekordabflüsse aus Emerging Markets Aktienfonds (Quelle: JPMorgan Research)

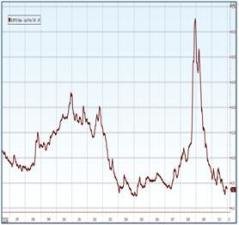

Langlaufende Staatsanleihen in Dollar und Euro haben inzwischen eine bemerkenswerte Korrektur vollführt und die Schwelle zum Bärenmarkt erreicht. Dagegen erreichten High Yield Bonds in den USA wieder die Rekordtiefststände mit einer Verzinsung von 7 Prozent.

Charts links: Rekordtief –Verzinsung von US-High-Yield-Anleihen 7 Prozent; Chart rechts: Bond-Bärenmarkt? – Performanceknick langlaufender Dollar- und Euro-Staatsanleihen (Quelle: Bloomberg)

Im Gegensatz zum US-Markt weiteten sich bei den Emerging-Market-Bonds analog zur Aktienschwäche die Kreditprämien aus. Die rasche, ausgeprägte Korrektur bei Letzteren hat selektiv und mindestens kurzfristig attraktive Einstiegs-Chancen wieder geschaffen.

Weitere Informationen unter diesem Link.

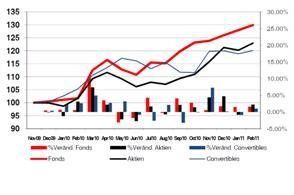

Tobias Bettkober ist Begründer und Manager des «H.A.M. Convertible Growth Fonds» (Chart links, Performance in Euro). Der Publikumsfonds investiert weltweit aktiv in Wachstumswerte, vornehmlich mittels Wandelanleihen. Er ist als Alternative für Hochzinsanleihen und Aktieninvestoren gedacht.

Tobias Bettkober ist Begründer und Manager des «H.A.M. Convertible Growth Fonds» (Chart links, Performance in Euro). Der Publikumsfonds investiert weltweit aktiv in Wachstumswerte, vornehmlich mittels Wandelanleihen. Er ist als Alternative für Hochzinsanleihen und Aktieninvestoren gedacht.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.59%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.48%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.39%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.26%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.28%