Die dritte Runde des Quantitative Easing in den USA kann für die Schweiz negative Folgen haben, schreibt Martin Hess von der Schweizerischen Bankiervereinigung.

Martin Hess ist Leiter Wirtschaftspolitik bei der Schweizerischen Bankiervereinigung

Martin Hess ist Leiter Wirtschaftspolitik bei der Schweizerischen Bankiervereinigung

Mit dem Beschluss zur Ankurbelung der Wirtschaft bis mindestens 2015 für monatlich bis USD 40 Mrd. besicherte Hypothekarpapiere zu kaufen, hat die Federal Reserve (Fed) die dritte Stufe des Quantitative Easing (QE) gezündet. Der Offenmarktausschuss der Fed ist relativ optimistisch, dass dies der Befreiungsschlag aus der volkswirtschaftlichen Lethargie ist und hat sogleich die Wachstumsprognosen der USA erhöht.

Allerdings ist dabei nicht ausgeschlossen, dass die Liquiditätsfalle endgültig zuschnappt. Also dass die nominalen Zinsen bei null verharren, während Deflation und damit hohe reale Zinsen zum Geldhorten anstatt zu Investitionen einladen.

AAA-Rating in Gefahr

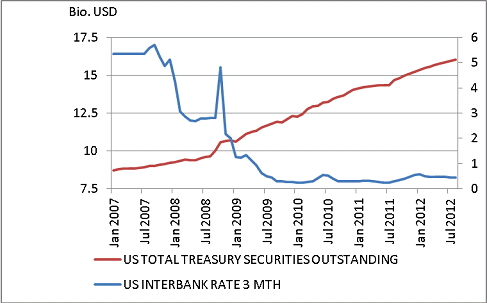

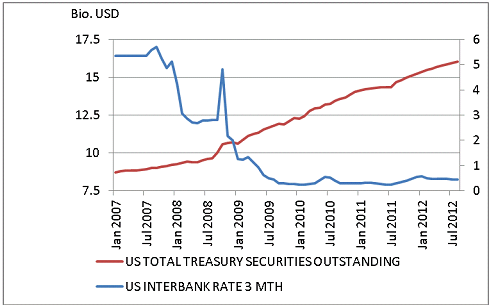

Angesichts der im Gegensatz zu Europas Sorgenkindern ungebrochenen Verschuldungsdynamik der USA (vgl. Grafik unten) und der Überprüfung des AAA-Rating durch Moody's ist das abermalige Erkaufen von Zeit (vgl. Blogbeitrag vom 5. Juni 2012) eine naheliegende Option. Das Fed hat sogar erklärt, das selbst nach einer Verbesserung des Wirtschaftsgangs die Geldpolitik eine Weile locker bleiben werde.

Wo liegen die Gefahren dieser Politik? In den USA liegt die grösste Gefahr darin, dass der gelähmte Kongress die erkaufte Zeit ungenutzt verstreichen lässt und wie bei den früheren QEs die Wirkung ausbleibt. Nebenwirkungen sind Blasengefahren und Fehlallokation von Kapital. Die Renditen von Ramschanleihen von Unternehmen befinden sich heute auf einem Allzeittief und liegen teilweise unter den Anleihen gewisser Staaten in Europa.

Musterknaben werden mit in den Sumpf gezogen

Noch wichtiger ist jedoch der Druck auf den Rest der Welt. Die Nullzinspolitik beim Dollar als globale Leitwährung zwingt die übrigen Notenbanken zum Mitziehen. Die EZB hat eben ihr Anleihen-Ankaufprogramm angekündigt, China hat die Zinsen gesenkt, die Bank of England ihr QE verlängert. Als bisher letzte Notenbank wurde die Bank of Japan gezwungen, auf den Zug zu springen.

Die grössten geldpolitischen Opfer erbringen die Länder, die ihre Hausaufgaben gemacht haben. Und so greifen Brasilien zu Kapitalverkehrskontrollen, Dänemark zu Negativzinsen und die Schweiz zur Wechselkursuntergrenze. Weitere Griffe in den Giftschrank dürften folgen.

Risiken für die Schweiz und ihre Banken werden grösser

Bereits 1915 hat der damalige Generalsekretär der Schweizerischen Nationalbank Adolf Jöhr geschrieben, dass eine Bank in schwierigen Zeiten wie ein Bauernhof vom gut behüteten Feuerwehrteich Liquidität anzapfen können soll. Eine Zentralbank ist aber nicht an einem Feuerwehrteich angeschlossen sondern am Meer. Wenn die politischen Entscheidungsträger die erkaufte Zeit ungenutzt verstreichen lassen, wird der Wasserschaden grösser sein, als es der Feuerschaden je hätte sein können.

Die Risiken für die Schweiz und ihre Banken würden nicht kleiner sondern grösser. Zu der bisherigen Frankenstärke und den volkswirtschaftlichen Risiken gesellen sich Inflationsrisiken und eine daraus folgende Zinshausse, die aus dem Ausland hereinbrechen. Obdessen sich nun ganz abzuschotten wäre für die Schweiz ein strategischer Fehler. Die relative Stärke gegenüber den europäischen Mitbewerbern wird es hiesigen Firmen erlauben, die Zukunftsmärkte erfolgreich zu bedienen.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.49%

-

Nein, man hätte die Credit Suisse abwickeln sollen.19.09%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.27.95%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.8.9%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.56%