Strukturelle Probleme der Eurozone auf die SNB abzuwälzen, sei an den Haaren herbeigezogen, findet Raphael Vannoni von der Schweizerischen Bankiervereinigung.

Raphael Vannoni ist Leiter Economic Analysis bei der Schweizerischen Bankiervereinigung

Raphael Vannoni ist Leiter Economic Analysis bei der Schweizerischen Bankiervereinigung

Wenn es nach Aussagen der Ratingagentur Standard & Poor's (S&P) geht, stimmt diese Aussage grundsätzlich. In einem am Dienstag veröffentlichten Bericht geht S&P davon aus, dass durch Anleihenkäufe der Schweizerischen Nationalbank (SNB) die Zinsen der Euro-Kernländer sinken und die Ungleichgewichte in der Eurozone verstärkt würden.

S&P schätzt, dass die SNB in den ersten sieben Monaten des laufenden Jahres Staatsanleihen der Euro-Kernländer im Wert von 80 Milliarden Euro gekauft hat.

Ich muss zugeben, dass mich die Meldung von S&P doch sehr irritiert hat. Strukturelle Probleme der Eurozone auf die Geldpolitik der SNB abzuwälzen, scheint mir doch etwas gar zu einfach – wenn nicht an den Haaren herbeigezogen zu sein.

Hier ein paar Fakten: Der gesamte Schuldenstand der Eurozone betrug im ersten Quartal 2012 rund 8'328,6 Milliarden Euro. Davon sind 6'607,7 Milliarden Euro ausstehenden Wertpapieren zuzuordnen. Infolgedessen entsprächen die von S&P genannten 80 Milliarden Euro genau 1,2 Prozent der ausstehenden Wertschriften der Eurozone.

Gemessen an den Gesamtschulden entspräche dies gar nur 0.96 Prozent. Wie mit einem derart geringen Anteil die Renditen tatsächlich in diesem Ausmass beeinflusst werden sollen, entzieht sich meiner Kenntnis. Dass ein gewisser Einfluss auf das Zinsniveau entstehen kann, würde ich allerdings nicht bestreiten.

Ergänzend kommt hinzu, dass sich Schätzungen zu den Deviseninterventionen der SNB stark unterscheiden. Die SNB weist diese nicht explizit aus. Gemäss einer Meldung der SNB entbehre die Schätzung von S&P aber jeder Grundlage.

Gemäss Statistiken der SNB sind die Devisenreserven von Januar bis Juli 2012 um insgesamt 156.8 Milliarden Franken (ca. 130 Milliarden Euro) gestiegen. Die Zunahme aller Wertschriften in Fremdwährungen (USD, EUR, JPY und GBP) betrug 88,4 Milliarden Franken (ca. 73,4 Milliarden Euro).

Dass somit die gesamte Zunahme auf Wertschriften in Euro und zusätzlich noch in Staatsanleihen der Euro-Kernländer floss, erachte ich als äusserst unwahrscheinlich. Zudem hat die SNB nicht nur die Möglichkeit, in Staatsanleihen, sondern auch in weitere Wertschriften anzulegen.

Per Ende 2011 bestanden die Devisenreserven der SNB zu 60 Prozent aus Anlagen in Euro, zu 22 Prozent aus Dollar und zu 8 Prozent aus Yen. 85 Prozent wurden in Staatsanleihen gehalten und 10 Prozent in Aktien. 86 Prozent der Devisenreserven wiesen ein AAA-Rating auf.

Ginge man von dieser Verteilung auch für Ende Juli 2012 aus, entspräche dies einer geschätzten Zunahme von knapp 37 Milliarden Euro für sämtliche Staatsanleihen der Eurozone.

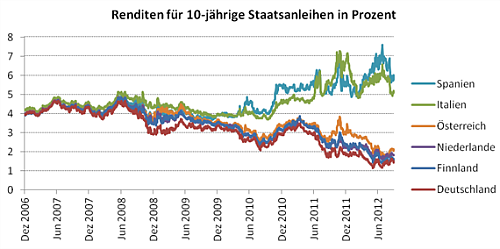

In untenstehender Grafik sind die Renditen für 10-jährige Staatsanleihen der jeweiligen Länder dargestellt. Die divergierende Entwicklung zwischen den Kern- und den Peripherie-Staaten der Eurozone kann weit vor der Festsetzung der EUR/CHF-Kursuntergrenze durch die SNB festgestellt werden. Mit Beginn und Ausbruch der Finanzkrise wurde dem Risiko wieder mehr Rechnung getragen, und so stiegen die Renditen diverser kritischer Staatsanleihen wieder an. Dies war die notwendige gegenläufige Entwicklung zur Situation bei Einführung der Gemeinschaftswährung als sämtliche Renditen auf dem selben Niveau lagen.

Quelle: Thomson Datastream

Letztlich wäre es mir lieber, wenn die Politik die Staatsschuldenkrise in der Eurozone in den Griff bekommen würde und damit die SNB gar keine Deviseninterventionen mehr tätigen müsste.