Die Finanzwelt normalisiert sich, die Eurozone durchläuft strukturelle Veränderungen, und der Konjunkturzyklus schreitet sichtbar voran. In diesem Umfeld dürften europäische Small und Mid Caps besonders attraktive Anlagechancen bieten.

Autor: Felix Meier, Leiter European Small & Mid Caps

Die meisten Finanzexperten sind sich darüber einig, dass Aktien langfristig die bevorzugte Anlagekategorie bleiben werden. Der anhaltende Konjunkturaufschwung hat inzwischen auch Länder an der europäischen Peripherie erfasst, und das Risiko eines Auseinanderbrechens der Eurozone sinkt weiter. Diese Entwicklung dürfte an den Märkten zu einer erheblichen Dynamik führen.

Innerhalb der Anlagekategorie Aktien bevorzugen wir europäische Titel. Da es der Region im Jahr 2013 nur teilweise gelungen ist, mit der Performance der US-Aktien Schritt zu halten (S&P 500: +26,9%, MSCI Europe: +21,6%), erwarten wir bei europäischen Aktien für 2014 ein grösseres Aufwärtspotenzial. Dank der Konjunkturerholung dürften die Unternehmensgewinne in Europa von überdurchschnittlich starken Aufwärtsrevisionen profitieren, wenn auch von einem niedrigen Niveau aus. Unsere positive Einschätzung europäischer Aktien – und insbesondere der Small und Mid Caps – stützt sich zudem auf die Tatsache, dass die aktuelle Bewertung dieses Segments trotz der ausgedehnten Hausse bei einem Wachstum der Gewinne noch Spielraum für Kurssteigerungen bietet.

Da die Märkte jedoch bereits in eine Phase starker Volatilität und hoher Aktienbewertungen eingetreten sind, ist ein selektiver Ansatz, gestützt auf die richtige Strategie, für den Anlageerfolg entscheidend.

Attraktive Nischensegmente nutzen

Abseits der traditionellen Anlagebereiche lassen sich viele äusserst attraktive Nischen finden, darunter die häufig vernachlässigten europäischen Small und Mid Caps. Die rund 5000 Aktien dieses Segments werden derzeit mit einem Aufschlag von 15% gegenüber Large Caps gehandelt, was in etwa dem historischen Durchschnitt entspricht. Small- und Mid-Cap-Aktien bieten jedoch eine bessere Gewinndynamik als Titel mit hoher Marktkapitalisierung. Bei einer Konjunkturerholung verzeichnen sie zudem im Vergleich zu Large Caps meist eine überproportional starke Performance. Dies lässt sich vor allem damit erklären, dass die Risikobereitschaft der Anleger in Aufschwungsphasen in der Regel zunimmt, sodass auch die Nachfrage nach weniger liquiden Aktien wie Small und Mid Caps steigt.

Risikoprämie für höhere Volatilität

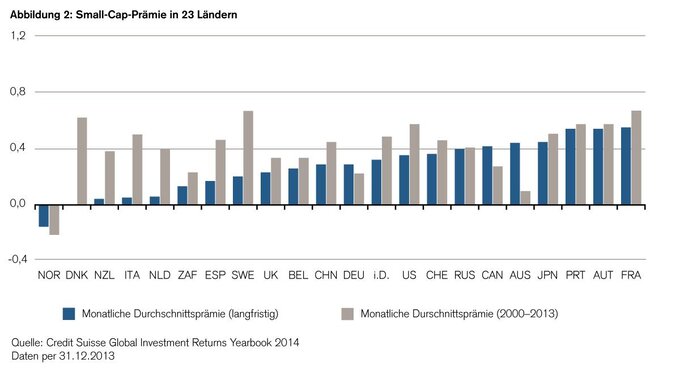

Wie zahlreiche Studien gezeigt haben, bieten Aktien von Unternehmen mit einer relativ geringen Marktkapitalisierung mehr Wertpotenzial und dürften sich nicht nur kurzfristig, sondern auch auf lange Sicht besser entwickeln als der Gesamtmarkt (siehe Abbildung 2).

Für die Attraktivität von Unternehmen mit geringer oder mittlerer Marktkapitalisierung gibt es verschiedene Gründe. Die Aktien von Small- und Mid-Cap-Unternehmen sind meist weniger liquide als Large-Cap-Titel. Das höhere Risiko, mit dem eine Anlage in Small und Mid Caps in der Regel verbunden ist, kommt in höheren Risiko- und Liquiditätsprämien zum Ausdruck und wirkt sich langfristig positiv auf die Wertentwicklung aus.

Small und Mid Caps sind oft Unternehmen, die sich in der Wachstumsphase ihres Geschäftszyklus befinden. Dank ihres vielfältigen Angebots an hoch spezialisierten und innovativen Produkten sowie Dienstleistungen können sie Marktnischen mit hohen Gewinnmargen besetzen. Dadurch sind sie hervorragend positioniert, um neue Märkte zu erschliessen und ein stärkeres langfristiges Wachstum zu erreichen als grosse Unternehmen, die ihre Produkte bereits weltweit vertreiben. Darüber hinaus halten die Eigentümer kleiner Unternehmen oft einen erheblichen Anteil am Gesellschaftskapital, was als Indiz für einen ausgeprägten Unternehmergeist und eine nachhaltige Entwicklung gilt.

Alphagenerierung durch Ineffizienzen

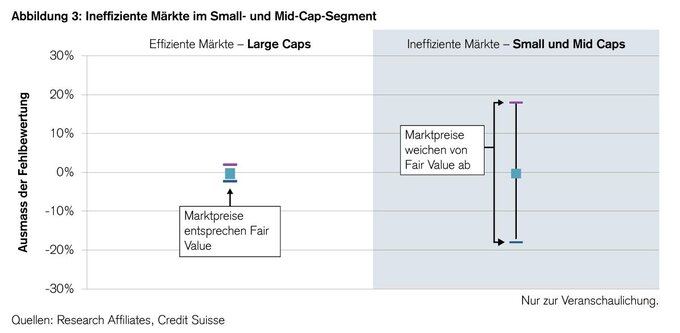

Ein weiteres charakteristisches Merkmal dieses Marktsegments ist seine starke Fragmentierung. Nur wenige Analysten sind in der Lage, die enorme Zahl an Small- und Mid-Cap-Unternehmen zu beobachten. Der daraus resultierende Mangel an Informationen führt oft zu Marktineffizienzen, die wiederum zur Folge haben, dass der Marktwert der betreffenden Aktien von deren Fair Value abweicht. Dies steht im Kontrast zu den Märkten für Large Caps, die aufgrund der breiteren Abdeckung durch Analysten effizienter sind und sich daher auch gut durch passive Anlagen nachbilden lassen.

An den ineffizienten Small- und Mid-Cap-Märkten sind Portfoliomanager in der Lage, durch die gezielte Auswahl von Einzelaktien Alpha zu generieren. Dabei gilt: Je kleiner das Unternehmen – und je geringer die Zahl der Analysten, die es beobachten –, desto höher das Alphapotenzial. Portfoliomanager, die enge Kontakte zu den Entscheidungsträgern eines Unternehmens pflegen und sich mehrmals im Jahr mit ihnen treffen, verfügen über das erforderliche Wissen, um den Fair Value der betreffenden Aktie zu berechnen.

Fazit: Das Segment der europäischen Small- und Mid-Cap-Aktien, das sich während der laufenden Konjunkturerholung in Europa besonders gut entwickeln dürfte, eröffnet attraktive Anlagemöglichkeiten sowie eine Chance auf zusätzliche Renditen durch aktives Management. Anlegern, die das Potenzial der Small und Mid Caps nutzen möchten, bietet die Credit Suisse zwei unterschiedliche Anlagekonzepte.

Für Anleger, die mit steigenden Aktienmärkten in Europa rechnen, stellen Long-only-Aktienfonds eine interessante Anlageform dar. Mit diesen traditionellen Anlageinstrumenten können Anleger das überdurchschnittliche kurzfristige Aufwärtspotenzial von Small und Mid Caps nutzen, die während der laufenden Konjunkturerholung besonders gut abschneiden dürften. Eine Anlage in dieser Strategie bietet zudem die Aussicht auf eine langfristige Überschussrendite, da Aktien mit geringer und mittlerer Marktkapitalisierung klare strukturelle Vorteile gegenüber Large Caps aufweisen.

Für Anleger, die in Small und Mid Caps investieren möchten, aber nicht das gesamte Marktrisiko tragen wollen, sind Long/Short-Equity-Fonds interessanter. Diese Strategien erlauben es Portfoliomanagern, nicht nur unterbewertete Aktien zu kaufen, sondern auch Leerverkäufe überbewerteter Papiere zu tätigen, bei denen Kursrückgänge zu erwarten sind. Mit Hilfe von Leerverkäufen können Anleger die Volatilität des Gesamtportfolios verringern und gleichzeitig von Bewertungsineffizienzen am Markt für Small und Mid Caps profitieren, ohne das volle Marktrisiko tragen zu müssen.

Mehr über das Credit Suisse Asset Management

- Europäische Small und Mid Caps

- Erfahren Sie mehr unter «Lösungen und Leistungsübersicht»

- Besprechen Sie Anlagemöglichkeiten direkt mit uns