Werden Banken, wie wir sie kennen, morgen noch bestehen? Oder werden ihnen neue, schlankere Alternativen ohne Altlasten in der IT den Rang ablaufen? Und wird die Bank als Anlaufstelle für alle finanziellen Belange schliesslich ausgedient haben und durch ein Ökosystem von Finanzdienstleistern ersetzt?

Von Daniel Kobler, Leiter Banking Innovation, und Stefan Bucherer, Senior Manager, Deloitte Schweiz.

Die Zukunft hat begonnen: Anlagekunden haben heute die Möglichkeit, ihre Investitionen nicht mehr für teure versteckte oder offene Gebühren bei ihrer Bank verwalten zu lassen, sondern können dies direkt und kostengünstig über Fintechs wie TrueWealth, Wealthfront oder Nutmeg erledigen.

Das gleiche gilt für Kreditkunden, welche sich keiner standardisierten und intransparenten Prüfung ihrer Kreditwürdigkeit mehr unterziehen müssen. Sie können dies, wie beispielsweise bei Kreditech, digital und spielerisch anhand von individuellen Verhaltensmustern erledigen.

Die Fidor Bank schafft mithilfe verschiedener Anreize eine Social Media Banking Community und treibt den Austausch von Investitionsideen voran. Eco Financial Technology wiederum bietet Banken die Möglichkeit, die eigene Software gegen eine Gebühr anzubieten.

Was bedeuten diese Beispiele für traditionelle Banken? Es zeigt sich, dass mit zunehmender Standardisierung und immer weitreichenderen Möglichkeiten, Teilprozesse auszulagern, Volumenvorteile bei der Verarbeitung von Bankprozessen zurückgehen. Andererseits steigen die Zahl der Mitbewerber im Banking und somit auch der drohende Verlust, Kunden an innovative Anbieter zu verlieren.

Die Zeiten, als Kunden ihre gesamten finanziellen Bedürfnisse in Sachen Sparen, Beratung, Anlegen und Finanzieren über ihre Hausbank geregelt haben, sind vielleicht vorbei. Die Differenzierung über Produktinnovation oder persönliche Beratung, welche über die eigentliche Bankdienstleistung hinausgeht, wird wichtiger denn je für die Kundenbindung.

Doch wie ist Differenzierung möglich, wenn sich zunehmend integrierte Lösungen behaupten? Uber und Amazon 1-click machen zum Beispiel vor, wie etwa im Zahlungsverkehr der Kunde kaum noch Berührungspunkte mit den Anbietern der Zahlungsmittel (Kreditkarte, Bankkonto) hat.

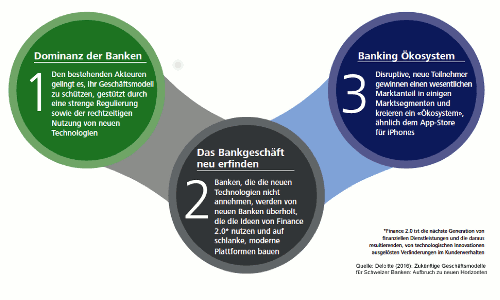

Drei Zukunftsszenarien

Betrachtet man die aktuellen Trends, lassen sich verschiedene Zukunftsszenarien ableiten. In einem ersten Szenario werden sich traditionelle Banken gegenüber neuen und innovativen Mitbewerbern durchsetzen, indem es ihnen gelingt, fortlaufend (intern oder extern entwickelte) attraktive Produkte anzubieten. Zudem wechseln die Kunden aus regulatorischen Gründen oder aus Bequemlichkeit und Unsicherheit nicht in Scharen zu Fintechs oder Internetbanken.

Falls es jungen Banken, welche keine technologischen Altlasten in Form von jahrzehntealten IT-Plattformen mit sich tragen, gelingt, das Vertrauen der Kunden zu gewinnen und ein attraktives Angebot zu schaffen, so werden sie in einem zweiten Szenario die traditionellen Banken verdrängen.

Im dritten Szenario werden sich Kunden in Zukunft selbst aussuchen, welche Leistungen sie von welchem Anbieter beziehen und trotzdem nicht auf eine konsolidierte Sicht ihrer Finanzen oder eine kompetente Beratung verzichten müssen. In einem solchen Ökosystem von Dienstleistern bleibt Banken die Rolle von Transaktions- und Verwahrungsplattformen.

Banken sollten die Implikationen der verschiedenen Szenarien verstehen und auf ihre spezifische Situation anwenden. In allen Szenarien werden sich Banken für ein klar definiertes Geschäftsmodell entscheiden und heute schon die entscheidenden strategischen Schritte einleiten müssen.

Lesen Sie hier die neuste Studie von Deloitte Schweiz zum Bankenmarkt Schweiz: Zukünftige Geschäftsmodelle für Schweizer Banken – Aufbruch zu neuen Horizonten