Dr. Doom räsoniert über den Untergang des Kapitalismus. Lockere Geldpolitik und Kreditblasen seien der Ursprung aller jüngeren Wirtschaftskrisen gewesen.

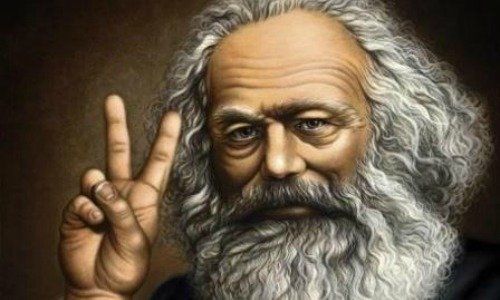

«Es könnte sein, dass Karl Marx recht hat mit seiner These, dass jede Krise umso destruktiver wird, je reifer das kapitalistische System ist», schreibt Marc Faber in einem Essay auf dem Portal «Daily Reckoning». Über die Gründe für Krisenanfälligkeit sind ist sich Faber mit dem grossen Kapitalismuskritiker weitgehend einig: Geldpolitik und Kreditblasen sind die Brandherde.

Fabers Argumente:

Kapitalmärkte sind weit voluminöser als die reale Wirtschaftsleistung: Faber sieht einen fundamentalen Unterschied zwischen einer realen Wirtschaft und von Kapitalmärkten dominierten Wirtschaft. In der ersten machen Schulden und Kapitalmärkte einen Prozentsatz des Bruttoinlandproduktes aus. In der zweiten sind die Kapitalmärkte weit voluminöser als ein BIP, was regelmässig zu spekulativen Blasen führt.

Nicht alle spekulativen Blasen seien per se schlecht. Denn sie sind meist auch begleitet von einem technologischen Quantensprung und von Produktivitätssteigerungen – und, wenn sie platzen, auch von tieferen Konsumentenpreisen. Im 19. Jahrhundert führte der Eisenbahn-Boom zu günstigeren Transportkosten, Innovationen im 20. Jahrhundert zu tieferen Preisen von Konsumgütern wie Computern und so weiter.

Kapital fliesst in nutzlose Bereiche, «White Elephants»: In monetär- und kreditgesteuerten Wirtschaftssystemen geraten Blasen aber völlig ausser Kontrolle mit weit negativeren Folgen als positiven Begleiterscheinungen. Ein Grund dafür: Wird Kapital in quasi unbeschränkter Menge zur Verfügung gestellt, fliesst es zuletzt in völlig nutzlose, weil unproduktive Bereiche, sogenannte «White Elephants».

Die omnipotente Geldpolitik: Der Glaube an die Lenkungskraft der Geldpolitik hat ihren Ursprung in den Jahren 1980/81, als der legendäre US-Notenbank-Chef Paul Volcker die Zinsen drastisch erhöhte, um die Inflation zu bändigen. Faber glaubt aber, dass in den 1980-er Jahren die Inflation ohnehin gesunken wäre, weil die Energiepreise fielen und der Import-Boom aus Asien die Konsumentenpreise senkte

Volckers erfolgreiche Geldpolitik wurde zum omnipotenten Lenkungssystsem erhoben. Die Notenbank schritt in der Savings-and-Loan-Krise in 1990/91 ein, in der Mexiko-Krise 1994 und in der LTCM-Krise 1998. Alan Greenspans Zinssenkungen führten allmählich zur Immobilienblase – die kaum eingeschränkte Kreditvergabe in der Eurozone zur Schuldenkrise.

Krisenbekämpfung ist nur Symptombekämpfung: Geldpolitik ist jetzt wieder die Massnahme, um die Krisen zu bekämpfen. Diesmal in nie da gewesenem Ausmass. Der Ursprung all dieser Krisen laut Faber lag stets in Geldpolitik und Kreditvergabe. Mit immer höheren Dosen derselben Medizin würden nur Symptome bekämpft, aber nicht die fundamentalen Gründe, die in einer Wirtschaft immer und immer wieder zu Blasen führten.

Darum könnte Marx also recht gehabt haben, so Faber. Die Folgen wären krass: Der ultimative Zusammenbruch führte zur finalen Krise, die so destruktiv sei, dass sie die gesamten Rahmenbedingungen der kapitalistischen Gesellschaft in Brand setzen kann.