Der Mann bleibt dabei: An den Aktienmärkten droht ein 20-Prozent-Einbruch. Auch andere Anlageklassen könnte es schwer treffen. Und für einmal äusserte sich der Doom-Prophet auch zur Frage: Droht eine Hyperinflation?

Wie kann man sich schützen vor wirklich dramatischen Einbrüchen? Beim Marc Faber zur Frage aller Fragen – und dabei insbesondere zu den Entwicklungen bei den Edelmetallen.

Eine starke Stütze sichtet Faber, der in Thailand wohnt, offenbar bei den Asiaten. Dort gibt es einerseits die Tradition, dass man gerne physisches Gold besitzt. Andererseits sind die Goldanteile ausgerechnet bei den asiatischen Notenbanken und Staatsfonds sehr tief. Und bemerkenswert sei schliesslich, so Faber nun, dass die chinesische Regierung derzeit ihre Bürger ermutige, auf Gold zu setzen.

Es sei also absehbar, dass die Asiaten angesichts politischer Instabilitäten und einem sinkenden Vertrauen in den US-Dollar weiterhin physisches Gold und Silber anhäufen werden.

«When the shit hits the fan»

Seine Asset Allocation sei einfach, so Faber: 25 Prozent Aktien, 25 Prozent Immobilien, 25 Prozent im Geld- und Obligationenmarkt, 25 Prozent Edelmetalle – dies zur letzten Sicherheit. Aber damit das Edelmetall wirklich als Versicherung dienen kann, muss man im entscheidenden Punkt («when the shit hits the fan») auch wirklich Zugriff auf dieses Gold haben.

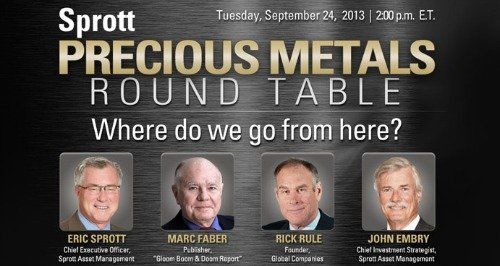

Für Faber ist klar, dass die Notenbanken auf solch einen Punkt hinsteuern. Die lockere Geldpolitik habe zu viele unerwünschte Nebenwirkungen. Der Investor erinnerte in der Sprott-Debatte daran, dass er seit Frühjahr für die Aktienmärkte eine 20prozentige Korrektur vorausgesagt hat. Die sei zwar noch nicht eingetreten, aber er bleibt dabei: Möglich sei eine Situation, in der die Aktien einbrechen – und die anderen Anlageklassen ebenfalls. Dies würde dann endgültig schwere volkswirtschaftliche Probleme schaffen. Und je länger die US-Notenbank Fed ihre Geldschleusen offen lässt, desto stärker steuert sie darauf hin.

Zur Erklärung des QE-Phänomens zitierte Faber eine Weisheit von Milton Friedman: Die Regierungen starten gern Programme – aber sie zögern, sie wieder abzubrechen.

Unter den «Gold Bugs» des Sprott-Webinars kam denn die Frage an Faber, wie sehr eine Hyperinflation zu befürchten sei. Aufs Wort Hyperinflation liess sich Schweizer zwar nicht ein, aber er beurteilte ernsthafte Teuerungsschübe als realistische Möglichkeit – nicht mehr, nicht weniger.

Bislang sei eine Inflation in einigen Anlageklassen ja bereits spürbar gewesen. Und so bestehe auch die Möglichkeit, dass die Teuerung am Ende normale Güter trifft. «Wenn Sie in Toronto oder New York oder London leben, dann haben Sie ja bereits gespürt, wie sehr alles in den letzten zehn Jahren teurer geworden ist.»