In den Portfolios institutioneller Anleger hat sich der Anteil an europäischen Leveraged Loans in diesem Jahr weiter erhöht. Fiona Hagdrup, Fondsmanagerin bei M&G Investments, nennt die Gründe.

Von Fiona Hagdrup, M&G Investments

Leveraged Loans werden von Unternehmen mit einem Rating unterhalb von Investment Grade, in der Regel zur Finanzierung von Akquisitionen emittiert. Der Markt für diese Papiere ist ähnlich gross wie der europäische Markt für Hochzinsanleihen (rund 220 Milliarden Euro; Nennwert des CS European High Yield Index).

Im Gegensatz zu Anleihen besetzen Leveraged Loans jedoch eine vorrangige Position in der Kapitalstruktur eines Unternehmens. Sie sind durch die Vermögenswerte und/oder das Eigenkapital des emittierenden Unternehmens abgesichert und bieten somit einen besseren Schutz vor Kapitalverlusten.

In Kombination mit ihren variablen Zinssätzen besitzen sie Eigenschaften, durch die sie in der Regel stabiler sind als Anleihen.

Günstige Marktdynamik

In Deutschland werden nach Grossbritannien die meisten Leveraged Loans emittiert: In den vergangenen drei Jahren entsprach das Emissionsvolumen etwa 17 Prozent aller Loans. Da die Unsicherheit in Verbindung mit dem Brexit-Referendum die Aktivitäten in Grossbritannien in absehbarer Zeit vermutlich dämpfen wird, könnte Deutschland 2017 tatsächlich Europas grösster Markt werden. Andere grosse europäische Loan-Märkte sind Frankreich, Skandinavien und die Niederlande.

Der europäische Markt für Leveraged Loans bietet Anlegern eine angemessene Liquidität, obwohl keine Privatanleger in diesem Markt aktiv sind. Das liegt daran, dass UCITS-Fonds in Europa nicht in alle Vermögenswerte investieren dürfen, während in den USA Loans in grossem Stil gehalten und gehandelt werden.

Die zunehmende Präsenz von institutionellen Investoren und die rückläufige Kreditvergabe der Banken haben dazu geführt, dass Pensionskassen und Versicherungsgesellschaften heute die Hälfte des Leveraged-Loan-Markts in Europa ausmachen.

Beträchtliche Liquidität vorhanden

Offene Investmentfonds sind mittlerweile recht verbreitet, selbst wenn die Handelsfrequenz üblicherweise monatlich ist und nicht täglich, da die Begleichung von Loans in keinem festen Zeitraum stattfindet und lange dauern kann.

Geschlossene Fonds, hauptsächlich Collateralised Loan Obligations (CLO), haben in Europa ebenfalls einen erheblichen Marktanteil. Da Loans häufig frühzeitig zurückgezahlt werden, ist naturgemäss eine beträchtliche Liquidität vorhanden. Die langfristige durchschnittliche vorzeitige Rückzahlungsrate liegt bei etwa 25 Prozent pro Jahr.

Nicht öffentlich

Der Begriff «Leveraged Loans» beschreibt Loans mit einem Emissionsvolumen von 200 bis 2'000 Millionen Euro, die zu einem Konsortialkredit zusammengefasst werden. Üblicherweise können Leveraged Loans am funktionierenden Sekundärmarkt gehandelt werden. Europäische Leveraged-Loan-Fonds dürfen daher nicht mit dem Direct Lending verwechselt oder in Verbindung gebracht werden.

Einem Markt, der ausschliesslich aus geschlossenen Anlagevehikeln besteht, die in illiquide Loans (in der Regel an mittelgrosse Unternehmen) investieren und üblicherweise nur einen oder eine kleine Gruppe von Anlegern haben. Für eine erfolgreiche Anlage erfordert die nicht öffentliche Natur des Marktes Fachkenntnisse und ein starkes Beziehungsnetzwerk.

Brexit ohne Wirkung

Investoren bevorzugen europäische Leveraged Loans auf Grund ihrer hohen laufenden Erträge und ihrer relativ stabilen Renditen. Der Loan-Markt in Europa korreliert zwar, wie andere Märkte auch, mit grösseren gesamtwirtschaftlichen Ereignissen. Die Anlageklasse reagiert aber in der Regel weniger stark auf Marktturbulenzen.

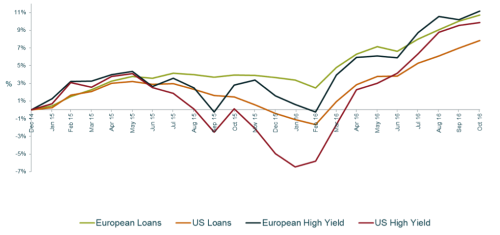

In den Jahren 2015 und 2016 wurde dies noch einmal deutlich. Als Ängste vor einem chinesischen Wachstumsrückgang und fallenden Ölpreisen vergleichbare Kreditmärkte erschütterten, zeigte sich der europäische Leveraged-Loan-Markt relativ widerstandsfähig. Sogar das Brexit-Referendum hatte kaum Auswirkungen auf die kumulierten Renditen, wie die nachfolgende Grafik zeigt:

Kumulative Renditen von europäischen Loans, US-Loans und europäischen Hochzins-Anleihen im Zeitraum vom 31. Dezember 2014 bis 31. Oktober 2016. (Quelle: Credit Suisse Indizes)

Mit Blick auf die vertretenen Branchen sind am europäischen Loan-Markt vor allem Unternehmen mit solider operativer Performance und stabilen Cashflows aktiv. Stark zyklische Sektoren wie Exploration und Produktion sind kaum vertreten.

Grössere Stabilität

Die Emissionen von Unternehmen des Gesundheitssektors und von Kabelnetz-Betreibern machen nahezu 25 Prozent des Marktes aus. Darüber hinaus haben die Kreditnehmer keinen Refinanzierungs-Druck: Die Kredite sind erst nach mehreren Jahren fällig.

Obwohl Marktschwankungen nicht komplett vermieden werden können, dürften Loans auch weiterhin eine grössere Stabilität aufweisen als die breiteren Anleihenmärkte.

Fiona Hagdrup begann 2003 als Direktorin bei M&G Investments. Inzwischen verantwortet sie als Deputy Fund Manager den M&G European Loan Fund. Zuvor war sie unter anderem bei BNP Paribas und SEB tätig.