Das Finig-/Fidleg-Regime auferlegt unabhängigen Vermögensverwaltern zahlreiche neue Pflichten mit erheblichen Auswirkungen auf ihre strategische und organisatorische Ausrichtung. Die Firma Cynos begleitet Vermögensverwalter von der Finma-Bewilligung über die Auslagerung der Compliance- und Risikomanagement-Funktion bis hin zur gesamten Digitalisierung des Kundenmanagements. Claude Ehrensperger und Florian Patscheider im Interview.

Was unterscheidet Sie von anderen Compliance-Anbietern im Markt?

Claude Ehrensperger: Cynos ist ein Schweizer Unternehmen, das auf traditionelle und digitale Compliance- und Risikomanagement-Dienstleistungen für Vermögensverwalter aller Grössen spezialisiert ist. Wir arbeiten heute mit vielen Vermögensverwaltern zusammen, von Ein-Mann-Betrieben bis hin zu sehr grossen Unternehmen. Dank unserer Kombination von digitalen und traditionellen Dienstleistungen ermöglichen wir auch kleinen Firmen die steigenden Compliance-Anforderungen kosteneffizient zu erfüllen.

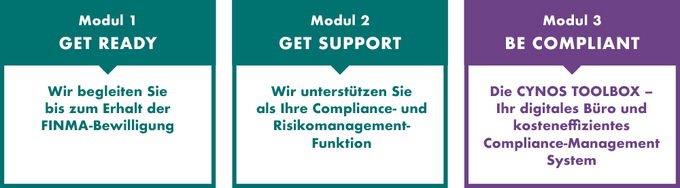

(Drei Module im Angebot, auf Grafik klicken für grosse Ansicht)

Bestehende Vermögensverwalter müssen in diesem Jahr das Finma-Bewilligungsgesuch einreichen. Was sind Ihre Erfahrungen?

Florian Patscheider: Im Rahmen unseres Moduls «Get Ready» begleiten wir unsere Kunden durch den gesamten Finma-Bewilligungsprozess. Wir übernehmen den Projekt-Lead, die Erstellung des Gesuchs sowie des gesamten Compliance Frameworks (Statuten, Organisationsreglement, Weisungen etc.) und sind Ansprechpartner für Aufsichtsorganisation und Finma.

Der Fokus liegt auf der Festlegung des Geschäftsmodells und der Prozesse sowie den Kontrollen, damit das Compliance Framework durch den Vermögensverwalter nach Erhalt der Finma-Bewilligung auch gelebt und effizient umgesetzt werden kann. Trotz der Empfehlung der Finma den Bewilligungsprozess zügig in Angriff zu nehmen, zögern zahlreiche Vermögensverwalter.

Einige hoffen zudem noch ein paar Jahre unter dem «Radar» arbeiten zu können. Dazu gilt es klarzustellen: Schweizer Depotbanken werden mit Vermögensverwaltern, deren Gesuch per 31. Dezember 2022 nicht bei der Finma hängig ist, nicht mehr zusammenarbeiten.

Warum ist die Finma-Bewilligung nur der erste Schritt für den Vermögensverwalter?

Claude Ehrensperger: Im Rahmen des Bewilligungsgesuchs muss der Vermögensverwalter seinen Kontrollplan zur Einhaltung der Regulierung (Finig, Fidleg, Geldwäschereigesetz etc.) einreichen. Zudem wird er periodische Compliance- und Risikomanagement-Berichte erstellen müssen. Nach Erhalt der Finma-Bewilligung geht es darum, den Kontrollplan umzusetzen, also die erforderlichen Checklisten und Vorlagen für die Berichte zu erstellen und die Kontrollen korrekt durchzuführen.

Wir gehen davon aus, dass die Prüfgesellschaften in den Jahren 2023 und 2024 mit «Argusaugen» die Umsetzung und Einhaltung des Kontrollplans prüfen werden. Für einen Vermögensverwalter stellt sich die Frage, ob er das erforderliche Wissen und die Zeit hat, um das Compliance- und Risikomanagement selbst wahrzunehmen, oder ob ein Modell der Auslagerung nicht die effizientere Lösung ist.

Wir bieten im Rahmen unseres Moduls «Get Support» die vollständige Übernahme des Compliance- und Risikomanagements oder spezifische Unterstützung an (zum Beispiel Support in den ersten zwei Jahren für die konkrete Implementierung des Compliance Frameworks). Während dieser Zeit wird die Prüfintensität besonders hoch sein und die Konsolidierung im Markt wird wohl weitergehen.

Das hört sich nach viel Arbeit für die Vermögensverwalter an, bleibt überhaupt noch Zeit für das Tagesgeschäft?

Claude Ehrensperger: Wie bei allen Unternehmen geht es darum, Prozesse effizient auszugestalten. Wir sind überzeugt, dass für Vermögensverwalter kein Weg an der Digitalisierung ihrer internen Prozesse vorbeiführt. Insbesondere das effiziente Management der sogenannten «Non-Investment Compliance» – also der Compliance in Bezug auf die Eröffnung und Aktualisierung von Kundenbeziehungen sowie der entsprechenden Dokumentation und Rechenschaft – gewinnt an Relevanz.

Während der Bereich der Investment Compliance durch Depotbanken- und Portfoliomanagement-Tools bereits weitgehend digital abgedeckt wird, besteht im Bereich der Non-Investment Compliance noch grosses Potenzial für Effizienzsteigerungen.

(Die Cynos Toolbox – Effektives Kunden- und Compliancemanagement, auf Grafik klicken für grössere Ansicht)

Wie kann hier die von Ihnen entwickelte Cynos Toolbox helfen?

Florian Patscheider: Wir haben mit unserer Cynos Toolbox ein einzigartiges digitales Büro für Vermögensverwalter und andere Finanzintermediäre entwickelt, wobei der Fokus auf der Non-Investment Compliance liegt. Die webbasierte Cynos Toolbox besteht vereinfacht gesagt aus einem Kundenmanagement-Teil mit CRM, E-Verträgen, Dokumenten- und Aufgaben-Management sowie einem Compliance-Teil für die Eröffnung und das Lifecycle-Management des Kunden.

Der Compliance-Teil unterstützt den Vermögensverwalter digital in der Einhaltung von Fidleg und GwG im täglichen Kundenmanagement. So wird er zum Beispiel Schritt für Schritt durch den Kundeneröffnungsprozess nach GwG und Fidleg geführt und die Toolbox zeigt ihm in Abhängigkeit der erfassten Angaben an, welche Informationen und Dokumente erforderlich sind. Am Ende des Eröffnungsprozesses wird der Vermögensverwaltungsvertrag inkl. Anhänge gestützt auf die Angaben im Eröffnungs-Prozess automatisch in der Corporate Identity des Vermögensverwalters erstellt.

Die Dokumente beinhalten einen QR-Code für die automatische Ablage nach der Unterzeichnung durch den Kunden. Gleichzeitig wird sichergestellt, dass gemäss FIDLEG und GwG notwendige Dokumente eingeholt und richtig abgelegt werden. Dies spart nicht nur im Rahmen des «Fidleg-Repapering» unglaublich viel Zeit, sondern auch zukünftig bei der jährlichen Revision durch die aufsichtsrechtliche Prüfgesellschaft.

Der Compliance Officer und die Revision können bei Bedarf jederzeit einfach auf die vollständigen Daten zugreifen. Selbstverständlich können Listen und Daten einfach exportiert werden.

Da kommt also noch einiges auf die Vermögensverwalter zu. Ihre Empfehlung?

Claude Ehrensperger: Handeln, denn zuwarten ist kein guter Ratgeber. Wir begleiten auch Vermögensverwalter, die das Finma-Bewilligungsgesuch zuerst alleine in Angriff genommen haben, dann aber an einem gewissen Punkt an ihre Grenzen gekommen sind. Dies ist auch verständlich, ist doch die ganze Regulierung nicht ihr Kerngeschäft. Für viele Vermögensverwalter ist es effizienter und kostengünstiger den Bewilligungsprozess an einen professionellen Drittanbieter auszulagern.

Dabei sollte ein Anbieter gewählt werden, der bereits zahlreiche Vermögensverwalter erfolgreich zur Bewilligung begleitet hat und damit die Praxis der Aufsichtsorganisationen und der Finma kennt sowie mit den verschiedenen Geschäftsmodellen vertraut ist.

Für die Ausgestaltung des Compliance- und das Risikomanagements bieten sich sog. «Hybrid-Lösungen» an, also die partielle Unterstützung durch einen externen Anbieter in den ersten zwei Jahren bis das erforderliche Wissen intern vorhanden und die Kontrollprozesse einwandfrei funktionieren. «Last but not least» sollte der Vermögensverwalter seine bestehenden Kundenbeziehungen nach Fidleg aktualisieren.

Eine Anforderung, welche bereits seit 1. Januar 2022 erfüllt sein müsste. Hier stellt sich die Frage, ob der Vermögensverwalter weiss, was unternommen werden muss und ob dies tatsächlich händisch oder doch nicht gleich digital erfolgen soll – wir stellen den interessierten Vermögensverwaltern gerne unsere einzigartige Cynos Toolbox vor (lacht).

Claude Ehrensperger (Rechtsanwalt, LL.M.), ist Mitgründer und Geschäftsführer der Firma Cynos und seit mehr als zehn Jahren im Bereich der Finanzmarktregulierung tätig. Zuvor arbeitete er als Leiter des Rechtsdienstes bei einer in der Schweiz börsenkotierten Finanzgruppe, war als Rechtsanwalt bei einer Top-Tier-Kanzlei im Bereich Banking & Finance tätig sowie in einer Führungsfunktion bei der Finma.

Florian Patscheider (MLaw), ist Mitgründer und Head Compliance Products bei Cynos. Er blickt auf eine langjährige Berufserfahrung als Legal & Compliance Officer bei einer in der Schweiz börsenkotierten Finanzgesellschaft zurück, mit Spezialisierung auf Finanzmarktrecht wie Finig/Fidleg, GwG und Cross-Border Regulierung.