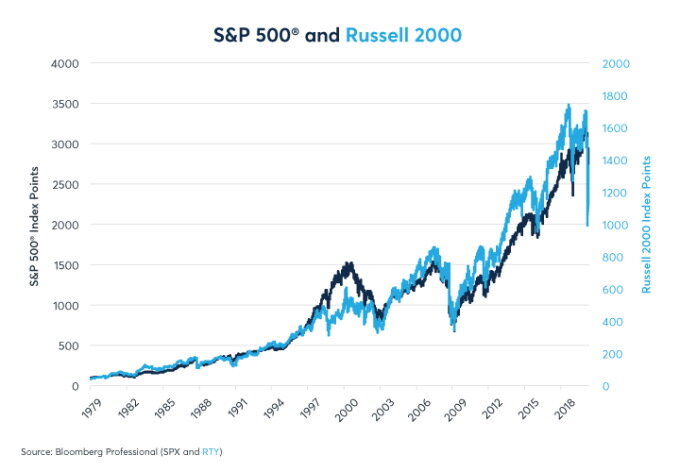

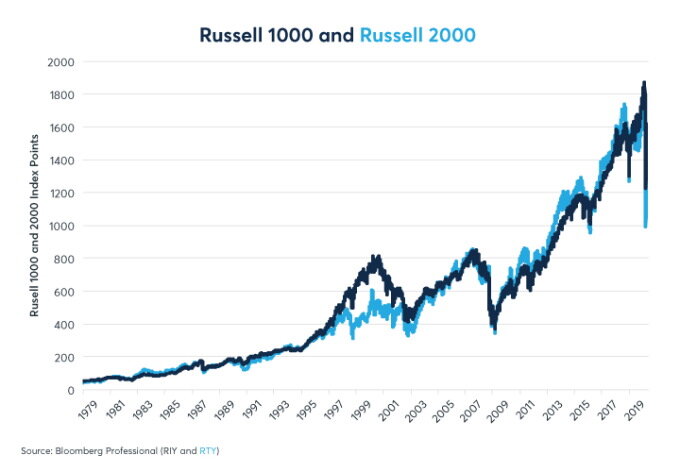

Seit seinem Börsendebüt 1979 hat der Small-Cap-Index Russell 2000 mit den aus Large und Mid Caps zusammengesetzten Indizes Russell 1000 und S&P 500® weitgehend Schritt gehalten.

Von Erik Norland, Executive Director und Senior Economist, CME Group

Doch obgleich sich der Wert von Large Caps und Small Caps in den vergangenen vierzig Jahren insgesamt ähnlich entwickelt hat, gab es auch Zeiträume mit erheblichen Abweichungen. Dazu zählen auch die ersten vier Monate 2020, als Small-Cap-Aktien um fast 15 Prozent schlechter abschnitten als Large Caps.

(Abbildung 1: S&P 500® und Russell 2000 verzeichnen seit 1979 eine ähnliche Wertentwicklung)

(Abbildung 2: Russell 1000 und Russell 2000 haben in den letzten 41 Jahren eine ähnliche Wertentwicklung verzeichnet)

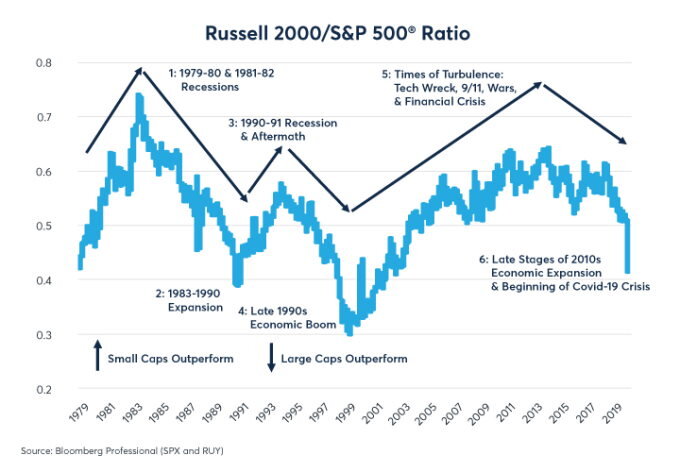

Vor 2020 haben Small Caps in wirtschaftlich schwierigen Phasen oft besser abgeschnitten (Abbildung 3):

- 1979-82: In einer Phase hoher Inflation, starker Zinsschwankungen und einer Rezession mit zwei Talsohlen, die die Arbeitslosigkeit von 5,5 Prozent auf 10,8 Prozent steigen liess, schnitt der Russell 2000 um 76 Prozent besser ab als der S&P 500®.

- 1990-93: Während einer Rezession und der nachfolgend langsamen wirtschaftlichen Erholung, die im Zeichen der Savings-and-Loan-Krise und dem Zweiten Golfkrieg standen, schnitt der Russell 2000 um 48 Prozent besser ab als der S&P 500®.

- 1999-2013: Diese Phase war vom Platzen der Internetblase im Jahr 2001, 9/11, zwei Kriegen, der weltweiten Finanzkrise und einer eher schleppenden Wirtschaftserholung gekennzeichnet. In diesem Zeitraum verzeichnete der Russell 2000 gegenüber dem S&P 500® eine Outperformance von 114 Prozent. Dabei wurde die starke Performance der Small Caps phasenweise unterbrochen, insbesondere zwischen 2005 und 2007, als der von 2003 bis 2007 laufende Konjunkturaufschwung seinen Höhepunkt erreichte.

(Abbildung 3: In wirtschaftlich angespannten Phasen haben Small Caps oft besser abgeschnitten als Large Caps)

Während Zeiten wirtschaftlichen Aufschwungs hingegen haben sich Large-Cap-Titel oftmals besser entwickelt als Small Caps. Neben kurzen Outperformance-Perioden in den letzten Zügen des Aufschwungs von 2003 bis 2007 war ihre Wertentwicklung in drei weiteren Phasen besonders bemerkenswert:

- 1983-1990: Während des Aufschwungs der 1980er übertraf der S&P 500® den Russell 2000 um 91 Prozent.

- 1994-1999: Im Aufschwung der 1990er-Jahre entwickelte sich der S&P 500® um 92 Prozent besser als der Russell 2000.

- 2013-20: Im späteren Verlauf der Erholungsphase der 2010er-Jahre konnte der S&P 500® den Russell 2000 bis Dezember 2019 um 29 Prozent übertreffen und anschliessend während der ersten drei Monate 2020 eine Outperformance von zusätzlich 20 Prozent erzielen.

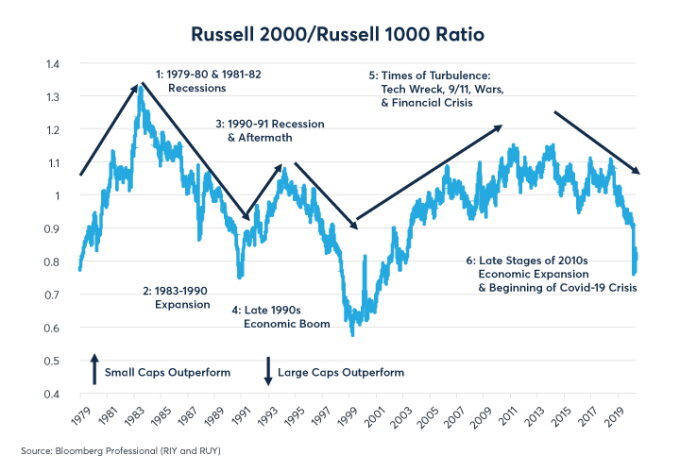

Ein sehr ähnliches Muster in der Wertentwicklung zeigte sich zwischen dem Russell 2000 und seinem Bruder, dem Russell 1000, der sich stark mit dem S&P 500® überschneidet (Abbildung 4). Doch warum hinken Small-Cap-Aktien den Large Caps im bisherigen Jahresverlauf 2020 so deutlich hinterher, wenn sie sich in vergangenen Phasen wirtschaftlicher Krisen und Veränderungen typischerweise besser geschlagen haben?

(Abbildung 4: In Phasen des Wirtschaftswachstums haben Large Caps oft besser abgeschnitten als Small Caps)

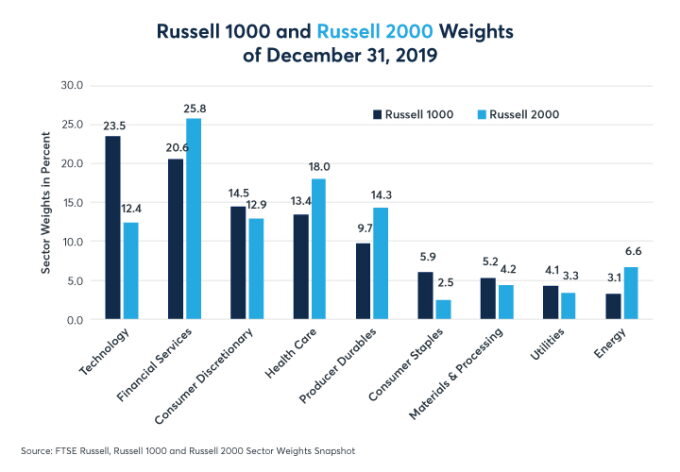

Eine Hypothese beruft sich auf die sehr unterschiedlichen Sektorgewichtungen: Im Vergleich zum auf Mid und Large Caps ausgerichteten Russell 1000 enthält der Russell 2000 deutlich weniger Technologieaktien (12,4 ggü. 23,5 Prozent) sowie weniger Aktien aus den Sektoren Nicht-Basiskonsumgüter und Basiskonsumgüter; gleichzeitig weisen jedoch Aktien von Finanzdienstleistern sowie Werte aus den Sektoren Gesundheitswesen, Material und Industrie eine höhere Gewichtung auf (von Russell als «Producer Durables» bezeichnet). Andere Sektoren sind in den beiden Indizes ähnlich gewichtet (Abbildung 5).

(Abbildung 5: Im Small Caps-Index sind Titel aus dem Gesundheitswesen und dem Finanzdienstleistungssektor höher und IT-Werte niedriger gewichtet)

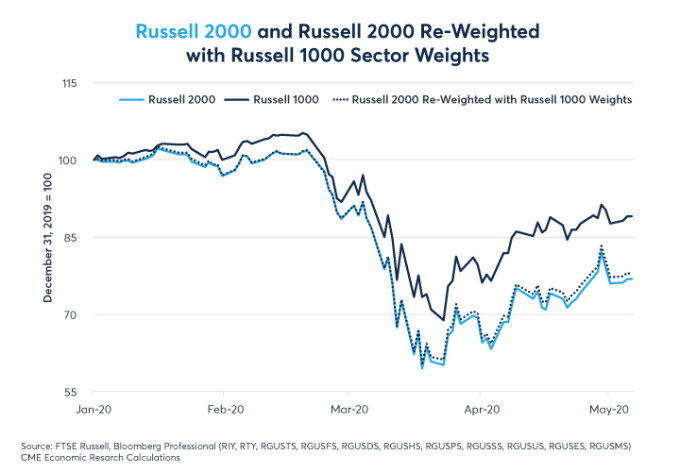

Es zeigt sich jedoch, dass die Gewichtungsunterschiede so gut wie keine Erklärung für die Underperformance der Small Caps liefern. Überträgt man die Gewichtung des Russell 1000 auf die Sektoren des Russell 2000 und nimmt sodann eine hypothetische Performance-Berechnung vor, zeigt sich, dass ein solcher hypothetischer Russell 2000 mit der Sektorgewichtung des Russell 1000 die nahezu identische Wertentwicklung aufweisen würde (Abbildung 6).

Anders gesagt: Nur einen kleiner Teil (rund 10 Prozent) der Underperformance von Smallcaps gegenüber Large Caps in den ersten vier Monaten 2020 lässt sich durch die Unterschiede in der Sektorgewichtung erklären.

(Abbildung 6: Performancelücke lässt sich nicht durch Unterschiede in der Sektorgewichtung zwischen Russell 1000 und Russell 2000 erklären)

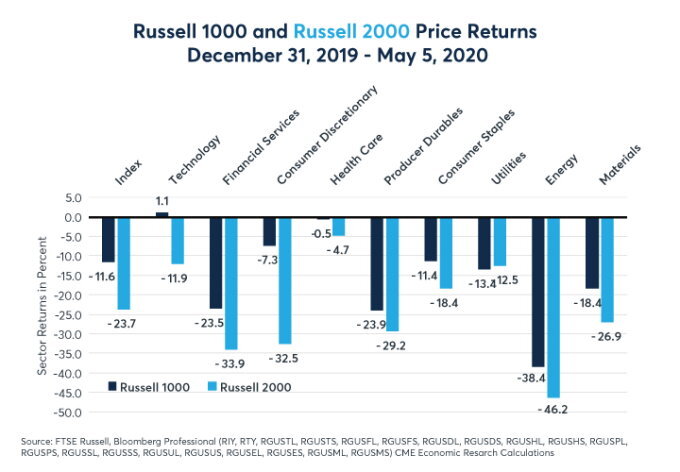

Tatsächlich haben die Small-Cap-Aktien in acht von neun Russell-Sektoren [EL1] vom Jahresanfang bis zum 5. Mai schwächer abgeschnitten. Lediglich die Versorgungsunternehmen liefen besser, und selbst hier betrug die Outperformance nicht mehr als 0,9 Prozent.

In jedem anderen Sektor entwickelten sich die Small Caps schwächer als Mid und Large Caps, teils mit gravierenden Differenzen: eine Lücke von 37 Prozent bei den Nicht-Basiskonsumgütern, 12 Prozent bei Technologiewerten und 10 Prozent bei den Finanzdienstleistern (Abbildung 7).

(Abbildung 7: Der Russell 2000 hat in acht von neun Branchen eine schwächere Wertentwicklung verzeichnet)

Dass Small Caps nahezu jeder Branche bis zum 5. Mai 2020 stärker gelitten haben als ihre grösseren Wettbewerber, wirft die Frage nach dem Grund auf. Sind kleinere Unternehmen stärker vom teilweisen Shutdown der Wirtschaft betroffen als ihre grösseren Wettbewerber? Oder haben die Aktien negativ auf bestimmte Marktfaktoren wie höhere Volatilität, schwankende Ölpreise oder Zinsbewegungen reagiert?

Auf unserer Suche nach Antworten auf diese Fragen haben wir die Differenz zwischen den täglichen Kursrenditen von Russell 2000 und Russell 1000 auf vier Faktoren zurückverfolgt:

- Tägliche Veränderungen des Volatilitätsindex VIX auf S&P-500®-Optionen

- Tägliche Veränderungen des WTI-Rohölpreises (nächstfälliger Kontrakt, gerollt 10 Tage vor dem letzten Handelstag)

- Tägliche Veränderungen der Renditen zweijähriger Staatsanleihen

- Tägliche Veränderungen der Zinskurve im zwei- bis zehnjährigen Bereich

An Tagen mit steigendem VIX haben Large Caps tendenziell besser abgeschnitten – und umgekehrt. Ein Anstieg des Volatilitätsindex VIX um einen Punkt hat durchschnittlich eine um sieben Basispunkte geringere Wertentwicklung des Russell 2000 im Vergleich zum Russell 1000 zur Folge.

Das mag nicht nach viel klingen, doch der VIX ist von 14 auf 85 hinaufgeschossen, sodass der Russell 2000 gegenüber dem Russell 1000 nach unserem Modell ganze 4,5 Prozent eingebüsst hat.

Im Schnitt weniger liquide

Das deutet darauf hin, dass die Schwäche der Small Caps während der Kursrückgänge zwischen dem 19. Februar und 23. März darauf zurückzuführen sein könnte, dass sie im Schnitt weniger liquide sind als grössere Wettbewerber und ihre Kurse stärker fallen mussten, um wieder Käufer anzulocken. Den Small Caps ist es seit dem Tief der Aktienmärkte im März nicht gelungen, die Lücke zu den Large Caps wieder zu schliessen, obwohl der VIX-Index Anfang Mai von seinem Höchststand von 85 auf nur noch 31 Punkte zurückgegangen ist.

Auch mit Zinsschwankungen lässt sich die Abweichung zwischen den Small Caps des Russell 2000 und den höher kapitalisierten Titeln des Russell 1000 nur teilweise erklären. Small Caps scheinen etwas mehr von einem Zinsrückgang zu profitieren.

Stärker von der Coronakrise betroffen

Insgesamt jedoch erklärt unsere Regression nur zu rund 10 Prozent, warum Small Caps ihren hochkapitalisierten Wettbewerbern hinterherhinken. Zusammen mit den Differenzen aus den Sektorgewichtungen bleiben somit noch 80 Prozent unerklärt. Daraus schliessen wir, dass Small Caps insgesamt weitaus stärker von der Coronakrise und den deshalb verhängten Ausgangsbeschränkungen und Schliessungen betroffen sind als ihre grösseren Wettbewerber.

An den Finanzmärkten ist die Vergangenheit nicht immer aufschlussreich. Tatsächlich haben in früheren wirtschaftlich schwierigen Phasen kleinere Unternehmen ein grösseres Geschick darin erwiesen, Krisensituationen zu meistern und von den Frühphasen einer Erholung zu profitieren. So war es der Fall in jedem der drei Rezessionen 1990, 2001 und 2008/2009.

Exogener Schock für die Wirtschaft

Die aktuelle Coronapandemie unterscheidet sich jedoch erheblich von den früheren Situationen, denn in diesem Fall ist der Konjunktureinbruch auf einen exogenen Schock für die Wirtschaft und eine humanitäre Krise zurückzuführen, während die drei vorhergehenden Abschwungphasen inhärente Gründe hatten: finanzielle Ungleichgewichte und wohl auch eine zu restriktive Geldpolitik in den Phasen vor dem Abschwung.

Diese Rezessionen verliefen über Monate und Jahre, und nicht innerhalb von Wochen, sodass Unternehmen jeder Grössenordnung Zeit hatten, sich anzupassen. Somit muss sich noch zeigen, ob kleinere Unternehmen in der nächsten wirtschaftlichen Erholung besser abschneiden als ihre grösseren Pendants.

Erik Norland ist Executive Director und Senior Economist der CME Group und somit für die wirtschaftlichen Analysen der globalen Finanzmärkte verantwortlich. Dabei identifiziert er aufkommende Trends, bewertet wirtschaftliche Faktoren und prognostiziert deren Auswirkungen auf die CME Group und ihre Geschäftsstrategie sowie auf die Anleger, die an den verschiedenen Märkten des Unternehmens handeln. Er ist ausserdem einer der Sprecher der CME Group für Themen, die die globale wirtschaftliche, finanzielle und geopolitische Lage betreffen.