Private Anlagen gewinnen in einem Umfeld hoher Inflation noch mehr an Bedeutung, da ein diversifiziertes Privatmarkt-Portfolio in der Vergangenheit einen besseren Schutz der Kaufkraft der Anleger bot als ein traditionelles Portfolio mit Aktien und Anleihen.

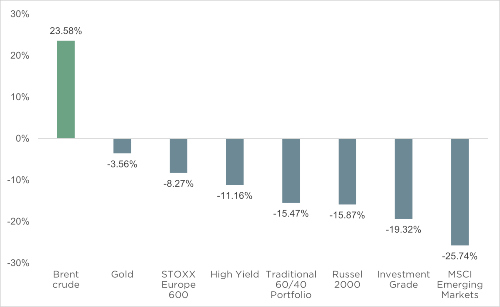

Die anhaltende makroökonomische und börsentechnische Volatilität hat die Finanzmärkte seit Anfang Jahr erheblich beeinträchtigt.

Die Anleger suchten händeringend nach einer Absicherung, da sich der Abschwung auf alle Vermögenswerte ausbreitete und selbst ein traditionelles 60/40-Portfolio die Anleger nur schwer schützen konnte.

Entwicklung der Finanzmärkte im Jahresvergleich

(Quelle: Bloomberg, November 2022; zum Vergrössern, Grafik anklicken)

Die Zentralbanken haben die Geldpolitik aggressiv gestrafft, um die Inflation in den Griff zu bekommen, aber die Marktvolatilität dürfte hoch bleiben, und risikoreiche Anlagen sowie die Bewertungen werden weiterhin unter Druck stehen. Dies eröffnet den Privatmärkten mehr Möglichkeiten.

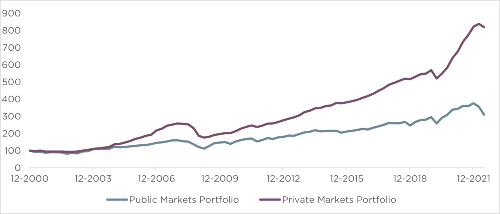

In den vergangenen zwei Jahrzehnten hat ein diversifiziertes Privatmarkt-Portfolio (mit 40 Prozent Private Equity, 30 Prozent Immobilien und 30 Prozent Private Debt) bei geringerem Risiko ein traditionelles Portfolio mit 60/40 Aktien und Anleihen übertroffen, was die langfristigen Prämienmerkmale der Privatmärkte unterstreicht.

Outperformance der Privatmärkte in den letzten zehn Jahren

(Quelle: Bloomberg; Cambridge Associates. Daten Juni 2022; zum Vergrössern, Grafik anklicken)

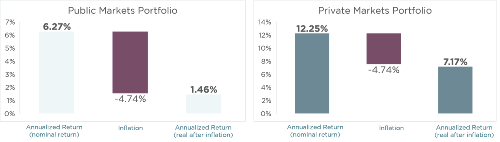

Darüber hinaus gewinnen private Anlagen in einem Umfeld hoher Inflation noch mehr an Bedeutung, da ein diversifiziertes Privatmarkt-Portfolio in der Vergangenheit einen besseren Schutz der Kaufkraft der Anleger bot als ein traditionelles 60/40-Aktien-Anleihen-Portfolio.

Privatmarkt-Portfolio erhält die Kaufkraft der Anleger

(Quelle: Bloomberg, Cambridge Associates; Stand der Daten: Juni 2022; die Inflation ist ein Durchschnitt des US-Verbraucherpreisindexes der letzten zwei Jahre; zum Vergrössern, Grafik anklicken)

Privatmarkt-Investitionen im Laufe der Jahrzehnte

Trotz der zunehmenden Beliebtheit privater Märkte müssen viele Anleger bei der Identifizierung qualitativ hochwertiger privater Investitionen selektiv vorgehen und eine granulare Allokationen planen, um Chancen zu nutzen. Im Laufe seiner 18-jährigen Erfahrung ist es dem Petiole-Team mit seinem dynamischen Allokationsansatz gelungen, Verwerfungen auf den Privatmärkten über verschiedene Konjunkturzyklen hinweg zu nutzen.

Nach der globalen Finanzkrise erhöhte Petiole beispielsweise sein Engagement in amerikanischen Private-Equity-Ko-Investitionen im mittleren Marktsegment, bevor es sich defensiv von Private-Equity-Investitionen im mittleren Marktsegment auf Co-Investitionen in Large-Cap-Buyouts in den USA und Europa umstellte.

Bei der Anlageklasse Immobilien führte das Unternehmen ebenfalls verschiedene, auf die verschiedenen Zyklen zugeschnittene Anlagestrategien durch. So wechselte Petiole 2014 von Investitionen in Mehrfamilienhäuser auf gewerbliche Value-Add-Immobilien in den USA, ging dann 2020 defensiv vor, indem es sich in Immobilienschulden engagierte, und verlagerte schliesslich 2021 den Schwerpunkt von Büroimmobilien auf Wohnimmobilien in Vororten.

Chancen im aktuellen Zyklus

Im aktuellen Umfeld hat das Unternehmen wachsende Chancen im gesamten Spektrum der privaten Märkte ausgemacht – insbesondere bei privaten Krediten, Risikokrediten und Immobilien. Die derzeitige Marktvolatilität und die Angst vor einer Rezession führen zu einem geringeren Appetit auf Risikoanlagen und einer geringeren Liquidität auf dem Markt.

Infolgedessen sehen sich viele Anleger gezwungen, ihre illiquiden Kreditinvestitionen mit einem Abschlag zu verkaufen. In Verbindung mit der Ausweitung der Spreads hat dies einen optimalen Einstiegspunkt in die Anlageklasse der privaten Kredite eröffnet.

Bewährte Strategie

Diese Art der Positionierung ist für Petiole nichts Unbekanntes, da das Unternehmen bereits 2020 eine ähnliche Strategie im Zusammenhang mit den Marktverwerfungen aufgrund der Covid-19-Krise eingeführt hatte. «Mitten in der Pandemie konzentrierten wir uns auf US-Kredite und konnten attraktive Cash-Renditen und Gesamtrenditen zu einem Zeitpunkt erzielen, als die Zinssätze nahe Null lagen», sagt Naji Nehme, Chief Investment Officer von Petiole.

Auf der Risikokapitalseite führt der Rückgang der Bewertungen dazu, dass private Unternehmen zögern, Geld über Eigenkapital zu beschaffen, um Finanzierungsrunden zu vermeiden. Daher wenden sich viele von ihnen alternativen Finanzierungen zu, die attraktive Möglichkeiten für Risiko- und Wachstumsanleihen eröffnen.

Zweistellige Renditen

Solche Investitionen ermöglichen es den Anlegern, von vorrangigen Wertpapieren mit nachrangigen Preisen zu profitieren, und bieten zweistellige Renditen bei gleichzeitig erhöhtem Schutz vor Verlusten.

Infolge des Anstiegs der Kreditzinsen und des Rückgangs der Kreditvergabe ist der Markt für Immobilientransaktionen ausgetrocknet und die Bewertungen stehen unter Druck. In der Anlageklasse Immobilien haben wir uns in der Kapitalstruktur weiter oben positioniert, indem wir uns an Immobilienkrediten und nicht an Aktien beteiligt haben. Im nächsten Zyklus werden wir versuchen, in fundamental starken Märkten wieder in Immobilienaktien zu investieren, allerdings zu attraktiveren Bewertungen», so Nehme.

Qualität ist der Schlüssel zu den Privatmärkten

Die Suche nach erstklassigen Gelegenheiten in dieser Anlageklasse des Privatmarktes kann kostspielig und zeitaufwändig sein, weshalb viele Anleger Schwierigkeiten haben, in private Anlagen zu investieren, die von Natur aus undurchsichtig und illiquide sind. Petiole ermöglicht qualifizierten Anlegern unterschiedlicher Grösse seit Jahren mit einer ganzheitlichen Lösung den Zugang zu hochwertigen Direkt- und Co-Investitionen in private Märkte.

Durch seine langjährige Partnerschaft mit erstklassigen Sponsoren (wie KKR, Blackrock, Apollo) und seinen strengen Auswahlprozess (das heisst eine durchschnittliche Abschlussrate von 4 Prozent in den vergangenen drei Jahren) investiert Petiole selbst in Zeiten der Marktunsicherheit mit Zuversicht in exklusive Privatmarkt-Transaktionen und erweitert diesen Zugang auf qualifizierte Investoren.

Digitale Plattform lanciert

Um den Bedürfnissen professioneller Kunden gerecht zu werden, hat Petiole zusätzlich zu den bestehenden institutionellen Anlagelösungen kürzlich eine hochmoderne digitale Plattform eingeführt. Die Nutzer der Plattform können die fachkundige Beratung von Petiole in Anspruch nehmen, um ein individuelles Angebot zu erhalten, oder sie können die Anlageprogramme auf der Plattform selbst auswählen. Die einzigartigen und diversifizierten Programme von Petiole heben spezifische Anlageziele oder -strategien hervor.

Durch die Dienstleistungen und Lösungen von Petiole haben qualifizierte Anleger Zugang zu einer optimalen Diversifizierung. Um eine effiziente und erfolgreiche Allokation auf den privaten Märkten zu erreichen, investiert Petiole langfristig, sucht nach qualitativ hochwertigen Anlagen und lässt den Zinseszins-Effekt zu seinen Gunsten wirken. Das Ethos des Unternehmens umfasst diese drei Säulen – sowohl durch die innovative digitale Investmentplattform von Petiole als auch durch konventionelle Treffen mit institutionellen Kunden.

Petiole Asset Management (Petiole) ist ein in der Schweiz ansässiger Boutique-Vermögensverwalter mit verwalteten Vermögen von 2,1 Milliarden Dollar und Hauptsitz in Zürich. Petiole verfügt über eine Finma-Lizenz und ist in der Schweiz, den USA, Hongkong und den Cayman Islands zugelassen. Durch erfolgreiche Direkt- und Co-Investitionen hat Petiole über fast zwei Jahrzehnte solide Arbeitsbeziehungen zu führenden globalen Sponsoren aufgebaut.

Dieser Artikel wurde ausschliesslich zu Informations- und Werbezwecken erstellt und stellt keine Aufforderung, kein Angebot und keine Empfehlung zur Inanspruchnahme von Finanzdienstleistungen jeglicher Art dar.