Marktausblick 2023: Portfolio-Allokation von einer anderen Perspektive

Es war zweifelsohne ein herausforderndes Jahr für Investoren, die sich angesichts des Rückgangs in allen Anlageklassen nirgends «verstecken» konnten. Wir glauben, dass die Korrelation zwischen Aktien und Anleihen hoch bleiben wird, was eine neue Form des Investierens einläutet und die Art und Weise, wie Anleger die Portfolioallokation und -verwaltung angehen sollten, neu definieren wird.

Von Naji Nehme, CFA, Chief Investment Officer, Petiole Asset Management

Der allmähliche Rückgang der Inflation in den USA und die anhaltende Erhöhung der Zinsen durch die US-Notenbank (Federal Reserve, Fed) haben den Ton für das nächste Kapitel der Weltwirtschaft vorgegeben. Nachdem die Inflation im Juni ein 40-Jahres-Höchst erreicht hatte, liess sie in der Folge nach. Sie bleibt aber weiterhin hoch (im Oktober stieg sie im Jahresvergleich um 7,7 Prozent). Das veranlasste die Fed, eine der stärksten geldpolitischen Straffungen der Geschichte vorzunehmen.

Obwohl ihre Politik erste Anzeichen einer positiven Wirkung zeigt, wird erwartet, dass die US-Notenbank die Zinssätze bis 2023 weiter erhöhen wird, mit einer Prognose von 5,00 bis 5,25 Prozent bis Mai 2023 und einem längeren Zeitraum auf diesem Niveau bleiben wird.

Unrealistische Annahme

Nach allgemeiner Auffassung wird die Inflation bis 2024 auf 2 Prozent zurückgehen. Wir halten diese Annahme für unrealistisch und gehen zwar davon aus, dass sich die langfristige Inflation abschwächen wird, aber wir glauben, dass sie längerfristig über 2 Prozent veharren dürfte, was vor allem auf die Teuerung bei Nahrungsmitteln, Löhnen und Beherbergungen zurückzuführen sein wird.

Der Verbraucherpreisindex für Beherbergungen, der ein Drittel des US-Gesamtpreisindexes ausmacht, stieg im Jahresvergleich um 3,18 Prozent und im Monatsvergleich um 0,8 Prozent – der grösste monatliche Anstieg seit 32 Jahren. In Verbindung mit der Knappheit von rund 2,4 Millionen US-Immobilien halten wir es für schwierig, diese Inflation zu mildern.

Auch die Lohninflation wird aufgrund der Talentknappheit hoch bleiben. Die fünf am stärksten nachgefragten Positionen sind in folgenden Sektoren zu finden:

a) IT/Daten

b) Vertrieb und Marketing

c) Betrieb und Logistik

d) Fertigung und Produktion

e) Kundenkontakt und Front Office.

Das durchschnittliche Lohnwachstum ist von 2,05 Prozent vor Covid auf 4,7 Prozent nach Covid gestiegen, was angesichts des zunehmenden Arbeitskräftemangels Anlass zur Sorge gibt. Laut einer Studie des global tätigen Kaderstellenvermittlers Korn Ferry könnten bis 2030 mehr als 85 Millionen Jobs unbesetzt bleiben, weil es nicht genügend qualifizierte Menschen gibt, die sie besetzen können, und der Anteil des weltweiten Arbeitskräftemangels an der Erwerbsbevölkerung wird im Laufe des Jahres steigen und bis 2025 rund 6 Prozent und bis 2030 gar 11 Prozent erreichen, verglichen mit 3 Prozent im Jahr 2020.

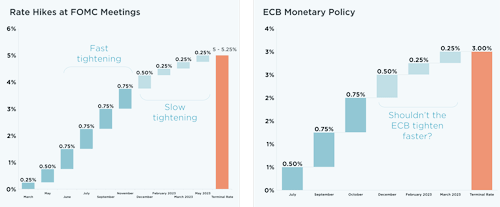

Quelle: Goldman Sachs, Reuters (Grafik anklicken für grosse Ansicht)

Beginnend mit 25 Basispunkten im März 2022 hat die Fed die Zinssätze seither auf 50 Basispunkte im Mai 2022 erhöht und dann bei jeder FOMC-Sitzung bis November 2022 konsequent um 75 Basispunkte weiter erhöht. Wir gehen davon aus, dass die Straffungsmassnahmen bis 2023 fortgesetzt werden, allerdings in einem langsameren Tempo.

Im Dezember hat die US-Notenbank die Zinsen um 50 Basispunkte angehoben und sich damit zu ihrer Zinserhöhungspolitik bekannt. In Europa besteht ein höheres Risiko als in den USA, da die Inflation nach wie vor hoch ist (nahe 10 Prozent), die EZB jedoch eine langsamere Straffungsstrategie verfolgt und eine Endzinserwartung von nahezu 3 Prozent hat.

Die Kombination aus niedrigerer Inflation und höheren Zinssätzen hat sich positiv auf Risikoanlagen ausgewirkt, und die privaten Märkte haben in der Vergangenheit besser abgeschnitten als die öffentlichen Märkte. Wenn die hohe Inflation länger anhält, wird die Korrelation zwischen Aktien und Anleihen hoch bleiben, was die Anleger dazu veranlassen dürfte, das Risiko der öffentlichen Märkte zu diversifizieren.

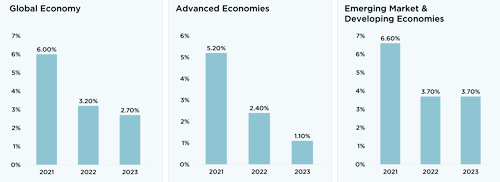

Quelle: IMF Ausblick-Update im Oktober 2022 (Grafik anklicken für grosse Ansicht)

Kann der Konsument die US-Wirtschaft zu einer sanften Landung bringen?

Die BIP-Wachstumsschätzungen sind niedriger. Die anhaltende Inflation und der Ukraine-Russland-Konflikt haben das geschätzte globale Wirtschaftswachstum von 6,0 Prozent im Jahr 2021 auf 3,2 Prozent im Jahr 2022 und 2,7 Prozent im Jahr 2023 reduziert. Dies ist der niedrigste Wachstumspfad seit 2001, wenn man von der globalen Finanzkrise und der Covid-19-Pandemie absieht. Die Verlangsamung betrifft sowohl den Dienstleistungssektor als auch das verarbeitende Gewerbe.

Betrachtet man jedoch das Konsumverhalten, so zeigt sich, dass die Verbraucher weiterhin Geld ausgeben. Es wird erwartet, dass die Ausgaben der US-Konsumenten für den elektronischen Handel im Jahr 2022 einen Rekordwert von 1 Billion Dollar erreichen werden. In der zweiten Jahreshälfte war eine Verschiebung zu beobachten, bei der sich die Verbraucher von Gebrauchsgütern auf Dienstleistungen verlagert haben.

Im November gaben die Konsumenten während des Black Friday eine Rekordsumme von 9,12 Milliarden Dollar für Online-Einkäufe aus, was einem Anstieg von insgesamt 2,3 Prozent gegenüber dem Vorjahr entspricht, wobei Elektronikartikel den grössten Anteil daran hatten. Darüber hinaus wurden am Cyber Monday in den USA Online-Verkäufe in Höhe von 11,3 Milliarden Dollar getätigt, so viel wie nie zuvor an diesem Tag und 5,8 Prozent mehr als im Jahr 2021.

Während die Verschuldung der privaten Haushalte in den USA im zweiten Quartal 2022 bei 73,7 Prozent des BIP liegt (und damit deutlich unter dem Niveau von 100 Prozent vor der grossen Finanzkrise), ist die persönliche Ersparnis in den USA auf das Niveau von vor der Pandemie zurückgegangen, da die US-Konsumenten zunehmend nach dem Motto «Jetzt kaufen, später bezahlen» zahlen und Eigenmarken bevorzugen.

Obwohl die US-Verbraucher heute in guter Verfassung zu sein scheinen, erwarten wir bis 2023 weitere Anzeichen von Ermüdung und geringeren Ausgaben, was sich auf die Erträge auswirken dürfte.

Wir sind Zeugen eines zyklischen Bärenmarktes

Per Definition werden zyklische Bärenmärkte in der Regel durch steigende Zinssätze, eine bevorstehende Rezession und sinkende Gewinne ausgelöst – Faktoren, mit denen wir derzeit konfrontiert sind.

Es wäre äusserst schwierig, eine sanfte Landung herbeizuführen, und obwohl eine Rezession unvermeidlich ist, betrachten wir sie im Vergleich zu anderen historischen Rezessionen als mild. Tatsächlich sind die Kreditbedingungen und die Marktliquidität nach wie vor gesund. Die Laufzeiten der Anleihen verlängern sich über das Jahr 2024 hinaus, was auch die Refinanzierung der Bilanzen weniger belastet.

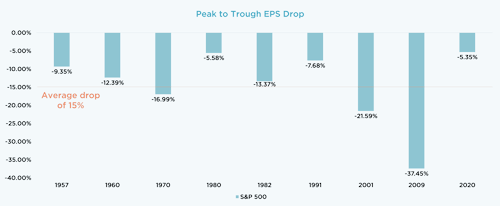

Quelle: Bloomberg (Grafik anklicken für grosse Ansicht)

Die Bewertungen haben sich fast auf ein mittleres historisches Niveau eingependelt. Es besteht jedoch noch mehr Spielraum für Anpassungen, was auf das Hochzinsumfeld und die Herabstufung der Gewinne zurückzuführen ist. In Zeiten hoher Zinsen wurde der S&P 500 in der Vergangenheit mit dem 16- bis 17-fachen des KGVs gehandelt. Heute liegt das KGV immer noch bei fast dem 20-fachen. In vergangenen Rezessionszeiten gingen die Gewinne um 15 Prozent zurück. Aber die aktuellen Erwartungen deuten immer noch auf ein Wachstum des Gewinns pro Aktie von +5 Prozent hin.

Zusammenfassend lässt sich sagen, dass sich ein neues und komplexes Anlagesystem abzeichnet, das von den Investoren verlangt, neue Wege zu finden, um in Qualitätswerte anzulegen und gleichzeitig ein höheres Mass an Diversifizierung beizubehalten.

Die wichtigsten Erkenntnisse:

- Die US-Inflation wird sich abschwächen, aber auf einem hohen Niveau bleiben

- Anhaltende Straffung der Geldpolitik in den USA, jedoch in geringerem Tempo

- Leichte Rezession in den USA und stärkere Rezession in Europa

- Die US-Konsumenten sind immer noch gesund

- Die KGV-Multiplikatoren sind erheblich gesunken

- Wir rechnen mit einem Rückgang der US-Gewinne um 5 bis 10 Prozent, der geringer ausfällt als bei historischen Rezessionen

- Die Korrelation zwischen Anleihen und Aktien wird hoch bleiben

- Es gibt reichlich Anlagemöglichkeiten mit gutem Abwärtsschutz und hoher Konvexität nach oben

Implikationen auf das Portfolio

Wir haben einen dreistufigen Ansatz für unsere Anlagestrategie skizziert, wobei die erste Phase bereits in der zweiten Jahreshälfte 2022 begann, und zwar mit der Übergewichtung von Krediten und der Untergewichtung von Aktien. Mit Blick auf das Jahr 2023 werden wir unsere Untergewichtung von Aktien vorsichtig auf eine neutrale Position umstellen.

Da der Markt für Börsengänge (Initial Public Offering, IPO) geschlossen ist, müssen private Unternehmen, die nicht bereit sind, ihr Kapital durch Finanzierungsrunden aufzubringen, auf alternative Finanzierungsmöglichkeiten zurückgreifen. Wir gehen davon aus, dass sich viele von ihnen für Fremdkapital entscheiden werden, für das Petiole bereit ist, Risiko- und Wachstumsfinanzierungslösungen anzubieten.

Nachdem lange Zeit niedrige einstellige Renditen gezahlt wurden, ziehen die Renditen wieder an und eröffnen attraktive Möglichkeiten, da Unternehmensanleihen heute im mittleren zweistelligen Bereich gezahlt werden, während sie vor einem Jahr noch im niedrigen einstelligen Bereich lagen. Darüber hinaus bieten strukturierte Kredite wie CLO-Schuldtitel und Eigenkapital attraktive Renditen für längerfristige Anleger. Petiole wird das steigende Renditeumfeld nutzen, indem es in das gesamte Renditespektrum investiert und ein diversifiziertes Einkommensportfolio anbietet.

Private-Equity-Jahrgänge nach einer Rezession erzielen in der Regel überdurchschnittliche Renditen. Daher werden wir unser Engagement in Private Equity erhöhen, wobei wir eine defensive Zeichnungspolitik beibehalten und Unternehmen mit soliden Bilanzen, geringer Verschuldung und nachhaltigen Wachstumsmargen bevorzugen.

Zusammenfassend lässt sich sagen, dass Anlegerinnen und Anleger angesichts der hohen Inflation und der höheren Korrelation zwischen öffentlichen Aktien und festverzinslichen Wertpapieren von einem möglicherweise attraktiven Zyklus für die privaten Märkte profitieren und die Expertise von Petiole nutzen können, um ihr Portfolio zu diversifizieren.

Naji Nehme, CFA

Naji Nehme, CFA

Chief Investment Officer, Petiole Asset Management

Petiole Asset Management ist ein in der Schweiz ansässiger Boutique-Vermögensverwalter mit einem verwalteten Vermögen von 2,1 Milliarden US-Dollar und Sitz in Zürich. Petiole ist in der Schweiz, den USA, Hongkong und den Kaimaninseln von der Finma lizenziert und reguliert. Durch erfolgreiche Direkt- und Co-Investitionen hat Petiole in fast zwei Jahrzehnten solide Arbeitsbeziehungen zu führenden globalen Sponsoren aufgebaut. Besuchen Sie petiole.com, um mehr über die Investitionslösungen und Dienstleistungen von Petiole Asset Management zu erfahren.

Dieser Artikel wurde ausschließlich zu Informations- und Werbezwecken erstellt und stellt keine Aufforderung, kein Angebot und keine Empfehlung zur Inanspruchnahme von Finanzdienstleistungen jeglicher Art dar.