Wofür Banken werben – und was sie selber kaufen

Mit dem Dezember beginnt im Swiss Banking traditionell die Saison der Jahresausblicke. Insbesondere Privatbanken laden dann zu Veranstaltungen, und lassen ihre jeweiligen Investmentchefs über die Anlagechancen des kommenden Jahres referieren.

Exklusiv und margenträchtig

Weil es dabei immer auch um den Verkauf von Produkten geht, dürfen dabei Empfehlungen für die diversen Anlageklassen nicht fehlen. Garantiert wieder weit oben unter den Anlageideen für 2023 werden sich dabei Privatmarkt-Investments finden. Diese haben in Tiefzinsumfeld einen Boom sondergleichen erlebt und erweisen sich für die Geldhäuser obendrein als margenträchtig, da der Zugang weiterhin beschränkt und damit exklusiv geblieben ist.

Doch was halten die Institute selber von Private Equity, Private Debt & Co? Aufschlussreich ist dazu eine Umfrage, welche das kanadischstämmige Fondshaus RBC Bluebay Asset Management vergangenen September und Oktober auch bei Schweizer «Wholesale»-Investoren durchgeführt hat. Gemeint damit sind Institute mit Privatkunden, also Banken. RBC Bluebay erreichte in der hiesigen Branche nach eigenen Angaben 100 Personen. «Worauf Investoren ihr Geld setzen», lautete dabei die Kernfrage der Übung.

Sinkende Präferenz

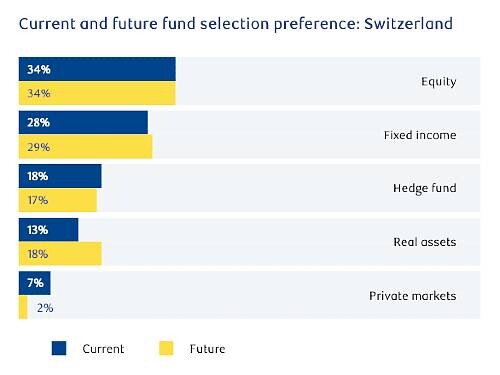

Und es zeigte sich: Trotz in den vergangenen höchst schwierigen Börsenmonaten waren 49 Prozent der Befragten hierzulande überzeugt, dass öffentlich gehandelte Wertschriften in den nächsten drei bis fünf Jahren mehr Rendite abwerfen dürften als Privatmarkt-Investments. Das hat Folgen für die Allokation. Erreichten Privatmarkt-Fonds bis anhin eine Präferenz von 7 Prozent, werden es mittelfristig nur noch 2 Prozent sein. Ebenfalls abnehmen wird die Präferenz für Hedgefonds, nämlich von 18 auf 17 Prozent (siehe Grafik unten).

«Beliebter» werden künftig hingegen Anleihen-Fonds sein, ebenso Vehikel, die auf Realwerte wie etwa Immobilien setzen. Derweil blieben Aktienfonds die Produkte der ersten Wahl in den Auslagen der Banken.

Ausserdem soll die Präferenz für Nachhaltige Anlagen sowie für Fonds, die eine stabile Rendite versprechen, laut der Umfrage in drei bis fünf Jahren um 5 respektive 9 Prozentpunkte ansteigen. Dass passt zum Befund, dass 56 Prozent der befragten Personen im Swiss Banking glauben, dass der Klimawandel sowie der Ressourcenmangel der wichtigste Megatrend der kommenden Jahre sein wird.

Mit offenen Augen

Unbesehen der Marketing-Versprechen an die Kundschaft halten Schweizer Banker offensichtlich die Augen offen für das, was um sie herum geschieht. Dass die Zinswende eine Flucht aus risikoreichen und illiquiden Investments ausgelöst hat und die Deals von Privatmarkt-Firmen weitgehend zum Erliegen geraten sind, ist ihnen darum kaum verborgen geblieben.