Weshalb der Goldpreis halten wird

Die Goldpreise scheinen sich jetzt stabilisiert zu haben – nach turbulenten zwei Wochen, in denen der Preis des gelben Metalls abwärts getrieben wurde von Spekulanten an der Comex, die auf kleinste Nachrichten reagierten.

Der Abstieg begann, nachdem das Open Market Committee der amerikanischen Notenbank die Protokolle seiner letzten Sitzung veröffentlicht hatte; das war Ende Januar. Ausgelöst wurde das Sell-Off mit wenigen Worten, laut denen das Fed – möglicherweise – das Quantitative Easing früher als erwartet beenden könnte.

Dann, eine Woche später, erholte sich der Goldpreis, weil Notenbankchef Ben Bernanke die bestehende Fed-Politik bekräftigte. Vor einem Kongress-Ausschuss verteidigte Bernanke den Kauf von Anleihen, um die Zinsen niedrig halten. Seine Aussage zündete an allen Märkten und schickte den Goldpreis wieder über die Marke von 1'600 Dollar pro Unze.

Insgesamt sank der Goldpreis im Februar um 5 Prozent, was dem aggressiven Verkauf von Goldpapieren an der Comex zugerechnet werden kann. Aber es ist wichtig zu beachten, dass das Gold zwar in Dollar fiel, aber in anderen Währungen stabil blieb. In Euro und Pfund sank der Preis nur um 1,1 beziehungsweise 0,7 Prozent. Vielleicht noch interessanter ist die Performance des Goldes im Yen. Wurde eine Unze im Juli letzten Jahres noch für 125'000 Yen verkauft, sind es nun 145'000 Yen. Anfang Februar erreichte Gold 155'000 Yen – ein Rekord.

David Levenstein ist Gründer der Goldhandels-Gesellschaft Lakeshore Trading in Johannesburg. Er begann 1980 als Silbertrader an der LME und handelte seither mit allen Edelmetallen – sowohl physisch wie mit Derivaten. Er publiziert regelmässig über Edelmetalle, unter anderem schreibt er den wöchentlichen Kommentar der weltgrössten Goldraffinerie, der Rand Refinery. Der Text wurde übersetzt und übernommen mit freundlicher Genehmigung von GoldSilverWorlds

David Levenstein ist Gründer der Goldhandels-Gesellschaft Lakeshore Trading in Johannesburg. Er begann 1980 als Silbertrader an der LME und handelte seither mit allen Edelmetallen – sowohl physisch wie mit Derivaten. Er publiziert regelmässig über Edelmetalle, unter anderem schreibt er den wöchentlichen Kommentar der weltgrössten Goldraffinerie, der Rand Refinery. Der Text wurde übersetzt und übernommen mit freundlicher Genehmigung von GoldSilverWorlds

Japaner, die ihre Banknoten in den letzten Jahren gegen Gold tauschten, profitieren nun definitiv: Innert zwei Jahren sprang der Wert des Goldes um 36 Prozent. Und dies ist kein Einzelfall. Auch in anderen Ländern erreichte Gold in den letzten Monaten neue Höchststände, so in Brasilien, Island und Indien.

Es ist ebenfalls erwähnenswert, dass der US-Dollar in den letzten Wochen die stärkste der Hauptwährungen war, da der Euro nach den Wahlen in Italien unter Verkaufsdruck kam.

«Die gestiegene politische Unsicherheit und die ungeeignete Kulisse für weitere Strukturreformen bilden weitere negative Schocks für die Realwirtschaft», schrieb die Ratingagentur Fitch am 8. März. «Die laufende Rezession in Italien ist einer der tiefsten in Europa.»

Derweil erreichte die Jugendarbeitslosigkeit in der Eurozone 24 Prozent. Die Zahl der Arbeitslosen in Frankreich kletterte im Januar um 43'000 auf 3,16 Millionen, was einer Steigerung von 10,7 Prozent gegenüber dem Vorjahr entspricht.

So seltsam es scheinen mag: Mit die Krise in der Eurozone avancierten die britischen Gilts. Die Rendite der 10-jährigen Staatsanleihen liegt auf dem tiefsten Stand seit 16 Monaten – auch nachdem die Nation ihr AAA-Rating verloren hat. Offensichtlich suchen die Anleger hier einen sicheren Hafen.

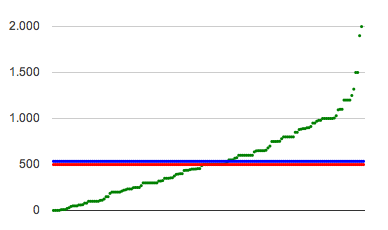

Auch wenn die Preise zuletzt fielen, bot Gold in den letzten fünf Jahren doch eine Rendite von rund 120 Prozent

Zeitgleich unterschrieb US-Präsident Barack Obama widerwillig ein riesiges Regierungs-Kürzungsprogramm, wobei er zugleich warnte vor einem «Dominoeffekt» für die Wirtschaft, der hunderttausende Arbeitsplätze kosten könnte. Der am schwersten betroffenene Teil des Staatsapparats ist das Pentagon, aber fast jedes Ministerium muss Kürzungen durchführen.

Trotz solchen eher düsteren Nachrichten blieb der Dollar stark, und der Dow Jones übertraf seine Allzeithoch von Ende 2007. Nur: Es fehlt das reale Wirtschaftswachstum in den USA, die Arbeitslosigkeit bleibt hoch, und die Staatsverschuldung wächst weiter. Die Kurse der Aktien werden einfach künstlich durch die expansive Geldpolitik der Notenbank gestützt.

Interessanterweise hat der Dow Jones seinen Anlegern in den letzten fünfeinhalb Jahren keine Rendite geliefert, trotz all dem Geld, das die Fed ins System pumpte. Heute noch kämpfen viele Investoren mit ihren Verlusten aus der Finanzkrise, die weltweit 37'000'000'000'000 Dollar an Aktien-Werten gelöscht hatte. Im Gegensatz dazu bot Gold, auch wenn die Preise zuletzt gefallen sind, in den letzten fünf Jahren eine Rendite von rund 120 Prozent.

Aber das ist nicht der Hauptgrund für eine Anlage in Gold. Derzeit ist das Metall überverkauft, wie mehrere Momentum-Indikatoren anzeigen – unter anderem der Relative Strength Index (RSI). Und das Sentiment ist derzeit so negativ wie seit vielen Jahren nicht – viele Banken veröffentlichen derzeit negative Berichte zum Thema Gold.

So versandten Société Générale und Goldman Sachs soeben bearishe Gold-Analysen. Die französische Bank senkte ihre Preisperspektiven für 2013 von 1'810 auf 1'550 Dollar pro Unze, also um 14 Prozent. Goldman war noch düsterer und prognostizierte für 2014 einen durchschnittlichen Preis von 1'450 Dollar. «Die Wende in der Gold-Zyklus dürfte bereits begonnen haben», schrieb die Investmentbank.

Der Hauptgrund für das Gold ist nicht die Spekulation – sondern die Menschen wollen ihr Vermögen schützen gegen das, was die Zukunft bringen könnte

Trotz der negativen Stimmung, trotz des Drucks auf dem Gold bleibe ich äusserst bullish. Ich bin mir völlig bewusst, dass der Handel an den letzten Tagen besonders turbulent und unklar war, wobei der Goldpreis am Ende meist niedriger lag; aber ich sehe einfach keinen Grund zur Panik und verkaufe keine einzige Unze. Und ich glaube fest daran, dass das Aufwärtspotential fürs gelbe Metall weitaus grösser ist als das Abwärtspotential.

Und obwohl die meisten schlimmen Prognosen fürs Papiergeld nicht eingetroffen sind, tauschen die Zentralbanken auf der ganzen Welt einen Teil ihrer Papierwährungs-Reserven in Gold.

Einer der wichtigsten Gründe, warum Menschen in Gold investieren, ist nicht die Spekulation; sondern sie wollen ihr Vermögen schützen gegen das, was die Zukunft bringen könnte. Durch den Kauf von Gold erwerben sie einen inneren Wert – im Gegensatz zu einer Papierwährung, die sich als völlig wertlos entpuppen könnte. Der Besitz von physischem Gold ist eine Art Versicherung gegen die Regierung und das Finanzsystem. Und gerade jetzt ist Gold etwas, das man kauft, weil man Regierung und Notenbanken nicht vertraut – ganz gleich, was die Mainstream-Medien über die wirtschaftliche Erholung sagen.

Während also Gold auf einem Acht-Monats-Tief liegt und die meisten grossen Investmentbanken nun negativ schreiben, werde ich oft gefragt, warum ich Gold weiterhin so attraktiv finde. Meine einfache Antwort: Weil sich die fundamentalen Treiber für Investitionen in Gold nicht verändert haben.

Und ich werde sicherlich nicht mein Vertrauen in irgendeine Regierung setzen. Stattdessen werde ich weiterhin physisches Gold halten.

• Original: «Gold Prices Have Fallen But The Bull Market Is Far From Over», in: «GoldSilverWorlds»

Wie entwickelt sich der Goldpreis bis 31. Mai? Machen Sie mit bei der laufenden Crowd-Prognose – und spüren Sie, was erwartet wird

Wie entwickelt sich der Goldpreis bis 31. Mai? Machen Sie mit bei der laufenden Crowd-Prognose – und spüren Sie, was erwartet wird