Und warum Blackrock oder Pimco ebenfalls als «Too Big To Fail» gelten müssten: Maurice Pedergnana führt durch 7 Kernfragen unserer Finanzstruktur.

Maurice Pedergnana ist Professor an der Hochschule Luzern, Studienleiter des Lehrgangs MAS Bank Management und geschäftsführender Partner bei Zugerberg Finanz AG. Ferner ist er Geschäftsführer der Swiss Private Equity & Corporate Finance Association Seca. Von 1999 bis 2011 war er im Bankrat der Zürcher Kantonalbank.

Maurice Pedergnana ist Professor an der Hochschule Luzern, Studienleiter des Lehrgangs MAS Bank Management und geschäftsführender Partner bei Zugerberg Finanz AG. Ferner ist er Geschäftsführer der Swiss Private Equity & Corporate Finance Association Seca. Von 1999 bis 2011 war er im Bankrat der Zürcher Kantonalbank.

Was sind SIBs?

Die Abkürzung SIB steht für «Systemically Important Bank». Das muss nicht zwingend eine Grossbank sein, sondern bemisst sich an der Bedeutung für den nationalen Finanzplatz. Jede Zentralbank der Welt macht sich darüber Gedanken und legt jährlich Rechenschaft über die Finanzstabilität in ihrem Land ab. Auch gegenüber dem Finanzstabilitätsrat, einem internationalen Gremium, das die Arbeiten zur Aufsicht und Regulierung der internationalen Finanzmärkte koordiniert und fördert. In der Schweiz obliegt die Aufgabe der Finanzstabilitätsberichterstattung der Schweizerischen Nationalbank. Der Bericht dient der Nationalbank nach eigenen Aussagen «in erster Linie dazu, auf Spannungen oder Ungleichgewichte hinzuweisen, die kurz- oder längerfristig ein Risiko für die Systemstabilität darstellen könnten».

Credit Suisse ist systemrelevant, Raiffeisen ist es nicht: Wo liegt der Unterschied?

Im Zuge der Analyse für die Schweizer Finanzstabilität muss man sowohl die Zürcher Kantonalbank als auch die Raiffeisen Gruppe als systemrelevant betrachten. Daran gibt es gar keine Zweifel. Die Verfügung der Schweizerischen Nationalbank zur Raiffeisen als drittgrösste Bankengruppe der Schweiz mit 3,7 Millionen Kundenbeziehungen und Bankreditlimiten von mehr als 165 Milliarden Franken im Inland wird für die nächsten Wochen erwartet. Diese sind somit mit der Bezeichnung «SIB» aus Schweizer Perspektive versehen und unterliegen einer besonderen makroprudentiellen Beaufsichtigung. In der internationalen Sprachregelung handelt es sich um sogenannte «D-SIB» oder «Domestic SIB».

«Der Entscheid der Nationalbank wird für die nächsten Wochen erwartet»

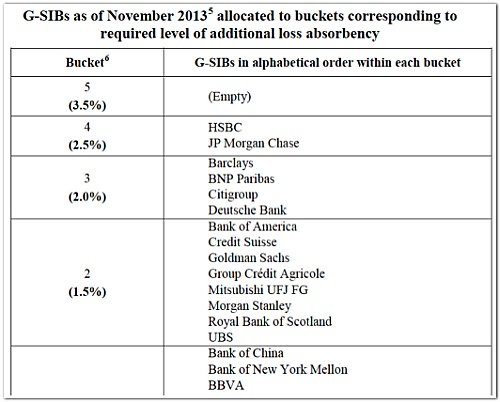

Demgegenüber verfügen die UBS und die Credit Suisse über das Prädikat «G-SIB», wobei das «G» für «Global» steht. Aus weltweiter Perspektive wird ein transparenter Ansatz verfolgt, wie das Financial Stability Board das grosse «G» erteilt: Die makroprudentiellen Aufsichtbehörden sind auf nationaler Ebene für das Erteilen von «D»-Prädikaten verantwortlich. Die Liste der «G-SIBs» betrifft derzeit 29 Banken weltweit und wird derzeit im jährlichen Rhythmus jeweils im November aktualisiert.

Was bedeutet das G-SIB?

Das Financial Stability Board geht – methodologisch auf den Kriterien des Basler Ausschusses für Bankenaufsicht (BCBS) aufbauend – differenziert vor und unterteilt diese Banken letztlich in unterschiedliche Gruppen, die je nach Bedeutungsgrad zusätzliche Eigenmittel zur allfälligen Verlustabsorption bereitzustellen haben. Die erhöhte Widerstandsfähigkeit gegenüber Störungen auf dem Finanzmarkt ist für die globale Finanzstabilität zentral. Deshalb wird zurecht auch entsprechend publiziert, wer wie viel mehr an Eigenmitteln bereitzustellen hat. So sollte denn die Funktion der Zentralbanken als letzte Liquiditätsquelle in Krisenzeiten («lender of last resort») weniger häufig als in jüngster Vergangenheit in Anspruch genommen werden müssen. Hier ein Auszug vom November 2013:

Wohin geht der Trend?

Im Sinne des Vorbeugens war im Financial Stability Board von Anfang an klar, dass man sich allen systemisch relevanten Finanzinstitutionen zuwenden wollte. Die Liste der Banken ist nun klar. Im November 2014 werden erstmals auch die sogenannten «G-SII» veröffentlicht, das heisst die Liste der Global Systemically Important Insurers. Das wird eine Liste von schätzungsweise acht bis zehn Versicherern sein, darunter dürften Allianz und AXA zu finden sein.

«Es wäre eine grosse Überraschung, wenn die Zurich auch darunter fallen würde»

Es wäre eine grosse Überraschung, wenn die Zurich Insurance Group auch darunter fallen würde. Die Liste könnte allenfalls auch Rückversicherer umfassen. Damit wäre aus Schweizer Sicht die Swiss Re gemeint, deren Abenteuer im Investment Banking im Jahr 2009 abrupt gestoppt werden musste und die nun wohl nicht mehr als G-SII gelten wird. Die entsprechenden Entscheide werden im Juli 2014 in Basel gefällt.

Und was ist mit den G-SIFIs?

Das ist sehr wichtig. Die Bezeichnung umfasst jene Finanzinstitutionen, die weder Bank noch Versicherung sind, aber global dennoch grösste Bedeutung haben. Ich kann mir gut vorstellen, dass eine BlackRock und Pimco (obschon deren Muttergesellschaft Allianz schon zur G-SII definiert werden dürfte) dereinst als G-SIFI gelten werden. Beide Assetmanager zusammen verwalten beispielsweise alleine Anleihen in Höhe von zusammen 3'100 Milliarden US-Dollar. In manchen Ländern beträgt ihr gemeinsamer Bestand an Anleihen 10 bis 40 Prozent des Bruttoinlandprodukts.

«Ihre Entscheide wirken sich unmittelbar auf die Stabilität eines Landes aus»

Ihre Marktmacht übersteigt die Bedeutung der meisten Zentralbanken. Ihre Entscheide, Staatsanleihen zu kaufen oder verkaufen, haben einen enormen Einfluss auf die Heftigkeit von Kursausschlägen. Das heisst, sie wirken sich unmittelbar aus auf die jeweiligen Zinsen, auf die Stabilität eines Landes sowie dessen Währung und damit letztlich auf die Stabilität der gesamten Volkswirtschaft. Sie sind wegen ihrer Grösse und Marktmacht in der Lage, ganze Teilmärkte auf dem globalen Kapitalmarkt gewissermassen über Nacht in die Instabilität führen. Prozyklisch sind sie jedenfalls in der Lage, Krisen massiv zu verstärken und die Zentralbanken zu stabilisierenden Gegenmassnahmen zu «zwingen». Aber das lässt sich natürlich nicht mit mehr Eigenmitteln wie bei den G-SIBs und G-SII regulieren.

Wie also?

Zunächst ist die Identifizierung von solchen Vermögensverwaltern schwieriger als bei Banken und Versicherern. Sie haben nicht die gleiche realwirtschaftliche Funktion. Gibt es Verluste, erfolgt dies im Auftrag ihrer Kunden. In einer kürzlich erschienenen Konzeptstudie von Barbara Novick wird deren Bedeutung im weltweiten Ökosystem der Finanzmarktplayer dargestellt. Neutral sind sie nicht. Ganz im Sinne der Einsicht von Paul Watzlawick, dass man nicht nicht kommunizieren kann. Die erwähnten Institutionen haben mit ihrer Markteinschätzung und der damit verbundenen weltweiten Kommunikation ihrer Anlageempfehlungen einen enormen Einfluss auf den «Flow» der Kapitalströme.

Was heisst das konkret?

Die global systemrelevanten Vermögensverwalter können durch ihre schiere Grösse jeden Herdentrieb massiv verstärken und müssen in Krisenzeiten an die Leine genommen werden können. Auch das vorübergehende Verbot von Securities Lending erscheint mir ein wirksames Instrument, über das die Zentralbanken verfügen müssen. Sind Leerverkäufe vorübergehend verboten, hat dies einen substanziellen psychologischen Einfluss auf die Märkte. Dass sämtliche Märkte jederzeit liquide sind, ist ohnehin eine Fiktion. Entsprechend müssen die grössten Investoren klar sagen, dass sie vorübergehend mit ihren ETFs und Fonds auch nur semi-liquide sein könnten. Das wäre schon ein wertvoller Ansatz.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.61%

-

Nein, man hätte die Credit Suisse abwickeln sollen.19.2%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.27.53%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.42%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.24%