Weshalb Gold halb so teuer sein müsste

Wo liegt der Wert des Goldes? Eine entscheidende Antwort liefert hier die sehr lange Perspektive: Die Geschichte zeigt, ob der Goldpreis zu einem gewissen Zeitpunkt überbewertet war – und sie bringt ans Licht, wie sehr wir uns bei der Beurteilung des Edelmetalls von Mythen leiten lassen.

Zwei amerikanische Wissenschaftler haben nun solch einen Langfrist-Test erarbeitet: Für eine soeben veröffentlichten Studie fragten sich Claude B. Erb (Business Professor an der Duke University) und Campbell Harvey (Ökonom beim National Bureau of Economic Research), wie sehr sich der Goldpreis zu anderen Faktoren in Bezug setzen lässt.

Der Titel der Studie drückt bereits aus, dass die Ergebnisse eher ernüchternd sind sind. Er lautet: «The Golden Dilemma». Denn heraus kam, dass an beliebtesten Mythen wenig dran ist.

1. Gold als Inflations-Hedge? Ach was.

Der Zusammenhang zwischen Inflation und Goldpreis scheint weitgehend zufällig: Dies ein erstes Ergebnis von Erb und Harvey. Sie dividierten den Goldpreis durch den US-Konsumentenpreisindex und zeichneten die Entwicklung der letzten vier Jahrzehnte nach.

Ergebnis: Im langfristigen Vergleich lag das Verhältnis bei 3,2 (wobei der tiefste Wert von 1,46 im Jahr 2001 erreicht wurde). Momentan liegt das Verhältnis bei knapp 7.

Nur ein einziges Mal habe sich das Verhältnis von Unzenpreis und CPI in ähnlichen Höhen bewegt, so Erb und Harvey: Das war im Jahr 1980, als eine unerwartet hohe Teuerung auf einen hohen Goldpreis traf.

Meistens aber ähnelt das Bild eher einer Zufallsverteilung – mal trifft tiefe Inflation auf hohe Goldpreise, mal trifft die Hedge-Regel aber auch tatsächlich ein.

Anders formuliert: Nimmt man das Verhältnis Unzenpreis/CPI zum Massstab, so impliziert der aktuelle Goldpreis für die nächsten zehn Jahre eine jährliche Durchschnittsinflation von 8 Prozent – sofern man davon ausgeht, dass der langfristige Schnitt von 3,2 in etwa ein funktionierendes Verhältnis ausdrückt. Glauben Sie daran?

Und so berechnen Erb und Harvey, dass der Goldpreis angesichts der derzeit eher mässigen Inflation auf einem ganz anderen Niveau liegen müsste: Stünde der Goldpreis tatsächlich in einem Bezug zur Teuerungsentwicklung, dann müsste die passende Unzen-Notierung derzeit eher im Bereich von 780 Dollar liegen.

2. Gold als Währungs-Hedge? Keineswegs

Natürlich wittern Gold-Freunde sofort einen Denkfehler in der Argumentation der US-Wissenschaftler: Der Goldpreis drücke nicht die aktuelle Teuerung aus, sondern er spiegle eben auch, welche Inflation zu erwarten sei. Doch Erb und Harvey suchten auch dafür Korrelationen – und sie konnten für den gesamten Zeitraum seit 1975 nicht nachweisen, dass es eine Regel gibt, nach welcher der Goldpreis im Vorfeld (oder im Zusammenhang mit) der Inflation bewegt.

Ähnlich erschütternd die Resultate bei der Untersuchung einer weiteren These: Nämlich dass Gold als Währungs-Hedge dienen könne. Auch hier zeigt die langfristige Entwicklung, dass sich die Goldpreise in allen wichtigen Währungen auf dem gleichen Niveau einpendeln:

Man kann in keiner Währung davon ausgehen, dass – beispielsweise – ein zehnprozentiger Anstieg zum Dollar durch eine ähnliche Gegenbewegung beim Goldpreis korrigiert wird.

3. Gold als Safe Haven? Die Geschichte lehrt etwas anderes

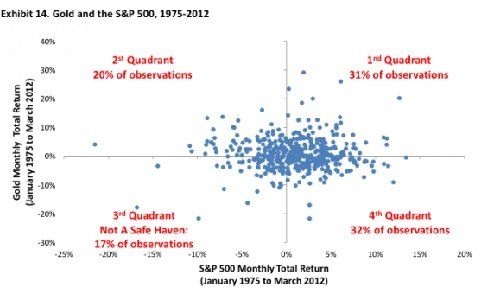

Im weiteren argumentieren die US-Forscher gegen einen Glauben, der gerade in diesen Tagen besonders wichtig ist – wichtiger gar als der (vermeintliche) Inflationsschutz: Es geht um die Rolle als Safe Haven. Zur Untersuchung setzten Erb und Harvey den Goldpreis in Bezug zum Aktienmarkt – konkret: zum breiten US-Index S&P-500.

Eine Überprüfung des Zeitraums seit 1975 ergab, dass alle Verhältnisse ähnlich häufig auftraten: Steigende Kurse plus sinkender Goldpreis (20 Prozent der Fälle), sinkende Kurse plus steigender Goldpreis (32 Prozent), steigende Aktien plus steigender Goldpreis (31 Prozent), und in 17 Prozent der Fälle gingen sinkende Aktienkurse einher mit einem sinkenden Goldpreis – statt Absicherung gab es gleich einen doppelten Rückschlag.

Bleibt also nur der Schutz, den das Gold bei wirklich dramatischen gesellschaftlichen Entwicklungen zu bieten scheint: das Edelmetall als Ersatzwährung in Zeiten von Krieg, Revolution, Zusammenbruch. Doch auch hier biete die historische Perspektive Ernüchterndes, so die Wissenschaftler: nämlich dass es den Goldbesitzern bei Zuständen sozialen Verfalls eben oft nicht gelinge, ihre Schätze zu behalten.

Ihr Fazit: «Gold gilt als dauerhaft und grundsätzlich unvergänglich – Charakteristiken, die Gold zu einem sicheren Hafen in den Verwüstungen der Welt machen. Aber Gold ist nicht notwendigerweise ein sicherer Hafen für den Besitzer des Goldes.»