Digitalisierung: Fünf Typen von Bankkunden

In der Diskussion um die Digitalisierung im Bankwesen wird oft nur unterschieden zwischen den Bankkunden, die digitale Kanäle nutzen und auf den Kundenberater verzichten wollen, und denjenigen, die sich diesen Kanälen verweigern und das traditionelle Private-Banking-Modell mit persönlicher Beratung favorisieren.

Doch ganz so einfach ist das nicht – es gibt viele Facetten dazwischen. Der LGT Private Banking Report 2018 identifiziert fünf verschiedene «Digitalisierungstypen» und zeigt, was dies für Banken bedeutet.

Der Early Tech Adopter

Der Early Tech Adopter hat ein sehr grosses Interesse an technischen Neuerungen und Spass daran, diese auszuprobieren. Daher ist ihm ein innovativer Online-Zugang zur Bank – rund um die Uhr und ortsunabhängig – sowie die Möglichkeit zur virtuellen Interaktion mit seinem Kundenberater wichtig.

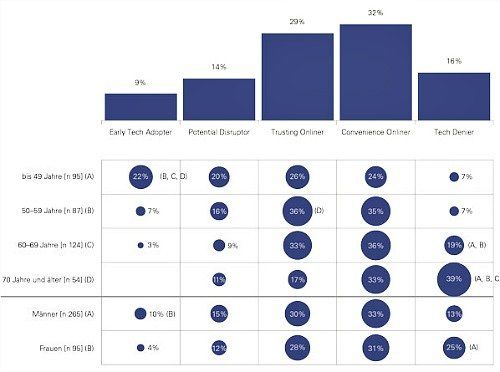

Trotz dieser Affinität gegenüber technologischen Innovationen, möchte er auf einen persönlichen Berater oder auf seine Bank aber nicht verzichten. Neun Prozent der im Rahmen des LGT Private Banking Reports befragten vermögenden Privatanleger aus Deutschland, Österreich und der Schweiz können diesem Typ zugeordnet werden. Meist sind es die jüngeren (<49 Jahre) und männlichen Befragten, die zu dieser Kategorie zählen (vgl. Abbildung).

(n = 360 Umfrageteilnehmer in Deutschland, Österreich und der Schweiz)

Der Potential Disruptor

Weniger technische Neugier, sondern eine gewisse Bank- und Beraterskepsis treibt den Potential Disruptor (14 Prozent der Befragten) weg von der klassischen Bank-Beziehung hin zu reinen Online-Anbietern. Wenn er könnte, würde dieser Typ ganz auf Bank und Berater verzichten und seine Bankgeschäfte nur noch digital erledigen.

Die Potential Disruptor zeigen somit eine starke Tendenz weg vom klassischen Private Banking hin zu Online-Banken – das bedeutet eine hohe Abwanderungsgefahr für traditionelle Banken.

Der Trusting Onliner

Trusting Onliner nutzen Online-Lösungen erst dann, wenn diese etabliert und bewährt sind – dann aber mit Vorliebe. Sie vertrauen den Online-Kanälen und könnten sich vorstellen, mit der Bank und dem Berater vorwiegend virtuell zu interagieren.

Der persönlichen Beratung steht der Trusting Onliner recht neutral gegenüber und ordnet ihr keinen besonderen Wert zu. Von den Befragten des LGT Private Banking Reports gehören 29 Prozent zu diesem Typ.

Der Convenience Onliner

Die meisten Befragten – 32 Prozent – sind Convenience Onliner. Sie möchten von beidem gleichermassen profitieren – dem Online-Zugang und der persönlichen Beratung. Sie weisen eine sehr hohe Beraterorientierung auf und schätzen das direkte, persönliche Gespräch mit ihrem Berater sehr.

Die Online-Kommunikation und -Interaktion wird dennoch als notwendig und nützlich erachtet. Innovation spielt dabei für sie keine grosse Rolle. Sie heissen Convenience Onliner, weil ihnen die «Convenience» – also der Komfort – bei der Interaktion mit der Bank besonders wichtig ist.

Der Tech Denier

16 Prozent der Befragten lehnen die virtuelle Interaktion mit der Bank vollkommen ab – sie sind die Tech Denier. Der Tech Denier ist skeptisch und sieht grosse Risiken und Gefahren bei der Nutzung von technologischen Hilfsmitteln. Die Möglichkeiten von Social Media möchte er erst gar nicht kennenlernen.

Wenn es möglich ist, meidet er den Online-Kanal komplett. Er möchte, dass es beim klassischen, persönlichen Kontakt mit Bank und Berater bleibt. Meist sind es die älteren (>60 Jahre) und weiblichen Befragten die diesem Kundentyp angehören (vgl. Abbildung 1).

Und was bedeutet das für das traditionelle Private Banking?

«Die Early Tech Adopter, die Convenience Onliner und die Tech Denier (zusammen 57 Prozent der Befragten) werden, sofern die jeweiligen Bedürfnisse erfüllt werden, dem traditionellen Private-Banking-Modell voraussichtlich auch in Zukunft treu bleiben, weil sie die persönliche Beziehung zu Bank und Berater schätzen», sagt Julia Bertsch, die bei der LGT für verschiedene Marktforschungs-Projekte zuständig ist.

Die Potential Disruptor (14 Prozent der Befragten) hingegen weisen eine höhere Wahrscheinlichkeit auf, sich zukünftig gegen eine klassische Private-Banking-Beziehung und für rein virtuelle Angebote zu entscheiden. Sie scheinen für eine klassische Bankbeziehung bereits «verloren», wie die Expertin weiter ausführt.

Blick in die Zukunft

Nicht so die Trusting Onliner (29 Prozent der Befragten). Sie bevorzugen Online-Kanäle erst dann, wenn sie wirklich etabliert sind; ordnen aber der persönlichen Beratung ebenfalls keinen besonders hohen Wert zu.

«Die Zukunft wird zeigen, wohin sie stärker tendieren – zu rein digitalen Beratungsmodellen oder zur persönlichen Beratung mit digitalen Hilfsmitteln. Wenn Banken die Trusting Onliner als Kunden behalten wollen, müssen sie das passende Umfeld für diese grosse Kundengruppe schaffen, um die Kundenbindung zu stärken,» so Bertsch weiter.

Viele Facetten

Wie man es auch dreht und wendet, für Banken scheint ein Multi-Channel-Angebot unumgänglich. Um Kunden auch in Zukunft optimal betreuen zu können, müssen sie eine breitere Palette an Offline- und Online-Möglichkeiten und Services anbieten und es dann dem Kunden überlassen ob und welche er davon nutzen möchte. «Denn der Wunsch nach Digitalisierung kennt nicht nur schwarz oder weiss, sondern hat viele Facetten,» folgert Bertsch.

Der LGT Private Banking Report wird seit 2010 alle zwei Jahre im Auftrag der LGT durchgeführt. Ziel der Studie ist es, wichtige Erkenntnisse über das Anlageverhalten und die Einstellungen von Private-Banking-Kunden zu erhalten. Befragt werden dabei rund 360 vermögende Privatpersonen aus Deutschland, Österreich und der Schweiz mit einem freien Anlagevermögen von mehr als 500'000 Euro respektive mehr als 900'000 Franken.

Die Umfragen werden von mehreren Marktforschungsinstituten durchgeführt. Autor dieser wissenschaftlichen Studie ist Prof. Dr. Teodoro D. Cocca von der Universität Linz.