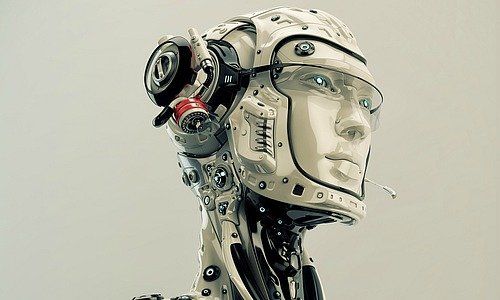

Der Robo-Advisor war gestern – jetzt kommt der bionische Berater

Bionisch©Shutterstock

Die Krypto-Währung Bitcoin umgibt immer noch der Ruf des Unberechenbaren. Doch die Blockchain-Technologie, die der digitalen Währung zugrunde liegt, wird definitiv zu einem Faktor, mit dem auch etablierte Banken rechnen müssen.

Zumal in der Schweiz: Sowohl die UBS wie auch die Credit Suisse (CS) haben inzwischen eigens Experten engagiert, die sich ausschliesslich mit den Chancen – und wohl auch mit den Gefahren – der als bahnbrechend geltenden Technologie befassen.

Blockchain ermöglicht Transaktionen auf rein digitaler Basis. Im Zentrum steht nicht eine Währung, sondern die Information über den Transfer von Werten – die wiederum fortlaufend in einer Datenbasis gespeichert wird. Der Effizienzgewinn gegenüber dem heutigen Zahlungsverkehr gilt als enorm. Eine Verlockung nicht zuletzt für die Banken, die Kosten sparen müssen.

UBS in der Pole-Position

Die Vorreiterrolle hat dabei in der Schweiz die UBS inne, die in einem eigenen Labor im angesagtesten Fintech-Inkubator von London an der Blockchain forschen lässt.

Dabei lässt die Schweizer Grossbank nichts anbrennen. Wie finews.ch schon berichtete, experimentiert die UBS erstmals mit so genannten Krypto-Anleihen. Diese Instrumente automatisieren nicht nur Anlage, Zinsen und Zahlungsströme, sondern machen einen Grossteil der nachgelagerten Dienste für den Handel überflüssig. Damit können nicht nur Zeit, sondern auch massiv Kosten gespart werden.

Die Evaluierung der Technologie geschieht unter erheblichen Druck: «Wenn sich die Banken Blockchain nicht zunutze machen, werden es andere tun», heisst es im UBS-Labor in London.

Dabei machen die Experimente längst nicht mehr beim Zahlungsverkehr und dem Handel mit Krypto-Wertschriften halt. Inzwischen wird auch über die Verwendung der neuen Technologie in der Vermögensverwaltung nachgedacht, heisst es unter Szene-Kennern. Und damit bei jener Domäne im Banking, auf welche UBS wie CS grösste Hoffnungen setzen. Doch das Ganze ist auch riskant.

Furcht vor dem Robo-Advisor

Eine Gefahr ist die Digitalisierung: Berater-Dienste können automatisiert werden und einer vielzahl Kunden zu günstigen Preisen über diverse Kanäle angeboten werden. Was Wunder, geht derzeit im Private Banking die Furcht vor jenen «Robo-Advisors» um, wie auch finews.ch berichtete (etwa hier und hier).

Doch wie sich zeigt, könnte sich ausgerechnet Blockchain als Schild gegen die Bedrohung durch die Roboter erweisen: Dank des Konzepts des bionischen Kundenberaters.

Wie Insider der laufenden Experimente in der Finanzbrache berichten, könnte die Blockchain-Technologie dem menschlichen Faktor in der Beratung nämlich einigen Auftrieb verschaffen.

Vision des Maschinen-Menschen

Die Idee dahinter ist bestechend. Es geht dabei nicht um das entweder oder, sondern das sowohl als auch: Der Kundenberater soll mit neuester Technologie ausgestatten werden, um seine Leistung massiv zu steigern – es ist die Vision eines «bionischen» Maschinen-Menschen, wie in japanische Banken (allerdings auf ganz andere Weise) bereits einsetzen.

Die Planspiele zu dieser Vision sind bei diversen Banken schon weit gediehen, wie es bei Kennern der Arbeitern heisst.

Den Kundenberatern sollen demnach massiv verbesserte Analyse-Instrumente zur Verfügung gestellt werden. Gleichzeitig ermöglicht die Blockchain-Technologie eine massiv schnellere Ausführung von Kunden-Ordern. Das erlaubt es plötzlich, sofort auf externe Schocks an den Börsen zu reagieren – statt auf die Ausführung zu warten und hilflos den fallenden Kursen zuzusehen.

«Wir nehmen das sehr ernst»

Derweil bleibt das menschliche Element mit dem Berater aus Fleisch und Blut in Zentrum: Der Kunde hat ein menschliches Gegenüber, was auch in Zukunft ein klares Bedürfnis zu sein scheint.

Das dämmert nun führenden Banken rund um den Globus, so etwa der niederländischen ING. Deren Zahlungsverkehr-Chef Mark Buitenhek brachte es gegenüber dem britischen Magazin «Banker» (Artikel bezahlpflichtig) auf dem Punkt: «Der Nutzen von Blockchain geht weit über Währungen hinaus. Entsprechend schauen wir uns alles an, was von der Technologie betroffen sein könnte», so der Niederländer. Und: «Wir nehmen das alles sehr ernst.»