Die «Gambling-Bereitschaft» bei Pensionskassen wächst

Die Schweizer Pensionskassen stehen vor einem Dilemma: Wegen politischer Vorgaben (BVG-Mindestzinssatz und BVG-Mindestumwandlungssatz) sind sie verpflichtet, Renditen zu erwirtschaften, welche der Kapitalmarkt in Zeiten von Negativzinsen nicht mehr hergibt.

Daher sind sie gezwungen, über die Bücher zu gehen und ihre Anlagestrategie zu überdenken.

Risiko-Bereitschaft nimmt zu

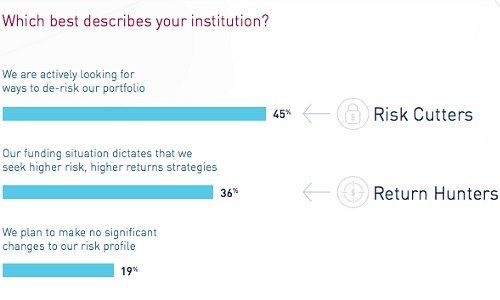

Eine internationale Studie des globalen Vermögensverwalter State Street zeigt nun: Mehr als ein Drittel der befragten Pensionsfonds-Manager verfolgt eine risikofreudige Anlagestrategie, um mit höheren Renditen Finanzierungslücken ihrer Vorsorge-Einrichtungen zu schliessen.

Im Gegensatz dazu: Knapp die Hälfte der Befragten tendiert zu einem risikoarmen Ansatz, und fast jeder Fünfte behält sein aktuelles Risikoprofil bei (siehe nachfolgende Grafik).

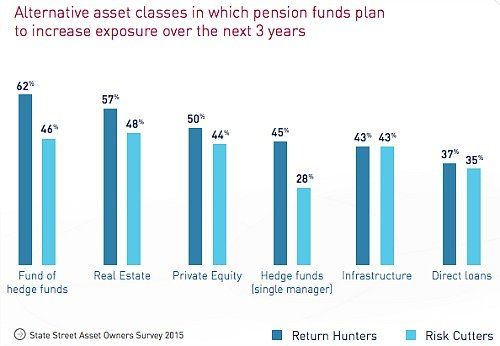

Die Ergebnisse der Studie zeigen interessanterweise auch, dass sowohl risikofreudige als auch risikoaverse Pensionsfonds-Manager – insgesamt wurden 400 befragt – in den nächsten drei Jahren verstärkt auf Investitionen in Dach-Hedgefonds, Immobilien, Private Equity und Infrastruktur setzen wollen (siehe nachstehende Grafik).

Allerdings mangelt es bislang an konkreten Schritten. Viele Pensionskassen setzen nach wie vor auf Immobilien und wegen der tiefen Transaktionskosten auf indexierte Anlagen. Zudem sind sie wegen regulatorischer Vorgaben stark eingeschränkt, sobald es um alternative Anlageformen (Private Equity, Insurance-Linked-Securities, Hedgefonds) geht.

Pensionskassen stärker gefordert denn je

Das indexnahe Anlegen – etwa mit Exchange Traded Funds, ETF – hat bis vor einem Jahr auch gut funktioniert; sowohl die Aktienmärkte als auch die Immobilienpreise sind seit der Finanzkrise kontinuierlich gestiegen.

Doch seit Anfang 2015 ist das Anlageumfeld nervöser und in der Folge höchst volatil geworden. Im Markt dominiert die Einschätzung, dass nun eine längere Periode seitwärts tendierender Märkte beginnt, bei nach wie vor tiefen Zinsen.

Trifft dies zu, sind die Pensionskassen in den kommenden Jahren umso stärker gefordert, nachhaltige Renditen zu erwirtschaften. Gerade wegen ihres sehr langen Anlagehorizontes könnten sie denn auch mehr Risiken nehmen.

Mangel an Kompetenz

Doch gerade hinsichtlich der Kompetenz bei der Beurteilung von Risiken besteht bei den Pensionskassen-Gremien noch einiges an Optimierungspotenzial, wie es in der Studie heisst.

In diesem Zusammenhang planen manche Vorsorge-Institute, die Auswahl und Schulungsprozesse für diese Gremien zu ändern. Das sollte dazu führen, dass der Handlungs-Spielraum der Investment-Manager erhöht wird, so dass sie mit ihren Investitionen höhere Risiken eingehen und somit im Idealfall auch grössere Erträge erzielen können.

Vorsicht vor dem Bumerang-Effekt

Die Risiken bei alternativen Anlagen sind allerdings nicht zu unterschätzen. So profitieren Investoren beispielsweise bei Privatmarkt-Anlagen zwar von einer Illiquiditätsprämie, in schwierigen Marktphasen kann diese Illiquidität allerdings zum Bumerang werden.