So viel verdient man im Wealth- und Asset Management

Mit Lohntransparenz brilliert der Schweizer Finanzplatz nicht gerade. Was der Associate im Asset Management der Bank XY verdient, weiss der Analyst der Bank an der Nachbaradresse meist nur ungefähr. In Einstellungs- und Lohngesprächen ist aber in deiner besseren Position, wer die Richtwerte kennt. Diese erfasst Emolument.com. Die Benchmarking-Site für Boni und Saläre sammelt und kontrolliert Selbstangaben von mittlerweile fast 13'000 Angestellten der Finanzbranche aus aller Welt – auch aus der Schweiz.

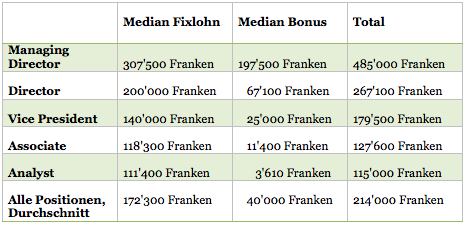

Eine neue Auswertung zum Schweizer Wealth- und Asset Management finden Sie hier: Was verdient ein Managing Director, Direktor und Vizedirektor («Vice President»), Associate oder Analyst in diesen Bereichen jeweils als Grundlohn? Wie hoch war zuletzt der Bonus?

Neu hat Emolument – auch auf Anregung aus der finews.ch-Leserschaft – nicht die Durchschnitts-, sondern die Medianwerte für die Stufen ermittelt.

Die Zahlen fussen auf anonymen Selbstangaben und zeigen erhebliche Lohn- und Bonusunterschiede entlang der Karriereleiter. Einmal mehr zeigt sich: Der Schritt zum Managing Director bringt den entscheidenden Lohnsprung.

Grundgehälter und Boni, Wealth und Asset Management, Finanzplatz Schweiz: Median

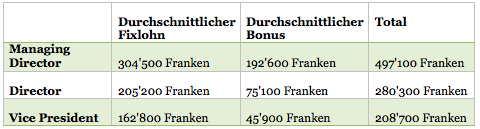

Der grosse Graben hatte sich schon einer früheren Salärerhebung von Emolument gezeigt, in der nur die drei oberen Hierarchiestufen berücksichtigt worden waren:

Grundgehälter und Boni auf dem Finanzplatz Schweiz insgesamt: Durchschnitt

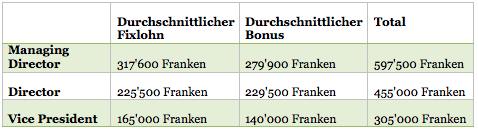

Nicht ganz so deutlich ist der Unterschied, wenn man dann die Zahlen der beiden Grossbanken nimmt: Bei UBS und CS ist das Lohnniveau insgesamt massiv höher – ein Managing Director holt durchschnittlich 100'000 Franken mehr als sonst auf dem Finanzplatz Schweiz. Doch der Graben zu den tieferen Stufen ist hier deutlich geringer.

Grundgehälter und Boni bei UBS und bei Credit Suisse

Der entscheidende Faktor ist dabei natürlich die Bonus-Komponente. Hier unterscheiden sich die Grossbanken massiv vom Rest: Ihre Boni sind deutlich höher, und zwar beim Director und beim Vice President um etwa das Dreifache.

Dabei spielt natürlich ein gewichtiger Faktor hinein, nämlich dass hier stark auch Daten von CS- beziehungsweise UBS-Investmentbankern in London oder New York hineinfliessen.