Ein Ingenieur, ein Computer, ein Bildschirm – und fertig ist die Börse der Zukunft. Ein Experiment der Grossbank UBS in London zeigt, warum die nächste Innovationswelle im Banking ganz «light» ausfallen könnte. finews.ch war vor Ort.

Die Blockchain ist definitiv im Banking angekommen. Wie auch finews.ch am Dienstag berichtete, schliessen sich neun globale Finanzriesen zusammen, um gemeinsam die Möglichkeiten der als revolutionär bejubelten Technologie auszuloten. Darunter befinden sich – erstaunlicherweise – auch die beiden Erzrivalinnen UBS und Credit Suisse.

Die Banken finden nicht aus rein selbstlosen Motiven zusammen. Von der Blockchain-Technologie, die etwa hinter der digitalen Währung Bitcoin steckt, erwarten sie sich massive Einsparungen.

Entlastung für die Bilanzen

Denn: Die Blockchain ermöglicht Transaktionen auf rein digitaler Basis. Im Zentrum steht die Information über den Transfer von Werten – die wiederum fortlaufend in einer Datenbasis gespeichert und so überprüfbar gemacht wird. Der Effizienzgewinn etwa gegenüber dem heutigen Zahlungsverkehr gilt als enorm.

Und nicht nur das. Die Blockchain könnte künftig den Wertschriftenhandel massiv beschleunigen, die Haltefristen von Wertpapieren auf den Büchern der Banken verringern, herkömmliche Börsen obsolet machen und auch den Wust an Compliance minimieren. Das würde den Banken nicht nur enorme Einsparungen bringen. Sondern auch deren Bilanzen entlasten.

Intelligente Anleihen

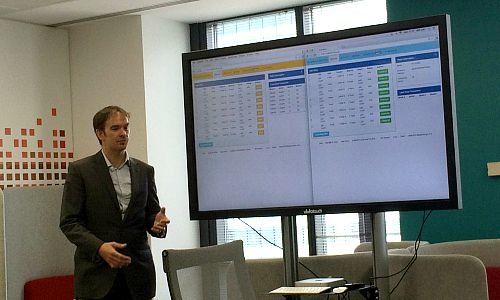

Der Clou dabei: Die Innovation via die Blockchain ist unerwartet günstig. Oliver Bussmann (Bild links), der umtriebige oberste Innovations-Verantwortliche bei der Schweizer Grossbank UBS, bezeichnete sie jüngst gar als «Innovation light». Was er damit meinte, demonstrierte sein Team kürzlich im UBS-Laboratorium im Londoner Fintech-Inkubator Level 39. Finews.ch war bei dem Experiment zugegen.

Der Clou dabei: Die Innovation via die Blockchain ist unerwartet günstig. Oliver Bussmann (Bild links), der umtriebige oberste Innovations-Verantwortliche bei der Schweizer Grossbank UBS, bezeichnete sie jüngst gar als «Innovation light». Was er damit meinte, demonstrierte sein Team kürzlich im UBS-Laboratorium im Londoner Fintech-Inkubator Level 39. Finews.ch war bei dem Experiment zugegen.

Konkret zeigten die UBS-Mitarbeiter unter Teamleiter Alex Batlin, woran sie in den letzten Monaten gearbeitet hatten: Einer Plattform für den Handel mit «smart bonds», also intelligenten Anleihen, über die finews.ch bereits berichtete.

Nur: Im mit bunten Grafitti geschmückten «UBS-Lab» im 42 Stock des höchsten Wolkenkratzers des Londoner Bankenviertels Canary Wharf waren keine Finanzchefs zu sehen. Noch Investmentbanker, noch Broker, weder ein Handelsraum noch Profi-Investoren. Sondern nur ein riesiger Flachbildschirm, ein mit einer speziellen Software präparierter Mac-Computer – und ein etwas übernächtigt wirkenden IT-Ingenieur (Bild unten).

Handel ohne Mittelsmänner

Damit begann das Experiment. Die linke Hälfte des Bildschirms repräsentierte dabei den Anleihen-Emittenten, die Rechte den Investor. In einem ersten Schritt kreierte der Emittent ein «Angebot», komplett mit dem gewünschten Kredit, Coupon- und Rückzahlungsbedingungen. Sekunden später erschien das Angebot auf dem Bildschirm des Investors – ohne Zutun irgendwelcher Intermediäre.

Wenn der Investor zukaufen will, signalisiert er dem Emittenten erst sein Interesse. Wird diese anerkannt, kommt die «intelligente Anleihe» zustande: Eine Art Vertrag, der Kredit, Zinszahlungen und Tilgung automatisch ausführt und der für die Handelspartner jederzeit und von überall her einsehbar in einem Register abgelegt wird.

Minuten statt Tage

Während der Handel einer herkömmlichen Anleihe aktuell Tage in Anspruch nehmen kann – von der Emission einer Obligation ganz zu schweigen – ging die Transaktion im UBS-Laboratorium in wenigen Minuten über die Bühne. Die Installation der Software, versicherte der IT-Mann, nehme nicht mehr als 20 Minuten in Anspruch.

Das Programm, das all dies leistet, hat er selber geschrieben – weitgehend allein und innerhalb weniger Wochen. Ende 2015 will Batlins Team einen Prototyp bereit zur weiteren Entwicklung haben.

Das war Anfang September. Noch ist es nicht Oktober, und die UBS präsentiert zusammen mit acht weiteren Finanzriesen die gemeinsame Initiative in New York. Als Plattform für die Entwicklung eines Branchenstandards dient dabei ein bis dato unbekanntes Fintech-Startup – R3. Wie die «Financial Times» (Artikel bezahlpflichtig) berichtete, wird die Jungfirma für die grosse Aufgabe mit «einigen Millionen» ausgestattet.

Gemessen an den Beträgen, welche die Banken fast im Monats-Rhythmus für Verfehlungen der Vergangenheit aufwerfen müssen, erscheinen die Investitionen in die Zukunft tatsächlich federleicht.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.62%

-

Nein, man hätte die Credit Suisse abwickeln sollen.19.22%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.27.54%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.42%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.2%