Swiss Banking und das Elend der Meritokratie

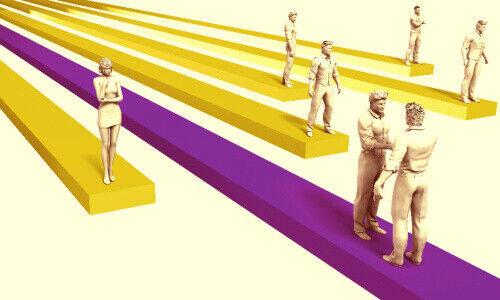

In keiner anderen Branche ist häufiger von Meritokratie die Rede als im Bankwesen. Vor allem in den obersten Chargen wird man nicht müde, dieses System zu loben, das die Mitarbeitenden nach ihren persönlichen Leistungen auswählt und entsprechend honoriert. Tatsächlich erzielt denn auch die Finanzbranche enorme Gewinne, was vordergründig den Sinn und Zweck der Meritokratie bestätigt.

Doch ein genauerer Blick auf dieses Prinzip zeigt sehr schnell, dass die Banken einen hohen Preis dafür bezahlen – auf Kosten der Aktionäre und letztlich zu Lasten des ganzen Finanzplatzes.

Üppige Gehälter

Besonders gut veranschaulichte dies der Fondsmanager und Vermögensverwalter Marc Possa unlängst in einem Interview mit dem Anlegerportal «Cash»: Die Schweizer Grossbank Credit Suisse (CS) zahlte seit 2002 eine aggregierte Lohnsumme (inklusive Boni) von 238,5 Milliarden Franken aus, während die Nettogewinne in der gleichen Zeitspanne gerade mal 40,6 Milliarden Franken ausmachten. Parallel dazu verlor die CS-Aktie mehr als 80 Prozent an Wert, wie finews.ch auch schon früher feststellte.

Dies hinderte indessen weder Verwaltungsratspräsident Urs Rohner noch die jeweiligen Konzernchefs daran, – angeblich meritokratisch – üppige Gehälter zu verdienen. Es wäre ungerecht, hier nur die CS zu kritisieren, denn Ähnliches lässt sich auch über die andere Schweizer Grossbank UBS berichten.

Störend ist dabei nicht primär der Umstand, dass in diesen beiden Instituten manche Manager übermässig viel verdienen, sondern, dass das vielgepriesene Argument der Meritokratie zu einer Farce verkommt.

Gutgeschmierte Geldvermehrungsmaschinen

Denn die Gewinne, die eine CS oder UBS erzielen, werden, wie sich regelmässig zeigt, auf Kosten enormer Risiken, Fehleinschätzungen und Gesetzesübertretungen erzielt. Der Greensill-Skandal, der die CS in den vergangenen Wochen übermannt hat, ist das jüngste Beispiel dafür.

Komplexe Fonds solle als sicherere, dem Geldmarkt ähnliche Produkte verkauft worden sein, berichtete die «Sonntagszeitung» (Artikel kostenpflichtig) am vergangenen Wochenende und hält dabei fest: «Sie waren gut geschmierte Geldvermehrungsmaschinen, die nicht nur die Kunden und die Bank reich machen sollten, sondern auch die Banker.» Die (geringe) Nachhaltigkeit dieser Gewinne offenbart sich jetzt.

Aber auch der Frankreich-Prozess, in dem sich die UBS wegen angeblicher Beihilfe zur Hinterziehung von Steuern ihrer Klientel verantworten muss, ist darauf zurückzuführen, dass überambitionierte Manager Gesetze missachteten, um noch mehr Gewinn zu erzielen, und um so der ihnen auferlegten Meritokratie gerecht zu werden. Das alles immer unter der angeblichen Aufsicht des Top-Managements.

Doppelzüngiges Versprechen

Ob bei internationalen Zins- oder Devisenmanipulationen, ob in Mozambik, Malaysia oder in den USA, immer sind bei grossen Verfehlungen auch die Schweizer Grossbanken mit von der Partie und zahlen dann hohe Bussen respektive Vergleichszahlungen, die zu Lasten der Aktionärinnen und Aktionäre gehen – aber nie auf Kosten der Manager oder Hauptverantwortlichen. Unter diesen Prämissen verkommt das Loblied auf die Meritokratie zu einem doppelzüngigen Versprechen, weil die Frage, wie nachhaltig diese Gewinne letztlich erzielt werden, stets ausgeblendet wird.

Kein Wunder, dass vor allem die Grossbanken seit Jahrzehnten ein sehr schlechtes Ansehen in der Schweizer Bevölkerung geniessen. Selbst die glückliche Fügung im vergangenen Jahr, als sie mit pragmatisch abgewickelten Corona-Krediten dem KMU-Gewerbe unter die Arme griffen, vermochten sie nicht für eine nachhaltige Imagekorrektur zu nutzen.

Andere Banken laufen Sturm

Die Credit Suisse hat im wahrsten Sinne des Wortes ihren Kredit mit dem jüngsten Greensill-Debakel bis auf weiteres verspielt, und die UBS verkommt – intern wie extern – zur Peinlichkeit, wenn sie ihrem neuen CEO Ralph Hamers für vier Monate Arbeitszeit – davon sicherlich zwei als Einarbeitung – bereits einen Bonus von gut vier Millionen Franken zahlt. Meritokratie geht anders.

Vor diesem Hintergrund ist es nicht verwunderlich, wenn die inlandorientierten Finanzinstitute zunehmend Sturm laufen gegen die Schweizer Grossbanken. Bereits hat die Raiffeisen-Gruppe – immerhin die drittgrösste Bankengruppe der Schweiz – ihren Austritt aus der Schweizerischen Bankiervereinigung gegeben – weil dieser Verband vor allem von der UBS und der CS dominiert wird. Dies ist nicht einmal ein Einzelfall. Unterdessen hat auch die WIR Bank ihre Mitgliedschaft ausgekündigt, und es würde nicht überraschen, wenn noch andere Institute diesen Beispielen folgen würden.

Schneller Reibach

Dass die inlandorientierten Banken in der Schweiz vor drei Jahren auch gleich einen eigenen Verband gründeten, ist ein weiteres Indiz dazu, wie ein wichtiger Teil der Branche auf Distanz zu den Grossbanken geht. Das Gehabe der Schweizer Grossbanken färbt denn auch negativ auf alle übrigen Finanzinstitute hierzulande ab, die, sozusagen in Geiselhaft, ihren Job ehr- und redlich und vor allem ohne astronomische Gehälter erledigen.

Noch um eine Geländekammer weitergedacht, schaden UBS und CS nicht nur dem hiesigen Gewerbe, sondern sie bestätigen die nach wie vor weit verbreitete Wahrnehmung im Ausland, dass die Schweizer Grossbanken keine Gelegenheit auslassen, um auf Teufel komm' raus den schnellen Reibach zu machen. Das kann kaum im Interesse des Schweizer Finanzplatzes sein.