Kombinierte UBS macht Privatbanken das Leben schwerer

In den letzten zehn Jahren ist die Zahl der Schweizer Privatbanken auf nurmehr 90 Institute deutlich geschrumpft. Verschwunden sind vor allem kleinere Geldhäuser mit wenigen Milliarden Franken an Kundenvermögen.

Diesem Abwärtstrend haben sich die kleinen Privatbanken im vergangenen Jahr gemäss der jährlichen Untersuchung von KPMG etwas entziehen können. Zu dem Umschwung im 2022 beigetragen haben vor allem die Zinserträge, die mit der Zinswende wieder deutlich üppiger flossen, wie aus dem am Dienstag den Medien vorgestellten Bericht hervorgeht.

Schwachbrüstige Kleine

Dies verschafft den kleinen Banken, deren verwaltete Vermögen unter 10 Milliarden Franken liegen, zwar eine Atempause. Die fundamentalen Probleme bleiben aber ungelöst. Diese Bankgruppe leidet zum einen unter einer ungenügenden Kosten- und Ertragsstruktur, die für etwa die Hälfte der 46 untersuchten Banken zu einer Cost-Income-Ratio (CIR) von 80 Prozent oder höher führt.

Zum andern ist die Kapazität, in neue Technologien zu investieren, bei den Kleinen deutlich geringer als bei den Grossen, wie sich aus den Zahlen herauslesen lässt. Deshalb prophezeien die KPMG-Experten auch ein weiteres Sterben in diesem Bankensegment.

Mittelgrosse in der Klemme

Kaum besser ist die Situation bei den 19 mittelgrossen Banken mit verwalteten Vermögen zwischen 10 und 100 Milliarden Franken. In dieser Gruppe, in der zahlreiche Niederlassungen von ausländischen Banken zu finden sind, stiegen die Erträge im 2022 zwar deutlich. Trotzdem haben viele Banken ihre Kostenseite nicht genügend im Griff, was sich in einer CIR spiegelt, die mehrheitlich im roten Bereich von 80 Prozent oder darüber liegt.

Diese ungenügende Ertragskraft hat gemäss den KPMG-Experten zum einen damit zu tun, dass die mittelgrossen Banken sich weder als reine Nischenplayer hervortun können noch sich Skaleneffekte wie die Grossen zunutze machen können. Mitspielen mag zum andern auch, dass die in ausländische Konzerne eingebetteten Tochtergesellschaften hierzulande ein anderes Ergebnismanagement betreiben.

Grosse auf Wachstumssuche

Auf den ersten Blick schlecht abgeschnitten im KPMG-Vergleich haben die grossen Privatbanken mit Vermögen über 100 Milliarden Franken. Grösster Dämpfer bei ihnen war das Kommissionsgeschäft. Es litt unter anderem darunter, dass vor allem internationale Kunden im vergangenen Jahr Kredite zurückbezahlten und Gelder von ihrer Privatbank abzogen.

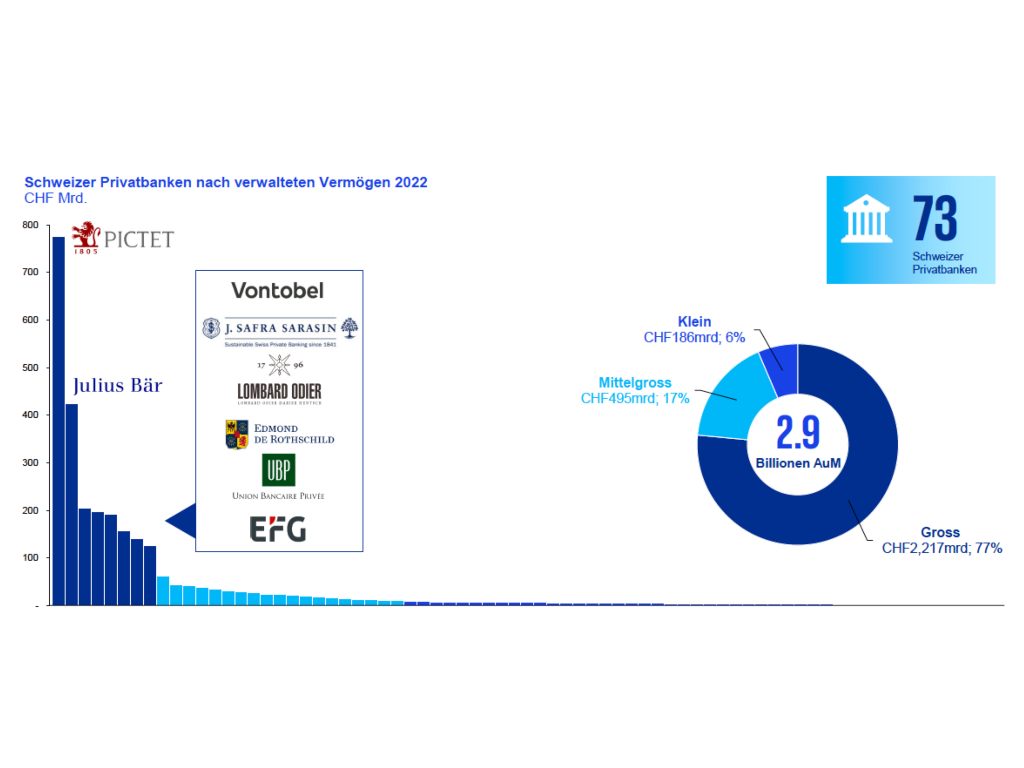

Trotz den im Quervergleich tiefsten Bruttomargen realisierten die sogenannten Big-8 - von Pictet bis EFG – eine im Schnitt um fast 15 Prozent bessere CI-Ratio. Damit kann sich diese Gruppe weniger auf Kostenmanagement konzentrieren, sondern sich auf die Suche nach profitablem Wachstum machen.

Notwendige Zukäufe

Das scheint bisher recht gut funktioniert zu haben, spielen doch die im letzten Jahrzehnt massiv gewachsenen Big 8 (siehe Grafik unten) gemäss den Studienautoren weiterhin in den Top-Ligen der europäischen Banken mit.

(Bild zum Vergrössern anklicken, Quelle: KPMG)

Weitere Wachstumssprünge seien vor allem bei den Grossen jedoch nur über Zukäufe möglich. Diese Akquisitionen blieben im vergangenen Jahr marginal und in diesem Jahr herrsche bisher sogar komplette Funkstille.

Noch kein UBS-Effekt

Der vielzitierte UBS-Effekt hat sich gemäss der Untersuchung im 2022 bei den Schweizer Privatbanken noch nicht manifestiert. Jedenfalls sanken die Nettoneugelder nach dem Rekordjahr von 2021 auf 45 Milliarden Franken, wobei vor allem die grossen Privatbanken betroffen waren.

Das letzte Wort dürfte hier allerdings noch nicht gesprochen sein. Die reiche Kundschaft tendiert dazu, ihren Kundenberatern verzögert nachzufolgen, wenn diese das Pferd wechseln.

Harte Konkurrenz

Der Wachstumsdruck könnte sich für die Schweizer Privatbanken wegen der kombinierten UBS sogar erhöhten, will doch die Grossbank bei den vermögenden Bankkunden zu einem neuen Gradmesser werden.

Nach Ansicht der KPMG-Experten könnte der Bankenkoloss in neue Sphären vorstossen, wenn es ihm gelingt, die von der CS hinzugewonnenen riesigen Vermögenswerte dereinst auf eine einzige integrierte Plattform zu hieven.

Gelittene Reputation

Gemäss den Studienautoren legen die Abzüge von Kundengeldern im 2022 auch die Vermutung nahe, dass die Reputation des Schweizer Finanzplatzes unter dem CS-Debakel gelitten hat.

Ob der Vertrauensverlust anhält, ist allerdings ungewiss. Jedenfalls sei ein Grossteil der Kunden von Schweizer Privatbanken weiterhin bereit, einen Aufpreis für kundenorientierte und verlässliche Bankdienstleistungen auf einem wettbewerbsintensiven Schweizer Finanzplatz zu bezahlen.