UBS steht vor einem Quantensprung im Schweizer Fondsmarkt

Nach einem durchzogenen ersten Halbjahr 2023 bereitet sich die Schweizer Grossbank UBS auf einen Quantensprung im Fondsgeschäft vor. Denn die bisherige Marktführerin in dieser Domaine wird mit der Übernahme der Credit Suisse (CS) ihren Marktanteil massiv ausweiten können, wie die Zahlen der Asset Management Association (AMAS) und von Swiss Fund Data zeigen.

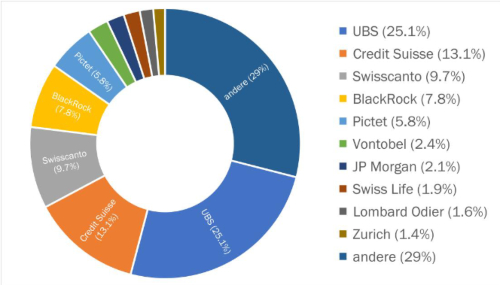

Bereits jetzt bringt es die UBS auf einen Marktanteil von 25,1 Prozent; die bisher zweitplatzierte CS brachte es auf 13,1 Prozent, gefolgt von Swisscanto, der Fondssparte der Zürcher Kantonalbank (ZKB) mit 9,7 Prozent.

Gewinner und Verlierer

(Zum Vergrössern, Grafik anklicken; Quelle: AMAS, SFD)

Wie die Statistik allerdings auch zeigt, sind in den vergangenen Monaten Gelder von der CS zu anderen Asset Managern geflossen. So konnten gegenüber Ende 2022 vor allem Lombard Odier, Blackrock, Pictet und Swisscanto ihren Marktanteil ausbauen, während der Lebensversicherer Swiss Life und die US-Bank J.P. Morgan stagnierten. Gar einen sogar deutlichen Rückgang musste das Investmenthaus Vontobel hinnehmen: Der Marktanteil reduzierte sich auf 2,4 Prozent gegenüber 3 Prozent Ende 2022, wie finews.ch schon früher berichtete.

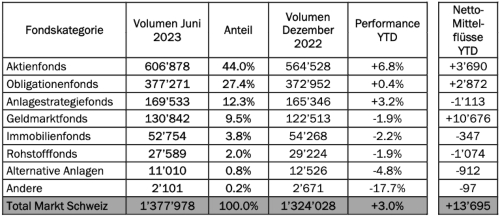

In der Summe konnte sich der Schweizer Fondsmarkt im ersten Halbjahr 2023 wieder etwas erholen, nachdem er 2022 durch die Wirren der Zinswende, der Teuerung und des ausgebrochenen Krieges in der Ukraine rückläufig gewesen war. Per Mitte 2023 stieg das Volumen auf 1,378 Milliarden Franken, was gegenüber Ende 2022 einem Plus von knapp 54 Milliarden Franken entspricht. Die Erholung ist vor allem von Performancegewinnen getragen, wie die AMAS schreibt.

Diese Performancegewinne steuerten 40,3 Milliarden Franken oder 3 Prozent zum Volumenanstieg bei, während sich die Nettoneugeldzuflüsse auf 13,7 Milliarden Franken beliefen, was 1 Prozent entspricht.

Sicherheitsdenken dominiert

(Zum Vergrössern, Grafik anklicken; Quelle: AMAS, SFD)

Die Entwicklung der verschiedenen Assetklassen zeigt ein wechselhaftes Bild respektive die grosse Zurückhaltung der Anlegerinnen und Anleger. Die grössten Zuflüsse verzeichneten – nicht überraschend aufgrund der steigenden Zinsen – die Geldmarktfonds, gefolgt von den Aktien- und den Obligationen-Vehikeln. Alle übrigen Anlageklassen mussten bei den Netto-Mittelzuflüssen Rückgänge hinnehmen, am stärksten die Anlagestrategie-, die Rohstofffonds sowie die Vehikel mit Alternativen Anlagen. Damit offenbart sich eine grosse Risikoaversion unter den Investorinnen und Investoren, die angesichts der anhaltenden Trends respektive deren Ausbleiben im zweiten Halblajr 2023 anhalten dürfte.

«Angesichts der hartnäckigen Inflation und der aufgekommenen Rezessionsängste ist die Zurückhaltung der Anlegerinnen und Anleger nachvollziehbar», sagte Adrian Schatzmann, CEO der AMAS. «Die Zuflüsse in den Geldmarktfonds sind eine Folge der Zinswende und deuten auch darauf hin, dass im Markt das Sicherheitsdenken weiterhin dominiert.»