Die Bereinigung im Wealth Management erreicht eine neue Stufe

Im Schweizer Private Banking war die Konsolidierung das alles übergreifende Thema 2013 – aber nicht nur hier. Offenbar befindet sich die Branche weltweit in einem klaren Umbau-Prozess. Neue Daten von Scorpio Partnership, einer britischen Beratungsfirma für die Wealth-Management-Industrie, belegen einen deutlichen Anstieg bei Fusionen und Übernahmen.

Konkret: Insgesamt wechselten im laufenden Jahr rund 675 Milliarden Franken an Assets under Management durch M&A-Deals von einem Haus zum andern.

«Fever Pitch»

Dass die Branchenbereinigung damit einen regelrechten Schub hatte – «a fever pitch», wie die Briten von Scorpio formulieren –, zeigt sich an einer anderen Zahl: Die 675 Milliarden von 2013 entsprechen 43 Prozent der gesamten Summe, die in allen Jahren seit 2008 betroffen war.

Insgesamt gab es im laufenden Jahr gut 60 Transaktionen im Wealth Management und Private Banking – wobei Grossbritannien das aktivste Land war: 25 M&A-Deals wurden dort 2013 registriert.

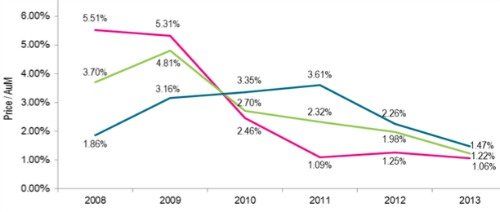

Auf der anderen Seite sanken die Preise. Laut den Daten von Scorpio wurden im Schnitt noch 1,22 Prozent der verwalteten Vermögen bei einer Übernahme bezahlt – macht rund 61 Millionen für 5 Milliarden an AuM oder 12 Millionen für 1 Milliarde.

Dies entspricht geradewegs eine Drittelung gegenüber dem Stand vor der grossen Krise. Konkret: 2008 war bei Übernahmen noch 3,7 Prozent bezahlt worden.

Blau: Bezahlte Preise pro AuM international, ohne GB — Rot: Preise pro AuM in Grossbritannien — Grün: Preise pro AuM, Durchschnitt.

«Die meisten Deals zielen offenbar darauf ab, Skaleneffekte zu erzielen, was dazu führt, dass die Kosten für viele Beteiligte steigen», sagt Sebastian Dovey, Managing Partner von Scorpio Partnership. «Zugleich sind die Einnahmen immer noch unter Druck. Während die Werte auf neue Rekordwerte fielen, sahen wir mehr Private-Equity-Firmen, die sich im Markt aktiv beteiligten.»

Dovey erwartet, dass das M&A-Geschäft im Vermögensverwaltungs-Sektor auch 2014 ähnlich lebhaft bleiben wird. Andererseits schätzt er, dass mit den 1,22 Prozent langsam der Tiefpunkt erreicht sein könnte – und dass bei einigen Deals mit höherer Qualität durchaus eine Prämie drinliegt.

Schwergewichtige Schweizer

Erwähnt sei, dass die Integration des internationalen Merrill-Lynch-Wealth-Management durch Julius Bär hier eine besondere Rolle spielte: Mit 72 Milliarden Franken an verwalteten Vermögen machte dieser Deal schon über 10 Prozent der Gesamtsumme aus.

Aus Schweizer Sicht grosse Brocken bildeten zudem:

- die Übernahme des EMEA-Private-Banking von Morgan Stanley durch Credit Suisse (rund 11 Milliarden Franken an AuM);

- andererseits der Teilverkauf des CS-Privatkundengeschäfts in Deutschland an die Bethmann Bank (rund 12 Milliarden Franken an AuM).

- Ferner die Übernahme des internationalen Private-Banking-Geschäfts der Lloyds Banking Group durch UBP (rund 10 Milliarden Franken an AuM).

Auf der anderen Seite bestätigen die Schwierigkeiten, welche Generali seit einem Jahr beim Versuch hat, die BSI zu verkaufen, dass die Käufer im Markt derzeit eine stärkere Position haben.