Das Schweizer Private Banking hat sich von den Schlägen der letzten Jahre etwas erholt und ist wieder profitabler geworden. Doch kein Grund, bequem zu werden: Die Kosten-Ertrags-Verhältnisse sind noch immer zu hoch.

Die Entwicklung der Cost/Income-Ratio bei Notenstein zeugt vom Tribut, den die Privatbank ihrem Wachstumskurs zollt. Ein Wert von über 80 Prozent gilt in der Branche als Obergrenze, um ein Geschäft nachhaltig entwickeln zu können. Jener der Notenstein sprang auf über 90 Prozent.

Nun hat CEO Adrian Künzle einen Sparkurs verordnet, allerdings: Der Expansionskurs wird dennoch aufrechterhalten, wie finews.ch kürzlich berichtet hat.

Die Mission der Bank Notenstein gilt im Prinzip für das gesamte Private Banking in der Schweiz und in Liechtenstein: Der anhaltende Kostendruck muss genauso gemanagt werden wie die Notwendigkeit, die bestehenden Geschäftsmodelle zu erneuern und die Basis der verwalteten Vermögen auszuweiten.

Insgesamt gelingt dies den Schweizer wie auch den Liechtensteiner Anbietern mehr schlecht als recht. Dies zeigt sich an der Entwicklung der Cost/Income-Ratios der grossen Player, die finews.ch über fünf Jahre hinweg verglichen hat.

Von 60 auf 76 Prozent in fünf Jahren

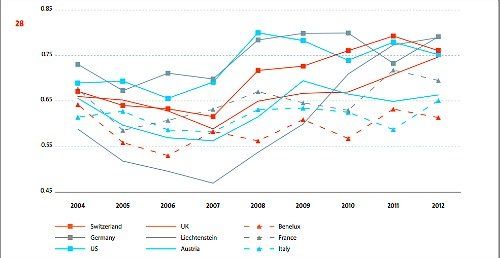

Der langfristige Trend zeigt eine eindeutige Zunahme der Cost/Income-Ratios. Sprich: Die Profitabilität im Private Banking und Wealth Management bröckelt. 2007 lag die durchschnittliche Cost/Income-Ratio im Schweizer Private Banking leicht über 60 Prozent, Ende 2012 bei 76 Prozent, wie die Privat-Banken-Studie der Universität Zürich zeigt.

Cost/Income-Ratios, internationaler Vergleich

Das Ende des Geschäftsmodells mit unversteuerten Vermögen, das Ende der Retrozessionen, das Ende der klassischen Vertrauensbeziehung zwischen Bank und Kunde, die tiefen Zinsen, das Misstrauen gegenüber den Finanzmärkten – die Kombination dieser Faktoren liess die Einnahmen sinken. Währenddessen sind es vor allem IT und Compliance, welche auf der Kostenseite an der Profitabilität nagen.

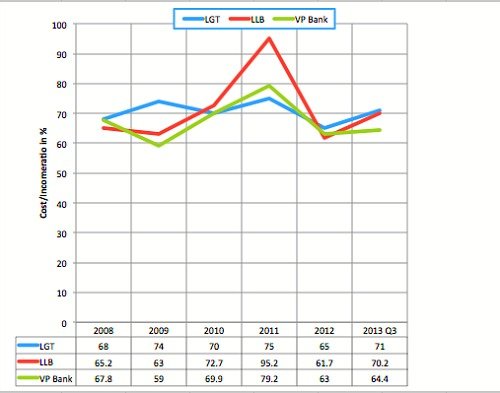

Liechtenstein unter Zugzwang

Immerhin: Vom Höchst im Jahr 2011 bei 79 Prozent gelang den Schweizer Banken eine Senkung der Cost/Income-Ratio auf 76 Prozent. Dies liegt aber vor allem an den höheren Einnahmen dank der besseren Marktverhältnisse. Den Liechtensteiner Banken gelang dies gesamthaft weniger gut.

Die Entwicklungen bei der VP Bank – und noch stärker bei der LLB – zeigen aber, dass reagiert wurde. Letztere schloss ihre Schweizer Tochtergesellschaft und wird bis 2015 einen Viertel ihres Personals abbauen. Auch die VP Bank baute Stellen ab. Allerdings zeigt sich, dass sich bereits 2013 die Verhältnisse wieder verschlechtert haben.

Cost/Income-Ratios, Liechtenstein

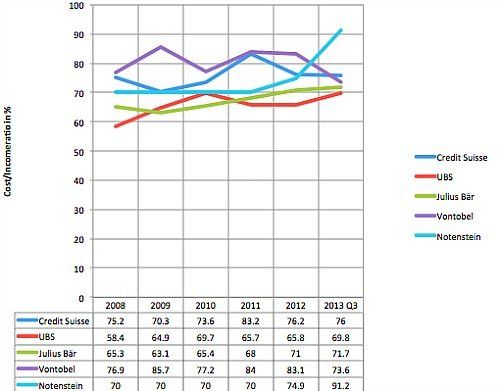

Vontobel deutet eine Wende an

In der Schweiz zeigen Credit Suisse und Vontobel ähnliche Ausschläge. 2011 lagen die Cost/Income-Ratios auf Höchstwerten, nachdem der Regulierungsdruck eingesetzt hatte, das Kundengeschäft sich aber zäh entwickelt hatte.

Im Private Banking deutete Vontobel 2013 eine Wende an: Die Bank bündelte beispielsweise ihre Expertise in der Beratung reicher Kunden, was sich bereits im Halbjahresergebnis positiv zeigte. Auch bei der Credit Suisse manifestierte sich der Radikalumbau unter der Ägide von Co-Private-Banking-Chef Hans-Ulrich Meister einer leicht verbesserten Cost/Income-Ratio.

Cost/Income-Ratios, Schweiz

Hingegen zeigt der Wert bei Julius Bär eine stetige Verschlechterung. Die Integration der Merrill-Lynch-Teile wird diesen Trend nicht brechen. Das Gegenteil wird zunächst wohl der Fall sein. Insofern ist die Mission von Julius Bär ähnlich wie jene der Notenstein: Die Erhöhung der verwalteten Vermögen bei effizienteren Strukturen sollen das Kosten/Ertragsverhältnis ins Lot bringen.

Beim Stellenabbau hört es nicht auf

Von Werten um die 60 Prozent sind allerdings alle Player weit entfernt. Um wieder in diese Regionen zu gelangen, ist bei den Banken mehr gefragt als Kostensenkungen durch Stellenabbau. Dort wird die Zitrone bald ausgepresst sein.

Die Banken streben eine Steigerung der Einnahmen aus dem Beratungsgeschäft an. Qualifiziertes Personal ist dazu ein Schlüssel.

Gleichzeitig müssen sie effizienter werden, wie KPMG in ihrer jüngsten Private-Banking-Studie feststellt: Service-Dienstleistungen zentralisieren, Prozesse digitalisieren, Strukturen vereinfachen – das sind hier die Hauptaufgaben. Im Personalbereich wird es künftig weniger um den Abbau von Stellen gehen: Die nächste Sparwelle wird die Saläre betreffen. Das Lohnniveau im Schweizer Private Banking dürfte sinken.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.7%

-

Nein, man hätte die Credit Suisse abwickeln sollen.19.13%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.27.74%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.2%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.22%