Viele Banken reagieren auf den Klimawandel und soziale Probleme mit nachhaltigen Anlageprodukten. Eine Studie zeigt eindrücklich, warum viele Private-Banking-Kunden diese Produkte links liegen lassen.

Eline Hauser, Marketing Manager, LGT

Das Thema Nachhaltigkeit ist in aller Munde. Auch Banken haben ihr Produktangebot in dem Bereich verstärkt ausgebaut in den letzten Jahren.

Trotzdem investieren nur wenige Private-Banking-Kunden in nachhaltige Anlagen, wie der LGT Private Banking Report zeigt. Und dies, obwohl sich eine Investition in solche Produkte sehr wohl lohnen kann.

Vorurteil der tiefen Rendite

Durchschnittlich waren Anfang 2020 nur 5 Prozent des gesamten Anlagevermögens bei Schweizer, österreichischen und deutschen Private-Banking Kunden nachhaltig investiert. Rund ein Drittel der Anleger gibt zudem an, gar keine nachhaltigen Anlagen zu besitzen.

Und das Erstaunlichste: Seit 2016 haben sich diese Zahlen kaum verändert. Weshalb scheuen vermögende Kunden nachhaltige Anlagestrategien?

Gemäss der Studie sind die Renditeerwartungen einer der Gründe: Rund 30 Prozent der Private-Banking-Kunden schätzen die Rendite von nachhaltigen Anlagen im Gegensatz zu traditionellen Anlagen tiefer ein. Und lediglich rund 5 Prozent der Befragten denken, dass die Rendite von nachhaltigen Anlagen vergleichsweise höher ist.

«Es scheint als wäre es uns Banken noch nicht wirklich gelungen, den Anlegern fundierte Informationen zur nachhaltigen Geldanlage zu vermitteln. Tiefe Renditeerwartungen sind ein hartnäckiges Vorurteil gegenüber diesen Anlagen; entsprechende Information könnte die Wahrnehmung der Kunden verbessern», sagt Heinrich Henckel, CEO der LGT Bank Schweiz.

Es hapert nicht am Interesse, sondern am Angebot

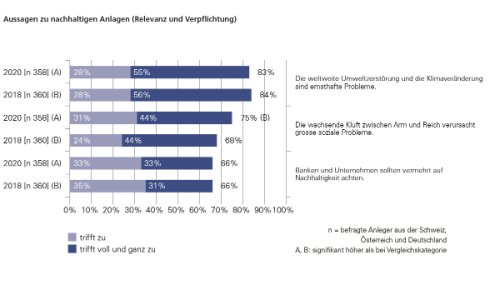

Trotz der Renditevorbehalte ist bei den Private-Banking-Kunden das Nachhaltigkeitsbewusstsein hoch und das Interesse an nachhaltigen Anlagen grundsätzlich vorhanden: 83 Prozent der Befragten geben an, dass die Umweltzerstörung und die Klimaveränderung ernsthafte Probleme seien und 75 Prozent, dass die Kluft zwischen Arm und Reich grosse soziale Probleme verursache (vgl. Abbildung 1).

(Die Anleger betrachten die Umweltzerstörung und Klimaveränderung (83 Prozent) sowie die wachsende Kluft zwischen Arm und Reich (75 Prozent) als problematisch. Dass Banken und Unternehmen vermehrt auf Nachhaltigkeit achten sollen, dem stimmen sie vergleichsweise weniger stark zu (66 Prozent).

Immerhin rund die Hälfte der vermögenden Anleger ist der Meinung, dass ihre Bank unbedingt ein Angebot im Bereich Nachhaltigkeit haben sollte. Dass Banken und Unternehmen vermehrt auf Nachhaltigkeit achten sollten, dem wird mit 66 Prozent zugestimmt. Der Preis scheint kein wichtiges Argument: Lediglich 17 Prozent der Private-Banking-Kunden denken, dass nachhaltige Anlagen im Gegensatz zu anderen Anlageprodukten zu teuer sind.

Das eigentliche Problem liegt darin, dass nur gut die Hälfte der Anleger glaubt, dass nachhaltige Vermögensanlagen wirklich dabei helfen würden, ethische Standards in der Wirtschaft durchzusetzen, soziale Bedingungen zu verbessern oder einen entscheidenden Beitrag zum Umwelt- und Klimaschutz leisten.

Banken sind mitverantwortlich

Diese Ansichten dürfte auf das fehlende Wissen über die Auswirkungen nachhaltiger Anlagen zurückzuführen sein und hierfür scheinen die Banken mitverantwortlich zu sein: Lediglich einem Drittel der Anleger wurde vom Bankberater nachhaltige Anlagen empfohlen und nur ein Fünftel kennt sich damit gut aus.

Es scheint also, dass nicht fehlendes Interesse daran schuld ist, dass die Anleger nicht nachhaltiger investiert sind, sondern mangelhafte Informationen über entsprechende Produkte von Seiten der Banken.

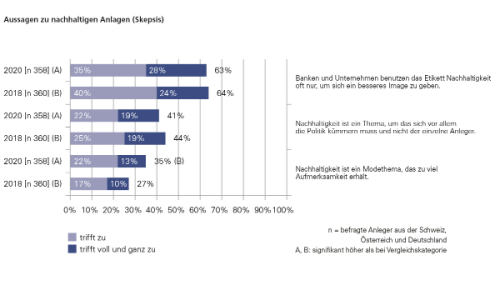

Folgerichtig ist auch die Glaubwürdigkeit der Banken in diesem Bereich tief: 63 Prozent der Befragten sind nämlich der Ansicht, dass Banken das Etikett Nachhaltigkeit nur benutzen, um sich ein besseres Image zu verschaffen. Vermögende Anleger fassen das Thema Nachhaltigkeit bei Banken als leere Worte auf, denen keine Taten folgen (vgl. Abbildung 2).

(Private-Banking-Kunden sind vermehrt der Meinung, dass Banken und Unternehmen das Etikett Nachhaltigkeit benutzen, um ihr Image zu verbessern (63 Prozent). Weniger häufig nehmen die Befragten an, dass sich vor allem die Politik um Nachhaltigkeit kümmern soll (41 Prozent) und dass es ein Modethema ist, das zu viel Aufmerksamkeit erhält (35 Prozent).

«Die Banken müssen mehr daran arbeiten, um bei ihren Kunden ein Umdenken zu bewirken. Bei der LGT haben wir in den letzten Jahren viel Zeit und Ressourcen in die Entwicklung von transparenten nachhaltigen Anlagemöglichkeiten investiert, die sehr erfolgreich sind. Nun müssen wir diese auch an den Anleger und die Anlegerin bringen», so Henckel.

Anhaltende Skepsis – vor allem bei Männern

Dass auf die Banken keine einfache Aufgabe wartet, zeigen weitere Erkenntnisse der Studie: 41 Prozent der Befragten Bankkunden denken nämlich, dass Nachhaltigkeit ein Thema ist, um das sich vor allem die Politik kümmern muss und nicht der einzelne Anleger.

Und 35 Prozent der Befragten halten Nachhaltigkeit für ein Modethema, das zu viel Aufmerksamkeit erhält (2018: 27 Prozent).

Ein Lichtblick sind die weiblichen Anleger: Sie sind gegenüber nachhaltigen Anlagen insgesamt positiver eingestellt als Männer – und betrachten diese signifikant häufiger als wichtiges Thema, um das sich auch Banken und Unternehmen kümmern sollten (mittlere Zustimmung: 8.1 vs. 7.5 bei Männern).

Frauen sind auch vermehrt von der Wirksamkeit der eigenen Vermögensanlagen überzeugt (6.8 vs. 5.9 bei Männern) und betrachten sie weniger oft als Modethema, das sie nicht betrifft (5.3 vs. 5.7 bei Männern). Es überrascht demnach auch nicht, dass Frauen vermehrt in nachhaltige Anlagen investiert sind – 10 Prozent der Private-Banking-Kundinnen sind mit 50 Prozent oder mehr ihres Anlagevermögens nachhaltig investiert. Das ist immer noch nicht viel – aber doch mehr als bei Männern, bei denen es nur 6 Prozent sind.

Im Rahmen des LGT Private Banking Reports führte die Abteilung für Asset Management der Johannes Kepler Universität Linz unter Leitung von Finanzprofessor Teodoro D. Cocca im Januar und Februar 2020 die seit 2010 sechste Befragung zum Anlageverhalten von Private-Banking-Kunden in Deutschland, Österreich und der Schweiz durch. Insgesamt wurden 358 Personen befragt. Zentrales Kriterium für die Teilnahme an der Befragung war das frei verfügbare Anlagevermögen: in Deutschland und Österreich mehr als 500'000 Euro und in der Schweiz mehr als 900'000 Franken. Aufgrund der Auswirkungen der Corona-Pandemie auf die Finanzmärkte wurde im April 2020 eine Anschlussbefragung mit den bereits im Januar durch das LINK Institut befragten Private-Banking-Kunden in der Schweiz durchgeführt.

Abbildung 1:

Abbildung 2: