Kleine Privatbanken: Niemand will sie

Das Jahr 2020 war auch im Bereich der Privatbanken geprägt von Covid-19. Dank der raschen Erholung der Finanzmärkte konnten viele Institute ihre verwalteten Vermögen (Assets under Management, AuM) allerdings um 2,8 Prozent erhöhen und sich so im Gegensatz zu anderen Branchen relativ schnell vom Pandemieschock erholen.

Dies zeigt das «Private Banking Market Update 2021», das die Beratungsgesellschaft PwC Schweiz am Mittwoch veröffenltichte. Die Entwicklung ist allerdings differenziert zu betrachten.

Geldabflüsse bei Kleinbanken

Obwohl Geschäftsreisen und persönliche Kundenbesuche fast vollständig wegfielen, konnten die Schweizer Privatbanken 2020 einen Netto-Neugeld-Zufluss von 3,1 Prozent verbuchen – den höchsten Zuwachs seit mehr als einem Jahrzehnt. Insbesondere die beiden Grossbanken schafften in den vergangenen fünf Jahren von -1,1 Prozent auf +3,4 Prozent eine Trendwende.

Dies lag einerseits an ihrer globalen Präsenz in wachstumsstarken Märkten wie Lateinamerika oder dem Nahen Osten, andererseits vertrauten Kunden in Krisenzeiten grösseren Banken aufgrund ihrer finanziellen Stabilität mehr Geld an.

Zudem verfügen grosse Banken über mehr technologische Ressourcen, um sich an die veränderten Bedingungen anzupassen. Diese Aspekte dürften auch der Grund dafür gewesen sein, dass kleinere Banken 2020 zum ersten Mal seit fünf Jahren einen Netto-Geldabfluss (-2,8%) verzeichneten. Diese Entwicklung dürfte auch in Zukunft anhalten, schreiben die Autoren der PwC-Studie.

Hohe Kosten

«Wir gehen davon aus, dass die Netto-Kommissionseinnahmen in den nächsten Jahren aufgrund des harten Wettbewerbs unter den Schweizer Privatbanken weiter sinken werden und die Netto-Zinsmarge auf ihrem niedrigen Niveau bleiben wird», erklärt Martin Schilling, Leiter Asset & Wealth Management und FS-Deals bei PwC Schweiz.

Der anhaltende Margendruck im Privatbanken-Sektor setzt allerdings die gesamte Branche unter Druck und führte 2020 zu einer rekordtiefen Betriebsertrags-Marge von 82 Basispunkten (BP). Die schwachen Netto-Zinserträge beeinflussten auch die Cost-Income-Ratio (CIR), also das Verhältnis von Kosten und Ertrag; dies war vorwiegend bei den Grossbanken der Fall, was den Gesamtmedian der CIR auf 85 Prozent steigen liess.

Mehr M&A-Transaktionen erwartet

Trotz der relativ hohen CIR betreiben die Schweizer Privatbanken ein bilanzschonendes Geschäft, bei dem die Kundenvermögen ausserhalb der Bilanz gehalten werden. Dies führt zu niedrigeren risikogewichteten Aktiva und damit zu einer höheren Rendite auf das erforderliche Eigenkapital (RORE). Doch während grosse und mittlere Banken ihre Kapitalkosten weiterhin auf RORE-Basis decken können, vernichten kleine Banken kontinuierlich Shareholder Value.

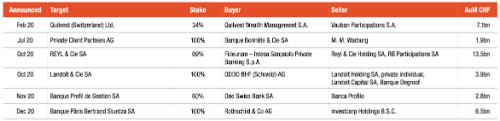

Als Folge davon erhöht sich der Konsolidierungsdruck in diesem Segment. Dennoch haben sich im gesamten Privatbanken-Sektor die M&A-Aktivitäten leicht verlangsamt. Im vergangenen Jahr fanden nur sechs Transaktionen statt, wobei mittelgrosse Banken mit mehr als zwei Milliarden Franken im Fokus der Käufer standen (vgl. nachstehende Tabelle).

(Zum Vergrössern Tabelle einfach anklicken)

Da kleine Banken aber weiterhin unter Druck stehen, rentabel zu sein, werden die Transaktionen in diesem Bereich voraussichtlich noch zunehmen, folgern die Autoren der Studie.

Daten von 82 Banken

Das «Private Banking Market Update 2021» wurde dieses Jahr zum achten Mal von PwC Schweiz erstellt. Insgesamt 82 Privatbanken in der Schweiz sowie sechs Transaktionen wurden auf 75 KPIs hin untersucht. Mit den gesammelten Daten aus 16 Jahren liefert das Update eine Übersicht über die aktuelle Situation des Schweizer Privatbanken-Sektors.