Das waren die grössten M&A-Deals mit Schweizer Beteiligung

Die Anzahl der Fusionen und Übernahmen mit Schweizer Beteiligung hat 2022 mit 647 Deals ein neues Rekordhoch erreicht. Das Volumen erreichte dabei 138,5 Milliarden Dollar, wie es in einer Studie des Beratungsunternehmens KPMG vom Mittwoch heisst.

Damit wurde das Vorjahr mit 604 Transaktionen deutlich überholt, jedoch das Volumen von knapp 170 Milliarden Dollar nicht erreicht.

«Die rege Aktivität auf dem Schweizer M&A-Markt zeigt, dass Fusionen und Übernahmen nachhaltig ein integraler Bestandteil vieler wachstumsorientierter Unternehmensstrategien sind», sagt Timo Knak, bei KPMG-Leiter des Bereichs M&A. «Die Tatsache, dass Private Equity-Gesellschaften wiederum an rund einem Drittel aller Deals beteiligt sind, ist zudem Zeichen einer soliden Kapitalverfügbarkeit am Markt.»

Positive Investorenstimmung

Auch für das laufende Jahr rechnet er mit hoher Aktivität. «Die Investorenstimmung ist trotz anhaltender Lieferkettenproblemen, Ukrainekrieg sowie steigender Zinsen nach wie vor durchaus positiv.»

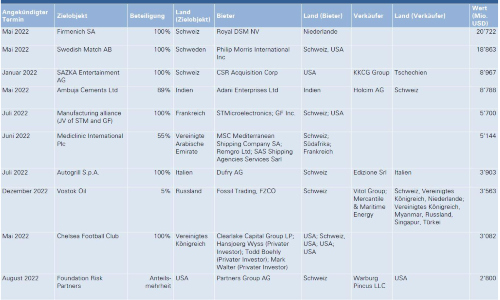

Knapp 60 Prozent des Gesamtvolumens entfielen auf die zehn grössten Deals (siehe Grafik). Die Übernahme des Duftstoffherstellers Firmenich durch die niederländische Royal DSM hatte einen Wert von knapp 21 Milliarden Dollar. Mit einem Transaktionsvolumen rund 19 Milliarden Dollar folgt der Kauf der schwedischen Streichholz- und Tabakproduzentin Swedish Match durch den Tabakkonzern Philip Morris International. Der Kauf der Schweizer SAZKA Entertainment durch die tschechische CSR Acquisition Corp kam auf knapp 9 Milliarden Dollar und der Verkauf der indischen Ambuja Cements durch Holcim auf 8,8 Milliarden Dollar.

ESG Due Dilligence als Preisfaktor

Das Beratungsunternehmen hat sich in einer Umfrage unter Dealmakern zudem mit der Frage beschäftigt, inwieweit und auf welche Art ESG-Kriterien in die Due Dilligence eingebunden werden. Demnach lassen 82 Prozent der Befragten Nachhaltigkeitsüberlegungen bei Fusionen und Übernahmen einfliessen. Aktuell würden bereits 40 Prozent der Befragten regelmässig eine ESG Due Diligence-Prüfung durchführen, verglichen mit 28 Prozent, die gänzlich darauf verzichten. Die Berater schätzen, dass dieser Wert in Zukunft deutlich sinken wird. Laut Umfrage kann die Erfüllung von ESG-Kriterien auch Auswirkungen auf den Preis haben und Käufer seien bereit, dafür einen Aufschlag zu zahlen.