Der neue Bizeps der Banken

Acht Jahre nach der Finanzkrise schwingt das Pendel zurück. Weltweit wehren sich die Banken immer lauter gegen neue Eigenkapital-Regeln. Was von dem Phänomen zu halten ist.

Für den Grossbankenvertreter, der einem in einer Bar nahe dem Zürcher Paradeplatz zufällig über den Weg läuft, gibt es nur ein Thema: Die abermals verschärften Eigenkapitalregeln kämen einem «Wachstumsverbot» gleich, ereifert er sich über seinen Espresso hinweg.

Das Wachstumsverbot – es findet sich in der Stellungnahme der Schweizerischen Bankiervereinigung (SBVg) zur vom Schweizer Bundesrat geforderten Anpassungen der Eigenkapital-Bestimmungen. Und es ist nachzulesen in der «NZZ», die der von den Grossbanken empfundenen «de-facto-Grössenlimite» in einem Artikel nochmals viel Platz einräumt.

Erstarkte Lobby

Das alles lässt vermuten, dass das Swiss Banking – und allen voran die UBS und die Credit Suisse (CS) – keineswegs gewillt sind, die neuen Eckpunkte fürs Eigenkapital stillschweigend hinzunehmen. Das deckt sich mit einer weltweit entbrannten Diskussion um Banken-Regeln, die sich an einer pointierten Stellungnahme eines amerikanischen Notenbankers entzündete und nun immer grössere Kreise zieht.

Das Gefühl macht sich breit: Acht Jahre nach der Finanzkrise scheint die Banken-Lobby wieder stark genug zu sein, um den «Too-big-to-fail»-Regeln zur Verhinderung von neuerlichen Systemkrisen in aller Öffentlichkeit zu widersprechen.

Rundumschlag des Notenbankers

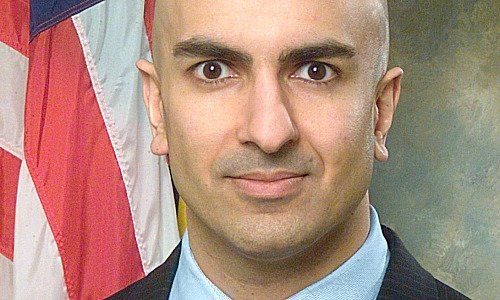

Das jedenfalls fürchtet Neel Kashkari, seines Zeichens Präsident der Federal Reserve Bank von Minneapolis (Bild unten). In einer bereits legendär gewordenen Rede mit dem Titel «Ending Too-big-to-fail» blickt er auf all die Zeit zurück, die er seit 2008 mit der Regulierung von Banken zugebracht hat.

Er stellt darin erstens fest, wie erbittert die Banken-Lobby jeglichen tiefgreifenden Wandel bekämpft. Zweitens tritt er den Argumenten entgegen, welche die Banken gerne ins Feld führen – auch jenem, dass Grössenbeschränkungen nur der ausländischen Konkurrenz helfen.

«Wenn andere Staaten ihr Finanzsystem extremen Risiken aussetzen möchten, können wir sie nicht aufhalten – aber es besteht kein Grund, das selber zu tun», findet Kashkari, der vor der Finanzkrise während vier Jahren für die Investmentbank Goldman Sachs gearbeitet hat.

Schliesslich kommt der jetzige Notenbanker zu seinen eigenen Forderungen: Den Banken sei noch viel mehr Eigenkapital aufzuzwingen, sie sollten in Teile zerlegt und ihre Fremdkapital-Hebel besteuert werden.

Kritik an Grundwerten

Erwartungsgemäss hat Kashkari damit einen Proteststurm unter den Banken ausgelöst. Er rückte damit unversehens einen Kampf ins Licht, der hinter den Kulissen immer verbissener geführt wird. «Die Banken mögen Regeln – wenn sie diese selber wieder verändern können», brachte die Agentur «Bloomberg» die Vorgänge in den USA jüngst auf den Punkt.

Derweil zeigt in Deutschland eine neue Studie, dass mittlerweile selbst etablierte Eckpfeiler der Eigenkapital-Regeln zur Diskussion stehen. Die am Institut für Bankwirtschaft und Bankrecht an der Universität Köln verfasste Arbeit kommt nämlich zum Schluss, dass das Konzept der Leverage Ratio (vereinfacht: Eigenmittel im Verhältnis zur Bilanzsumme) zur Berechnung der Banken-Kapitalisierung Fehlanreize setze, ja sogar Risiken noch verstärke.

Grundsatzkritik im Auftrag

Tatsächlich vertrauen die Banken-Aufseher mit der Leverage Ratio auf ein zuweilen krudes Instrument. Dennoch muss bei der Kölner Grundsatzkritik zumindest etwas stutzig machen: beauftragt wurde sie von der Deutschen Kreditwirtschaft.

Auch in der Schweiz ist es die Leverage Ratio, an dem sich nun der Zorn zumindest der Grossbanken entzündet. Bis 2019 müssen UBS und CS eine Eigenmittelquote von 5 Prozent erreichen; zudem soll die Zusatzvorgabe für Krisen-Wandlungskapital von 3 auf 3,75 Prozent erhöht werden.

Massives Geschenk

Ebenso enthält der Verordnungs-Vorschlag progressive Eigenmittelvorgaben. Diese fordern von den Grossbanken schneller mehr Eigenkapital, wenn sie über eine Bilanzsummen-Grenze von 1050 Milliarden Franken hinaus wachsen. Genau das schimpft die hiesige Banken-Lobby ein Wachstumsverbot.

Gerne verschwiegen wird von dieser Seite, dass die bundesrätlichen Anpassungen der Too-big-to-fail-Regeln auch ein massives Geschenk enthalten. Bis 2019 zählen eigentlich disqualifizierte Pflichtwandel-Anleihen nicht nur weiter, sondern dürfen gar wie Instrumente der höchsten Qualität verrechnet werden. Dabei geht es um enorme Summen, wie finews.ch berichtete.

Gefangene Pendler

Das alles zeigt, dass das Pendel acht Jahre nach der Finanzkrise allmählich zurückzuschwingen scheint. Nachdem die Bankenaufseher brachial auf damalige Verfehlungen des Banksystems reagierten, wagt es die Branche inzwischen wieder, schärferen Regeln vehement entgegenzutreten. Das birgt die Gefahr, das Regulator und Regulierte noch auf Jahre hinaus in dieser Pendelbewegung gefangen bleiben – anstatt gemeinsam eine sinnvolle Postkrisen-Strategie anzupacken.

Angesichts der Risiken, die von Zinswende, dem Strukturwandel und neuerdings von faulen Krediten drohen, wäre genau das eine dringende Notwendigkeit.