Rechtsrisiken: Der UBS und Credit Suisse droht ein dickes Ende

Die Ernte des ersten Jahresviertels hat es sowohl bei der UBS wie auch bei der Credit Suisse (CS) gründlich verhagelt. Schuld daran waren bei beiden Schweizer Grossbanken für einmal nicht Bussen und Prozesskosten, sondern die schwierigen Märkte sowie die Unlust der Kundschaft.

Doch die in den Hintergrund geratenen Rechtsrisiken könnten schon bald wieder für Schlagzeilen sorgen. Das jedenfalls erwartet Jeremy Sigee,der mit seinem Team bei der britischen Bank Barclays zu den einflussreichsten Banken-Analysten der Welt zählt.

Zu mehr Eigenkapital gezwungen

Sigee blickt in einer neuen Studie nach vorn und zwar bis ins Jahr 2018 – dasselbe Jahr übrigens, auf das CS-Chef Tidjane Thiam sein Dreijahres-Ziel einer Verdoppelung des Vorsteuergewinns von 2014 gesetzt hat. Glaubt man dem Barclays-Mann, ist dieses Ziel auf Grund drohender Rechtsrisiken nun noch ein Stück unsicherer geworden.

Mehr noch: Barclays-Analyst Sigee befürchtet, dass die CS gar gezwungen werden könnte, erneut Kapital aufzunehmen.

Rote Köpfe an der Börse

Das Analyse-Papier sorgt unter Börsianern bereits für allerhand Unruhe. Es «brodelt bei der CS», stellt etwa die Anlage-Publikation «Finanztrends» fest; die Aktie der Grossbank machte am Donnerstag denn auch das Schlusslicht im Schweizer Leitindex SMI.

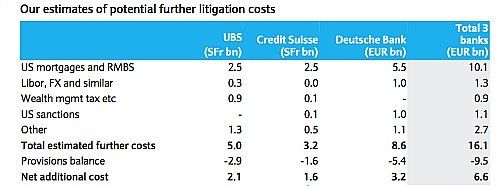

Konkret rechnet Sigee damit, dass die Rechtskosten vor allem im Bereich Investmentbanking für die UBS und die CS (und auch die Deutsche Bank) in den nächsten Jahren noch deutlich steigen werden. Allein die Aufwendungen rund um die in der Finanzkrise toxisch gewordenen hypothekenbesicherten Papiere (RMBS) könnten für die Schweizer Grossbanken je noch 2 Milliarden Dollar betragen, so der Chefanalyst.

Jetzt zählt das Polster

Ingesamt erwartet er bei der UBS neue Rechtskosten von 5 Milliarden Franken für Bussen und Einigungen (siehe Tabelle unten). Bei der CS rechnet Sigee mit 3,2 Milliarden Franken an Zusatzkosten. Wird das mit den vorhandenen Rückstellungen verrechnet, schmilzt der Abstand gemäss der Barclays-Rechnung bereits. Dann drohen der UBS noch neue Rechtskosten von 2,1 Milliarden Franken, der Erzrivalin CS rund 1,6 Milliarden Franken.

Damit wird rasch klar: In den nächsten Jahren wird alles vom «Polster» abhängen. Angesichts der bereits soliden Kapitalisierung und der starken Ertragskraft könne die UBS «sehr gut» mit den erwarteten Rechtskosten kutschieren, findet Barclays.

Der Manövrierraum schwindet

Ziemlich anders sieht es nach Meinung Sigees bei der CS aus. Der zweitgrössten Schweizer Bank fehlten rund 5 Milliarden Franken zu ihren Eigenkapital-Zielen, sagt der Fachmann. Ausserdem seien die Erträge unter Druck. «Der Bank bleibt sehr wenig Manövrierraum», stellt Sigee lakonisch fest. Aus seiner Sicht hat das eine Herabstufung für die CS-Aktie und eine Kaufempfehlung für die Namen der UBS zur Folge.

Wie wenig Reserven blieben, liess auch der CS-CEO Thiam durchblicken, als er letzten März verstärkte Sparanstrengungen ankündigte. Dazu opferte er 2'000 weitere Stellen und fuhr die Investitionen, welche die Bank fürs Wachstum braucht, um eine halbe Milliarde Franken zurück.

Schrecken ohne Ende?

Sigees Fazit: Für die CS und die Deutsche Bank, die sich mitten in einer schmerzhaften Restrukturierung weg vom volatilen Investementbanking und hin zur Vermögensverwaltung befinden, macht dies den Turnaround noch schwieriger – und länger.

Anlässlich der Abschreiber in der Investmentbank hatte CS-Chef Thiam das Sprichwort bemüht, dass ein Ende mit Schrecken besser sei als Schrecken ohne Ende. Nun scheint der Schrecken für die Grossbank allerdings länger anzuhalten als ursprünglich erwartet.