Der Verkauf des Fondshauses Swisscanto an die Zürcher Kantonalbank spiegelt den Zustand des Asset Managements in der Schweiz. Die unangenehme Wahrheit ist: Auch Grösse ist keine Garantie für den Erfolg.

Es ist ein Deal, der mit seiner Grösse imponiert – und seiner Komplexität. Mit dem Kauf des Fondshauses Swisscanto steigert die Zürcher Kantonalbank (ZKB) ihre verwalteten Kundenvermögen auf einen Schlag um 53 Milliarden Franken. Dafür zahlt sie den 23 anderen Eignern des Asset Managers – den übrigen Schweizer Staatsbanken – 360 Millionen Franken in bar, zuzüglich einer variablen Komponente, die bis 2018 läuft.

Keine Zukunft mehr

Auch wird Swisscanto nicht einfach integriert. Vielmehr behält die ZKB die Marke bei, und zügelt die eigenen Fonds unter das rot-weisse Emblem. Dafür gehen die ganzen Swisscanto-Dienstleistungen in der Zürcher Staatsbank auf. Und: Sowohl die Mitarbeiter von Swisscanto wie auch jene der ZKB müssen sich teils neu um ihre Stelle bewerben, wie finews.ch bereits berichtete.

Soweit, so kompliziert.

Darüber könnte leicht vergessen werden, warum die bisherigen Besitzer der Swisscanto keine Zukunft mehr für das Fondhaus in seiner bisherigen Form sahen – und deshalb schon 2007 (!) nach einer neuen Lösung suchten.

Antworten auf diese Frage finden sich nun in den Unterlagen, mit denen der Deal gegenüber der Öffentlichkeit gerechtfertigt wird. Doch die kühlen Analysen der McKinsey-Berater, welche die Transaktion begleiteten, schiessen über dieses Ziel weit hinaus. Sie fördern nämlich einige sehr unangenehme Erkenntnisse für das gesamte Schweizer Asset Managenent zutage.

Disparate Situation

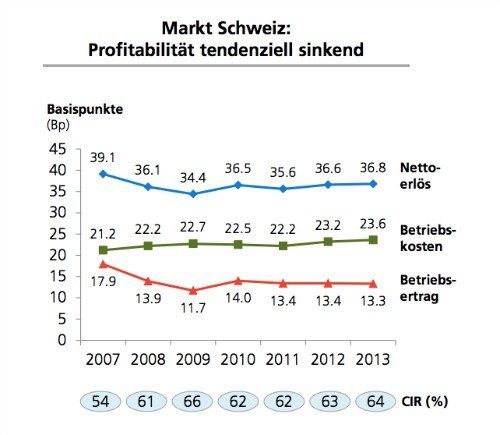

Eine einzige McKinsey-Grafik (siehe Grafik unten) bringt dessen disparate Lage auf den Punkt. Seit 2007 ist demnach der Betriebsertrag der Schweizer Fondshäuser fast durchwegs gesunken. Derweil nahmen die Kosten zu. Das im Banking zentrale Kosten-Ertrags-Verhältnis (Cost-/Income-Ratio), das die beiden Grössen in Relation zueinander setzt, hat sich in den vergangenen Jahren kontinuierlich verschlechert.

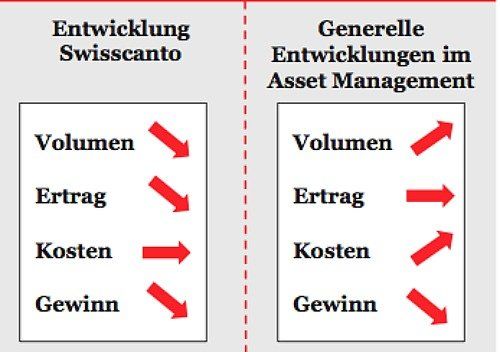

Übertragen aufs laufende Geschäft bedeutete dies: Trotz steigender Vertriebsvolumen sahen sich die Schweizer Asset Manager im Schnitt Jahr für Jahr mit sinkenden Gewinnen konfrontiert (siehe weitere Grafik unten). Für Swisscanto – notabene das viertgrösste Fondshaus der Schweiz – hatte das dramatische Konsequenzen: Dort sanken Volumen, Ertrag und Gewinn. Nur die Kosten blieben sich gleich. Die Folgen sind nun bekannt.

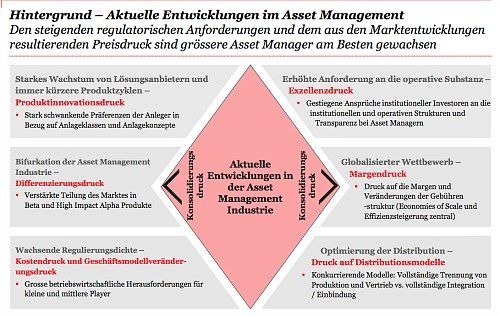

Besserung ist laut den Beratern der Swisscanto-Transaktion nicht in Sicht. Vielmehr sehen sie das Asset Management gleich von sechs Seiten her unter Druck – was nur in einer weiteren Konsolidierung enden könnte (siehe dritte Grafik unten).

Flexibilität gegen Masse

Die Eigner der Swisscanto und die ZKB schlossen aus all dem, dass im Schweizer Asset Management nur die stärksten Überleben – darum also der Zusammenschluss, nach dessen Vollzug die Zürcher Staatsbank zum drittgrössten Fondsanbieter der Schweiz aufrückt. «Das Asset Management ist ein industrielles Geschäft. Ohne Skaleneffekte lässt es sich nicht betreiben», bestätigte ZKB-Chef Martin Scholl diese Denkweise.

Doch nicht alle denken wie Scholl. Die Bank Vontobel machte jüngst bekannt, dass sie ihr Asset Management als eigenständiges Unternehmen führen will – und ist damit auf Linie mit dem Trend, der sich vor allem im angelsächsischen Asset Management durchsetzt. Flexibilität, «Pure-Play» und damit das Vermeiden von Interessenkonflikten innerhalb der Bank heissen dort die Schlagworte, mit denen man Investoren für sich zu gewinnen sucht, wie ein Sprecher gegenüber finews.ch bekräftigte.

Man darf gespannt sein, welche Logik zum Ziel führen wird.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.63%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.5%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.3%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.15%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.43%