Raus bist Du: Die prominentesten Stellenwechsel von 2020

1. Damoklesschwert und Rückkehr in Ehren

So hatte sich Ralph Hamers seine ersten 100 Tage bei der UBS gewiss nicht vorgestellt. Im vergangenen November als neuer CEO der grössten Schweizer Bank UBS angetreten, wurde er bereits im Dezember von seiner Vergangenheit als Chef der holländischen Bank ING eingeholt: Niederländische Staatsanwälte wollen die Rolle Hamers als damaliger ING-CEO sowie weiterer Manager nochmals unter die Lupe nehmen. Darum haben sie eine Strafuntersuchung eingeleitet.

Hamers ist bei der UBS zwar gesetzt, und der Verwaltungsrat spricht ihm das volle Vertrauen aus, zumal der Geldwäscherei-Fall beereits bekannt war. Doch wenn die Untersuchungen den neuen Chef zu sehr vereinnahmen oder den Ruf des Instituts belasten, wäre das Aufsichtsgremium wohl zum Handeln gezwungen.

Wie schnell das geschehen kann, zeigte sich vergangenen November bei der Liechtensteinischen Landesbank (LLB). Das Geldhaus trennte sich damals Knall auf Fall von seinem Präsidenten Georg Wohlwend (Bild unten). Dies, nachdem die Staatsanwaltschaft im Fürstentum eine Voruntersuchung wegen Insider-Verdachts gegen den Banker eingeleitet hatte.

In einer erneuten Wendung darf sich Wohlwend nun an der nächsten Generalversammlung der Wiederwahl stellen: Die Vorwürfe der Staatsanwälte sind offenbar in sich zusammengefallen. Dass Durchgreifen der LLB auf blossen Verdacht hin zeigt jedoch, wie dünn das Eis bei Rechtsrisiken mittlerweile selbst für Spitzenfunktionen geworden ist.

Ein Damoklesschwert hängt diesbezüglich auch über den einstigen Lenkern der Zürcher Privatbank Julius Bär, besonders beim Ex-Chef und heutigen Pictet-Teilhaber Boris Collardi. Nachdem die Eidgenössische Finanzmarktaufsicht (Finma) im vergangen Februar Julius Bär wegen Mängeln in der Geldwäscherei-Bekämpfung sanktioniert hatte, zog die Behörde unlängst in Betracht, auch Verfahren gegen Einzelpersonen zu prüfen.

Eine Entwarnung hat es seither nicht gegeben – während die Privatbank im vergangenen Oktober ausstehende Boni für Collardi und seinen Nachfolger Bernhard Hodler sperrte.

2. Das Ende einer Ära bei der UBS und der Credit Suisse

Dass gleich zwei Grossbanken-CEO im gleichen Jahr zurücktreten, hat Seltenheitswert – 2020 ist dies geschehen. Im vergangenen Februar musste Tidjane Thiam, der Architekt des Turnarounds bei der Credi Suisse (CS), den Posten räumen. Dies als Konsequenz der «Spygate»-Affäre um bespitzelte Banker, was letztlich auch seinen Kopf kostete. Halten konnte sich bei der CS hingegen Präsident Urs Rohner. Dies allerdings auf Zeit: 2021 wird auch er bei der zweitgrössten Schweizer Bank den Hut nehmen.

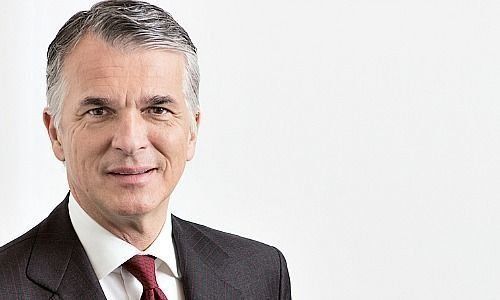

Nach einer knappen Dekade an der Bankspitze trat CEO Sergio Ermotti (Bild oben) Ende Oktober bei der UBS zurück. Das markierte zweifellos das Ende einer Ära bei der Grossbank. Im Jahr 2022 gibt zudem Bankpräsident Axel Weber sein Amt ab. Schon zuvor kommt es 2021 zu einem bedeutenden Wechsel im Heimmarkt: Mit Sabine Keller-Busse übernimmt hier erstmals eine Frau die Zügel – aus den Händen von Vorgäner Axel Lehmann.

3. Zeitenwende für Private Banker

- Seite 1 von 2

- Weiter >>