Bellevue AM: Günstige Bewertungen in mehreren Aktienmärkten

Nach einem überaus positiven Jahr 2019 mit signifikant überdurchschnittlichen Renditen sowohl bei Aktien als auch bei Obligationen sind die Einschätzungen für 2020 sehr unterschiedlich in der Branche. Unsere Analyse lässt die Bewertungen der Aktienmärkte im Vergleich zu anderen Anlageklassen attraktiv erscheinen.

Im Fixed Income-Bereich sind US-Staatsanleihen aufgrund einer flachen Zinskurve dagegen unattraktiv und auch deutsche Anleihen sind als sehr teuer einzustufen. Lucio Soso, Lead Portfolio Manager des BB Global Marco Fonds von Bellevue Asset Management, erklärt warum allenfalls Emerging Markets-Anleihen selektive Opportunitäten bieten.

Abkühlung der Weltwirtschaft

Ein entscheidendes Thema, das uns auch in diesem Jahr weiterhin begleitet, ist ob und wie stark sich die Weltwirtschaft abkühlen wird. In den USA ist eine Rezession aktuell allenfalls im Industriesektor festzustellen. Der ISM-Einkaufsmanagerindex bewegt sich im letzten Jahr über fünf Monaten unter 50 Punkten, was eine Schrumpfung impliziert, erreichte jedoch im Januar wieder ein Niveau von 50.9 Punkten.

Hingegen notiert der ISM-Non-Manufacturing-Index als ökonomischer Frühindikator für den Dienstleistungsbereich mit 55.5 Punkten deutlich oberhalb von 50 Punkten. Deutschland wiederum signalisiert eine leichte Rezession – abzulesen am Ifo-Konjunkturindex, der zuletzt auf einem Niveau von 92.9 Punkten lag.

Dividendentitel günstig

Bei einem Blick auf die unterschiedlichen Anlageklassen sind Aktien weitaus attraktiver bewertet als Staats- und Unternehmensanleihen. Gemessen am durchschnittlichen Kurs-Buchwert-Verhältnis sind vor allem türkische (1.0), japanische (1.3), italienische (1.3), deutsche (1.7), und britische (1.8) Dividendentitel als günstig einzustufen.

Im Vergleich dazu sind Schweizer Aktien mit einem Kurs-Buchwert-Verhältnis von durchschnittlich 3 momentan sehr teuer. Dies gilt ebenso für die USA, wo das Verhältnis bei 3.6 liegt.

Wachstum der Geldmenge

Erschwerend für US-Aktien kommt hinzu, dass das starke Ertragswachstum der US-Unternehmen durch Steuersenkungen begünstigt und deshalb nicht nachhaltig ist. Gleichwohl zeigen unsere mittelfristigen Indikatoren eine deutliche Verbesserung der Liquiditätsbedingungen in den Vereinigten Staaten.

Angesichts eines Wachstums der Geldmenge von 7.4 Prozent und einem Wirtschaftswachstum von rund 2 Prozent errechnet sich eine Ausweitung der finanziellen Liquidität um 5 Prozent. Zugleich weitet die US-Notenbank aktuell die Bilanz um USD 60 Mrd. pro Monat aus, was wir als positiv für die amerikanischen Märkte erachten. Auch für die Emerging Markets erwarten wir eine mittelfristige Verbesserung des Investmentumfeldes.

Selektive Anlageideen

Staatsanleihen erscheinen dagegen auf dem aktuellen Niveau wenig attraktiv. Nach der Rallye 2019 liegt die Zinskurve zwischenzeitlich in negativem Terrain. Die Rückzahlungsrendite des 10-jährigen US Treasury Bonds notiert zwar bei 1.6 Prozent, doch ist die Zinskurve so flach, dass ein währungsgesicherter Anleger auf Eurobasis mit einer Nullrendite rechnen muss.

Zwar gibt es selektive Anlageideen in den Emerging Markets, zum Beispiel Nicht-Staatsanleihen in der Türkei, Mexiko und Ägypten, doch insgesamt hat sich das Bild deutlich verschlechtert. Auch Unternehmensanleihen sind gemessen an den Spreads aktuell teuer.

Negative Signale

Bei Rohstoffen stufen wir die Aussichten beim Öl negativ ein. Unsere kurzfristigen Indikatoren zeigen eine starke Long-Positionierung spekulativer Marktteilnehmer an den Future-Märkten.

Es ist zu erwarten, dass diese Anleger ihre Positionen bei nachgebenden Ölpreisen früher oder später schliessen müssen. Auch was Gold angeht, ist das überdurchschnittlich hohe Engagement der Investoren als ein eher negatives Signal zu werten.

Weitere Avancen an den Aktienmärkten

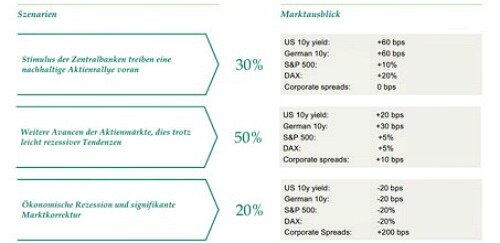

Mit Blick auf die weiteren Perspektiven arbeiten wir aktuell mit drei Szenarien. In unserem Kernszenario, dem wir eine Wahrscheinlichkeit von 50 Prozent zumessen, gehen wir von einer milden Rezession aus. Im Gegensatz zu bisherigen Rezessionen findet diese in einem durch sehr niedrige Zinsen und von Stützungsmassnahmen der Notenbanken geprägten Umfeld statt.

Aktien dürften weiter leicht zulegen, so erwarten wir für den US-amerikanische S&P-Index sowie den Dax auf Sicht von drei Monaten Avancen von 5 Prozent. Bei der Rendite des 10-jährigen US Treasury Bonds und seines deutschen Pendants wäre ein Anstieg um 20 bzw. 30 Basispunkte zu erwarten.

Kräftige Korrektur

Unser positives Szenario gewichten wir mit 30 Prozent Wahrscheinlichkeit. Hier führen geldpolitische Stimuli der Zentralbanken zu einem nachhaltigen Aufschwung an den Aktienmärkten. Beim Dax erwarten wir ein Plus von 15 Prozent und beim S&P 500 von 8 Prozent. Die Renditen des 10-jährigen US Treasury und der Bundesanleihe steigen um jeweils 60 Basispunkte an.

Im Rezessionsszenario (20 Prozent Wahrscheinlichkeit) kommt es zu einer kräftigen Korrektur von 25 Prozent – dies sowohl beim S&P 500 als auch beim Dax. Die Rendite des 10-jährigen US Treasury Bonds und der Bundesanleihe mit gleicher Laufzeit fallen um je 25 Basispunkte, während sich die Spreads von Unternehmensanleihen um 200 Basispunkte ausweiten.

Aktuelle Positionierung des BB Global Macro

Der BB Global Macro hält ein Netto-Aktien-Exposure von 25 Prozent, wobei wir dabei vor allem auf europäische und japanische Aktien setzen, welche über Future -Positionen auf Indices abgebildet werden. Auf Sektorebene investieren wir in den Biotechsektor, der aktuell sehr attraktiv bewertet ist, zudem setzen wir einen weltweit investierten Growth Basket ein.

Das aktuelle Aktienengagement gibt uns genügend Potenzial an weiter steigenden Märkten zu partizipieren, gleichzeitig würde die Position jedoch bei sich verstärkenden rezessiven Anzeichen auch keinen zu grossen Draw Down im Portfolio verursachen.

Im Non-Government-Bond-Segment weisen wir mit einer Netto-Allokation von 6 Prozent eine deutliche Untergewichtung auf. Selektiv positiv sind wir auf Schwellenländer-Anleihen in Mexiko, Türkei oder Ägypten.

Als wenig attraktiv stufen wir Staatsanleihen ein. Wir halten hier eine Netto-Short-Position von rund 20 Prozent auf dem 10-Jährigen US Treasury Future. Eine weitere Short Position auf dem deutschen Bund haben wir zu Beginn des Jahres mit positivem Ertrag geschlossen.

BB Global Macro als primus inter pares

Ziel der Bellevue Global Macro-Strategie ist es eine jährliche Rendite zwischen 5 und 7 Prozent bei einer Volatilität von ebenfalls 5 bis 7 Prozent zu erzielen. Im vergangenen Jahr erreichte der Fonds eine Performance von 7.4 Prozent, dies bei einer Volatilität von 2.9 Prozent.

Im Peer Vergleich verfügt der BB Global Macro über die letzten 7 Jahre, seit Implementierung des aktuellen neutralen Portfolios von 75 Prozent Staatsanleihen und 25 Prozent Aktien, über ein sehr attraktives Sharpe Ratio von 1.09 (EUR-I Anteile).

Auch hinsichtlich des Draw Downs steht der BB Global Macro an der Spitze: Der maximale Verlust lag in diesem Zeitraum basierend auf monatlichen Daten bei 4.2 Prozent, während die zwölf weiteren Peer-Fonds zwischen 6 und 23 Prozent verloren. Positiv ist auch die niedrige Korrelation gegenüber den Aktienmärkten: Das Beta gegenüber dem MSCI All Country World liegt bei lediglich von 0.2.