Fintech: Die UBS steht vor dem digitalen Angriff

Am Rande eines Wealth-Managements-Gipfels in Genf vom letzten Juni machte Jürg Zeltner eine Ankündigung, mit der er ohne Weiteres in einer Rätsel-Show hätte auftreten können.

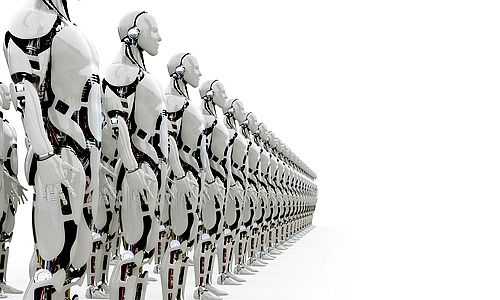

Die UBS, sagte der Leiter der Division Wealth Management damals, arbeite an einem neuartigen, digitalen Beratungsmodell. Dieses werde ganz ohne Banker aus Fleisch und Blut auskommen. Ein Robo-Advisor sei es jedoch nicht, orakelte Zeltner. Ebenso hielt er sich zum Wie und Wo des erstmaligen Einsatzes bedeckt.

Recherchen von finews.ch im Umfeld der Bank lassen nun erstmals erahnen, was sich hinter dem nebulösen Digitalisierungs-Projekt verbirgt. Wie Kenner der Arbeiten berichten, könnte es in der künftigen Wachstumsstrategie der Grossbank gar eine bedeutende Rolle spielen.

Zuschlagen – rasch und günstig

Darauf lässt der Name schliessen, unter dem das Vorhaben UBS-intern läuft: dort ist vom «Attacker»-Modell die Rede. Einsatzbereit ist es spätestens Anfang 2017, allenfalls sogar schon früher, wie die Insider berichteten. Die Vorbereitungen dazu unterstehen Zeltner höchstpersönlich.

Der martialische Namensgebung und die Nähe zum Chef kommen wohl nicht von ungefähr. Zweck des Angebots ist es, in Märkte vorzudringen, in denen die UBS über wenig Strukturen verfügt. Online kann so der dortigen Kundschaft unkompliziert Zugang zu vielen Dienstleistungen der UBS geboten werden.

Noch ist offenbar noch nicht entschieden, in welchen Testmarkt und bei welchem Kundensegment das Instrument im Endeffekt zum Einsatz gelangt. Die UBS kommentierte das neue Angebot gegenüber finews.ch nicht weiter.

Doch die Logik hinter dem Attacker-Modell liegt auf der Hand: Das UBS-Wealth-Management muss Hunderte Millionen Franken an Kosten einsparen, während sich bereits erschlossene Märkte zuletzt unergiebig zeigten.

Fintech-Startups machen es vor

Da erweist sich der digitale «light»-Vorstoss als Mittel der Wahl – diverse Fintech-Startups haben schon vorgemacht, wie rasch die geographische Expansion so zu schaffen ist. Beispiele sind etwa der niederländische Robo-Advisor Pritle, der dieser Tage in der Schweiz eingetroffen ist. Oder der finnische Mobile-Lender Ferratum, der seine Dienste mittlerweile in ganz Europa anbietet.

Auch die UBS hat schon gezeigt, wie so eine «Attacke» ablaufen könnte. Letzten April rollte sie in Taiwan ein Angebot für Affluent-Kunden aus, das ebenfalls von digitalen Instrumenten flankiert wurde.

Grund genug also für die Konkurrenten, den neuesten Digitalisierungs-Streich aus dem Hause UBS zu fürchten.