Die Konjunkturzyklen in Schwellenländern zeigen ein unterschiedliches Bild und bieten ein diversifiziertes Anlageuniversum. Vor diesem Hintergrund hält Claudia Calich ein flexibles Mandat für entscheidend.

Von Claudia Calich, Fondsmanagerin bei M&G

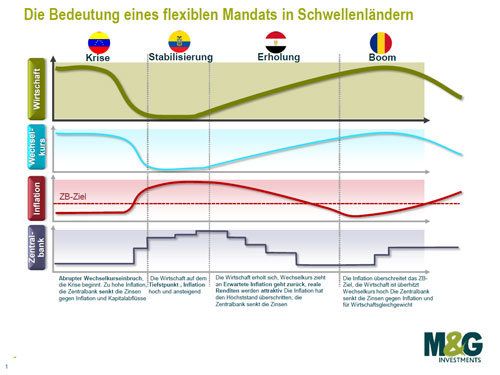

Vier Konjunkturphasen in Schwellenländern

Die einzelnen Länder sind stets durch sehr verschiedene wirtschaftliche Bedingungen gekennzeichnet. Was die Anlage in Schwellenländer-Anleihen betrifft, ist die korrekte Einschätzung der Auswirkungen dieser verschiedenen Konjunkturphasen ein Schlüsselfaktor bei der Ermittlung der Positionen, die in diesen Ländern aufgebaut (oder vermieden) werden sollen.

Aufgrund dieser Überlegungen sind wir der Ansicht, dass ein sehr flexibles Mandat von entscheidender Bedeutung ist, um alle sich bietenden Anlagechancen voll nutzen zu können und somit in den EM-Staats- und Unternehmensanleihemärkten sowie auf den Devisenmärkten Mehrwert zu generieren.

(Klicken Sie auf die Grafik für eine vergrösserte Ansicht)

Abbildung 1 zeigt vier verschiedene Phasen des Konjunkturzyklus, die bei der Schwellenländer-Analyse typischerweise auftreten. Schwellenmärkte sind generell anfälliger für wirtschaftliche und politische Faktoren und Anlagen sind möglicherweise weniger leicht zu kaufen oder zu verkaufen.

Vermeidung fundamentaler Konjunktureinbrüche

Einige Länder sind möglicherweise in einer «Krise» wie derzeit Venezuela, andere befinden sich nach problematischen Zeiten in der «Stabilisierungsphase». In der vorangehenden Phase gerät die Landeswährung meist unter massiven Druck, denn die Wirtschaft bewegt sich auf die Krise zu.

Dies führt zu hoher Inflation und die Zentralbank muss die Zinsen erhöhen, um dagegen vorzugehen. Bei zunehmendem Länderrisiko führen die steigenden Zinsen zu einem Rückgang der Anleihekurse.

Den Wendepunkt erkennen

Bei Ländern in der Stabilisierungsphase wird es deutliche Anzeichen dafür geben, dass die Wirtschaft ihren Tiefstpunkt erreicht hat. In dieser Phase besteht jedoch immer noch hohe und/oder steigende Inflation, und die lokalen realen Renditen sind nicht attraktiv.

Wir nehmen eine sehr präzise Einschätzung dieser Umgebungen vor, denn wir beabsichtigen, neue Anlagechancen zu nutzen, sobald wir den Wendepunkt erkennen. In dieser Situation kann eine selektive Allokation von Staats- und Unternehmensanleihen Aufwärtspotenzial bieten und Long-Positionen in lokaler Währung können ebenfalls attraktiv sein.

Aktuell fällt Ecuador in diese Kategorie. Die Ölförderung ist für die Wirtschaft des Landes von grosser Bedeutung und deshalb kam ihm der kürzliche Anstieg der Ölpreise zugute. Das BIP-Wachstum betrug -1,5 Prozent 2016, aber die Prognose für 2017 war moderat positiv: Ein typisches Zeichen dafür, dass der Tiefstpunkt überschritten ist.

Attraktivität der realen Renditen

Erfreulicherweise gehen viele Volkswirtschaften in den Schwellenländern von der Stabilisierung in die «Erholungsphase» über. In solchen Zeiten zeigt die Wirtschaft gesunde Anzeichen für einen Aufschwung wie eine Aufwertung der Währung und rückläufige Inflationsprognosen.

Die niedrigere Inflation führt dann oft zu höchst interessanten realen Renditen, die das Land als Anlagemöglichkeit attraktiver machen. Die Geldpolitik ist ebenfalls ein Mittel, um die Stimmung der Anleiheinvestoren aufzuhellen, denn die Zentralbank kann, da die Inflation ihren Höchststand erreicht hat, die Wirtschaft durch niedrigere Zinsen stützen.

Unserer Einschätzung nach befindet sich Ägypten derzeit in einer solchen konjunkturellen Erholungsphase. Dementsprechend kehren die Touristen in das Land zurück und tragen dazu bei, seine Wachstumsperspektiven zu verbessern: Das für das laufende Jahr und 2019 prognostizierte BIP-Wachstum beträgt 4 Prozent. Generell ist bei der Allokation in Schwellenländerwerte während dieser Konjunkturphasen eine lange Duration vorzuziehen.

Boom-Phase: Risiken und Chancen

Wenn eine Volkswirtschaft in die Boom-Phase eintritt, können Anleiheinvestoren Emerging Markets, also in Schwellenländern, die wichtigsten Risiken und Chancen abwägen. In dieser Phase übertrifft die Inflation den Zielwert der Zentralbank, denn die Wirtschaft ist überhitzt.

Zudem ist die Landeswährung meist hoch bewertet, und es besteht Aussicht, dass die Zentralbank die Zinsen erhöht, um die Inflation zu bekämpfen und ausgleichend auf die Wirtschaft einzuwirken. In einem derartigen Umfeld ist es typischerweise geboten, am kurzen Ende der lokalen Zinskurve positioniert zu bleiben.

Rumänien befindet sich aktuell in einem solchen Boom, denn es hat 2017 ein kräftiges 7prozentiges BIP-Wachstum erwirtschaftet. Ein derartiger Anstieg gibt Grund zu der Annahme, dass das Wirtschaftswachstum über Potenzial liegt, wobei die rumänische Nationalbank bereits im ersten Quartal 2018 die Zinsen angehoben hat.

Flexibler Ansatz

Insgesamt gesehen bevorzugen wir weiterhin einen flexiblen Ansatz, insbesondere bei Anleihen und Devisen, die unseres Erachtens den höchsten relativen Wert generieren. Länder und Branchen mit potenziell ungünstiger Entwicklung lassen wir dagegen ausser Acht. Wir managen aktiv die Duration, das Kreditrisiko und die Devisenpositionen und suchen wettbewerbsfähige Erträge unter verschiedenen Wirtschafts- und Marktbedingungen mit dem Ziel langfristiger Performance.

Die in diesem Dokument zum Ausdruck gebrachten Ansichten sollten nicht als Empfehlung, Beratung oder Prognose aufgefasst werden.

Glossar

- Schwellenland oder -markt: Volkswirtschaft, die sich in einer Phase des schnellen Wachstums und der zunehmenden Industrialisierung befindet. Eine Anlage in Schwellenmärkte gilt im Allgemeinen gegenüber der in Industriestaaten als risikoreicher.

- Anlageklasse: Kategorie von Vermögenswerten, wie z.B. Barmittel, Aktien, Anleihen mit ihren Unterkategorien sowie Sachwerte wie beispielsweise Immobilien.

- Bonität (Credit): Die Kreditfähigkeit bzw. Kreditwürdigkeit einer Privatperson, eines Unternehmens oder eines Staates. Der Begriff wird auch häufig als Synonym für festverzinsliche Wertpapiere verwendet, die von Unternehmen begeben werden.

- Devisenhandel: Der Devisenhandel bezeichnet den Umtausch bzw. die Umrechnung einer Währung in eine andere. Bei dem Devisenmarkt handelt es sich um einen Markt, an dem weltweit rund um die Uhr Währungen gehandelt werden. Der Begriff Devisenmarkt wird üblicherweise mit «Forex», manchmal sogar nur mit «FX» abgekürzt.

- Anleihe: Eine Anleihe ist ein Darlehen, das in der Regel einem Staat oder einem Unternehmen üblicherweise zu einem festen Zinssatz und für eine bestimmte Laufzeit gewährt wird. Am Ende der Laufzeit besteht ein Rückzahlungsanspruch des Darlehensbetrages.

- Unternehmensanleihen: Von einem Unternehmen begebene festverzinsliche Wertpapiere, die unter Umständen höhere Zinszahlungen als Staatsanleihen bieten, da sie oft als risikoreicher gelten.

- Staatsanleihen: Von Staaten begebene festverzinsliche Wertpapiere, die üblicherweise zu einem festen Zinssatz und für eine bestimmte Laufzeit gewährt werden. Am Ende der Laufzeit besteht ein Rückzahlungsanspruch des ursprünglichen Anlagebetrages.

- Inflation: Die Steigerungsrate der Lebenshaltungskosten. Die Inflation wird in der Regel als jährlicher Prozentsatz angegeben, wobei der Durchschnittspreis in diesem Monat mit dem gleichen Monat des Vorjahres verglichen wird.

- Kapital: Bezeichnet die finanziellen Vermögenswerte bzw. Ressourcen, die einem Unternehmen zur Finanzierung des Geschäftsbetriebs zur Verfügung stehen.

- Short-Position: Eine Möglichkeit für den Fondsmanager seine Ansicht zum Ausdruck zu bringen, dass der Markt fallen könnte.

- Long-Position: Bezieht sich auf den Besitz eines Wertpapiers, wie z. B. eine Aktie oder Anleihe. Es wird eine Wertsteigerung des Wertpapiers erwartet.

- Reale Rendite: Die Rendite einer Anlage bereinigt um Preisänderungen aufgrund externer Faktoren wie der Inflation.

- Geldpolitik: Die Regulierung der umlaufenden Geldmenge und der Zinssätze durch eine Zentralbank.

- Duration: Ein Mass für die Sensitivität eines festverzinslichen Wertpapiers, auch Anleihe oder Rentenfonds genannt, gegenüber Zinsänderungen. Je länger die Duration einer Anleihe oder eines Rentenfonds ist, desto empfindlicher reagiert sie auf Zinsbewegungen.

- Kreditrisiko: Risiko, dass eine finanzielle Verpflichtung nicht erfüllt wird und sich daraus für den Kreditgeber ein Verlust ergibt.

Diese Finanzwerbung wird herausgegeben von M&G Securities Limited. Eingetragener Sitz: Laurence Pountney Hill, London EC4R 0HH, von der Financial Conduct Authority in Grossbritannien autorisiert und beaufsichtigt.