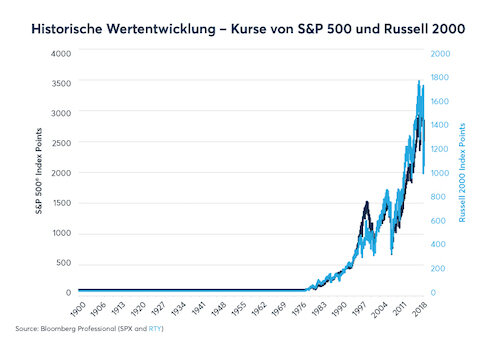

Im Jahr 1979 begann man, die Performance von Aktien mit geringerer Marktkapitalisierung – die so genannten «Small Caps» – mithilfe des Russell 2000® abzubilden. Seitdem entwickelte sich dieser Aktienindex in etwa gleich mit dem traditionsreichen S&P 500® Index für große Aktien («Large Caps») – wenn der Russell 2000 nicht sogar etwas besser Abschnitt (Abbildung 1).

Von Erik Norland

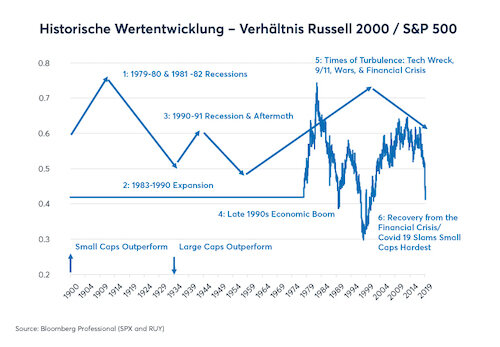

Wiewohl die Performance der beiden Indizes insgesamt vergleichbar und ihre Korrelation hoch waren (Durchschnitt: 0,8/ jährlich rollierend: 0,6 bis 0,98), kam es mitunter zu starken Abweichungen. (Abbildung 2).

Über die IndizesDer Russell 2000 Index des Indexanbieters FTSE Russell ist die allgemein anerkannte Benchmark für die Wertentwicklung von US-Small-Caps. Der Russell 2000 ist eine Teilmenge des Russell 3000® Index und umfasst rund 10 Prozent von dessen Marktkapitalisierung. Erfahren Sie mehr über Russell 2000 Futures und Optionen der CME Group. Der S&P 500 Index des Indexanbieters S&P Dow Jones Indices ist ein Aktienmarktindex, der die Performance von 500 grossen, in den USA börsennotierten Unternehmen abbildet. Er zählt zu den am meisten verfolgten Aktienindizes, vielen gilt er als das führende Barometer des US-Aktienmarktes. Erfahren Sie mehr über S&P 500 Futures und Optionen der CME Group. |

Abbildung 1: 38 Jahre Performance-Historie: ein Vergleich zwischen Small Caps und Large Caps.

- 1979-1983: Zweistellige Inflation, zweistellige Zinssätze, die aufeinander folgenden Rezessionen von Januar bis Juni 1980 und von August 1981 bis Dezember 1982 – als der Aktienmarkt diesen extremen wirtschaftlichen Turbulenzen ausgesetzt war, übertraf der Russell 2000 den S&P 500 um 80 Prozent. Damals gingen Anleger davon aus, dass kleinere Unternehmen geschickter mit dem schwierigen Umfeld umgingen als grössere.

- 1983-1990: Während der langen Wirtschaftsexpansion der 1980er Jahre holten Large Caps wieder auf und stellten Small Caps bald in den Schatten. In dieser Phase grösserer wirtschaftlicher Sicherheit schlug der S&P 500 den Russell 2000 um 91 Prozent und konnte die schlechtere Performance der Jahre 1979-83 mehr als egalisieren.

- 1990-1994: In der Rezession von 1990-91 und unmittelbar danach überflügelten Small Caps den S&P 500 erneut, diesmal um fast 50 Prozent.

- 1994-1999: Während der stärksten Expansionsphase der 1990er Jahre liessen die Large Caps des S&P 500 die Small Caps des Russell 2000 wieder hinter sich, wie während des Booms der 1980er Jahre: Über einen Zeitraum von fünf Jahren übertraf der S&P 500 den Russell 2000 um 93 Prozent.

- 1999-2014: In dieser Ära neuer Turbulenzen (Dotcom-Crash, 9/11, Kriege in Afghanistan und im Irak, Subprime-Blase, Wirtschaftseinbruch und quantitative Lockerung) hatten Small Caps gegenüber Large Caps schnell wieder die Nase vorn: Der Russell 2000 liess den S&P 500 mit einem Vorsprung von 114 Prozent hinter sich.

- Seit 2014: In der späteren Expansionsphase der 2010er Jahre lagen Large Caps im Allgemeinen vorne – wie schon in den späten Wachstumsjahren der 1980er und 1990er Jahre und der Zeit von 2003-2007. Freilich ist der jüngste Vorsprung der Large Caps zu einem grossen Teil auf die höhere Gewichtung von Technologiewerten zurückzuführen, unter denen einige wenige der sehr grossen Unternehmen eine fabelhafte Kursentwicklung hinlegten. Die COVID-19-Pandemie traf Small Caps besonders hart. Nur wenige von ihnen – etwa Online-Lieferdienste – erwiesen sich als relativ gut gegen die Krise gewappnet. Auf Meldungen über Lockdowns oder deren mögliche Aufhebung reagierten Small-Cap-Aktien viel stärker als Large Caps. Seit Anfang 2014 übertraf der S&P 500 die Performance des Russell 2000 um 56 Prozent – so der Stand Mitte April 2020.

Abbildung 2 - Über- und unterdurchschnittliches Abschneiden von Small Caps seit 1979.