Coronakrise: Die Misere der grossen Hedgefonds

Auch vor ihnen macht die Krise, die aus der Coronavirus-Pandemie entstanden ist, keinen Halt: Vergangenen Monat haben drei von vier Hedgefonds Verluste erlitten.

Das geht aus einem Artikel der amerikanischen Nachrichtenagentur «Bloomberg» (Artikel bezahlpflichtig) hervor, die die Daten dazu selber erhoben hat.

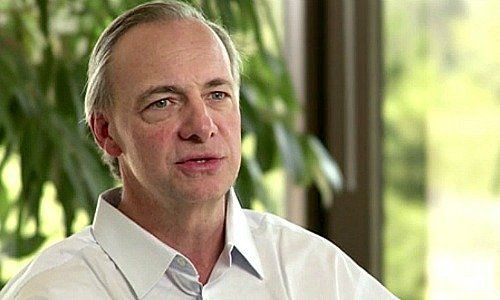

Davon betroffen sind auch Grössen wie Ray Dalios Bridgewater Associates, dessen Fonds im März 16 Prozent an Wert verloren hat, Michael Hintzes 3 Milliarden Dollar schwerer CQS Directional Opportunities Fund, der sogar 33 Prozent eingebüsst hat, oder Adam Levinsons Graticule Asset Management, der nun auch 9 Prozent tiefer steht.

Eigentlich erstaunt das Blutbad, in dem diese und viele weitere Hedgefonds-Grössen nun stecken, die bis zu 40 Prozent ihres Werts in nur einem Monat verloren haben. Denn schliesslich sollten Hedgefonds in jeder Marktlage Geld verdienen oder in Abwärtstrends die Verluste zumindest eng begrenzen können.

Gebührenstruktur infrage gestellt

Laut «Bloomberg» ist gerade wegen der enttäuschten Erwartungen die Krise für Hedgefonds nicht ausgestanden, auch wenn es in ihren Portfolios wieder aufwärts gehen sollte. Die Agentur zitiert Andrew Beer, Gründer von Dynamic Beta Investments, der die Gebührenmodelle in der Branche kritisiert: «Das Problem bei der Zahlung hoher Gebühren während einer Hausse besteht darin, dass die Manager diese nicht zurückgeben, um ihre Verluste in einer Baisse zu decken. Wie viele Manager, die im letzten Jahr mit Performancegebühren ein Vermögen verdient haben, werden sie jetzt zurückgeben?»

Anstatt die Interessen der Firmen an die ihrer Kunden anzupassen, bedeute die derzeitige Gebührenstruktur allzu oft, dass die Manager Geld verdienen, während die Investoren das gesamte Risiko tragen.

Immerhin gelang es einigen Hedgefonds, inmitten der Turbulenzen Geld zu verdienen, darunter auch Brevan Howard Asset Management, der im März mit einem Sprung von rund 18 Prozent seinen besten Monatsgewinn erzielte, oder der Makro-Hedgefonds des Milliardärs Chris Rokos der im März mit einer Zunahme von 14 Prozent den besten Monat aller Zeiten hatte.